继续当选!董事长“超期服役”,华夏银行翻身仗能否打赢

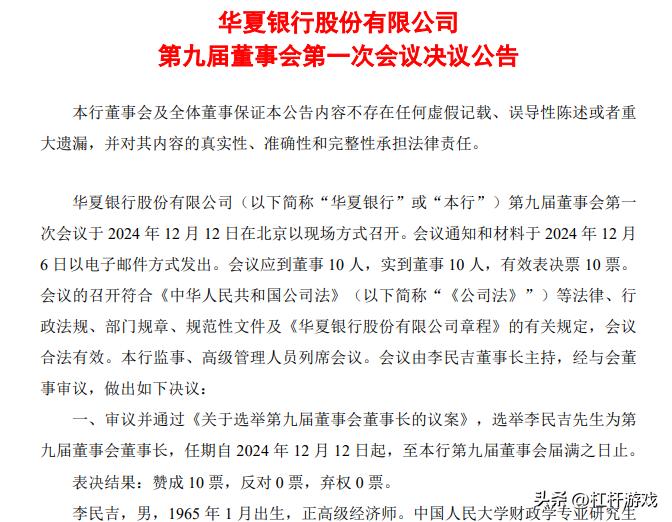

近日,华夏银行公告,董事会已审议并通过选举李民吉继续担任董事长、邹立宾为副董事长的决议。

同时公告还披露了,该行行长、5位副行长的当选结果等。

当然最受关注的,还是“超期服役”的李民吉继续当选董事长。

其实,除此之外,华夏银行的行长变动较快也受关注,此前杠杆游戏也写过。

华夏银行近年业绩发展不太如意,无论如何,对于李民吉来说,再次当选后,这是他的收官之战了。

华夏银行能否翻身?我们拭目以待。

1、董事长“超期服役”,行长换得有点快

1965年1月生的李民吉,2017年起担任华夏银行董事长,至今已七年。

按照原银保监会的相关指导意见,银行保险机构关键岗位员工轮岗期限原则上不得超过七年,李民吉的继续留任显然突破了这一限制。

当然,也是原则上。

另外值得一说,李民吉即将年满60岁,可能退休也快了。

除了董事长“超期服役”,华夏银行这2年行长换得也有点快。

事情要从2024年初说起。

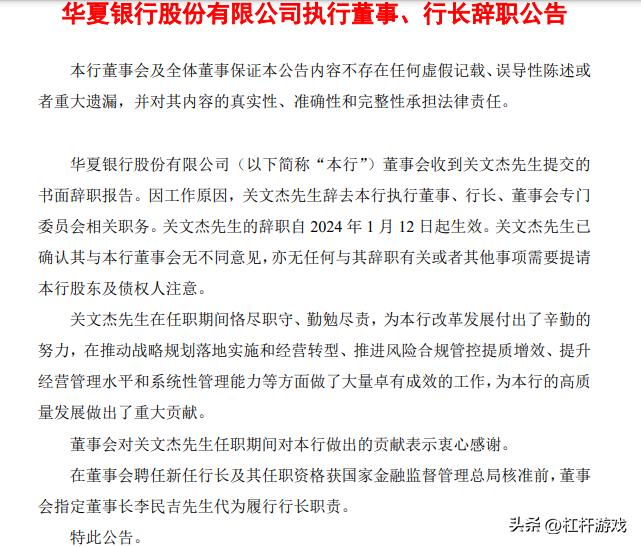

2024年1月12日晚间,华夏银行发布公告,该行董事会收到关文杰先生提交的书面辞职报告。因工作原因,关文杰辞去该行执行董事、行长、董事会专门委员会相关职务,自2024年1月12日起生效。

他下一站也挺好的,北京农商行,而这家银行够牛,筹备IPO已12年,是万亿农商行中尚未上市的个案。

更有趣的是,北京农商行这2、3年已经换了2次一把手。关文杰能否带领北京农商行完成上市?

回到华夏银行,2022年2月,该行发布公告,因工作变动原因,该行原行长张健华辞任。

2022年11月7日,华夏银行第八届董事会第二十八次会议通过了《关于聘任关文杰先生为本行行长的议案》,关文杰由该行副行长“转正”。

2023年4月25日,华夏银行公告称,关文杰担任该行行长的任职资格获原银保监会核准,任期自核准日2023年4月21日起生效。

如杠杆游戏上文所述,2024年1月12日,华夏银行发布公告,因工作原因,关文杰先生辞去本行执行董事、行长、董事会专门委员会相关职务。

也就是说,即便从聘任开始算,关文杰也才转正一年出头;如果从获批担任华夏银行行长一职算起,甚至不足一年。

虽然任职行长时间不长,公告对关文杰的任职表现给予了充分肯定。

在该行董事会聘任新任行长及其任职资格,获国家金融监督管理总局核准前,董事会指定董事长李民吉先生代为履行华夏银行行长职责。

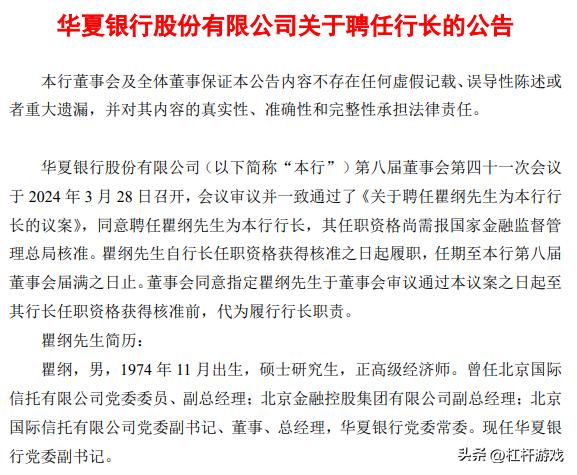

2024年3月29日,华夏银行发布公告称,该行董事会同意聘任瞿纲为行长,其将在任职资格获核准前代为履行行长职责。

公开简历显示,瞿纲,1974年11月出生,硕士研究生,正高级经济师,曾任北京国际信托党委委员、副总经理,北京金融控股集团副总经理,北京国际信托党委副书记、董事、总经理,华夏银行党委常委。现任华夏银行党委副书记。

“70后”瞿纲也成为12家全国性股份制商业银行中最年轻的行长。

在聘任瞿纲担任行长之前,2024年2月,华夏银行曾发布公告表示,该行董事会同意聘任韩建红、唐一鸣为副行长,其任职资格尚需监管机构核准。

到了2024年10月30日,国家金管总局官网显示,华夏银行董事、行长瞿纲的任职资格获得监管核准。根据此前公告,这意味着华夏银行新任“70后”行长瞿纲将正式履职。

在此之前的2024年8月初,华夏银行披露,国家金管总局已核准韩建红、唐一鸣担任该司副行长的任职资格。

至此,华夏银行“一正五副”行长就位。

2、2024年前三季度业绩平淡

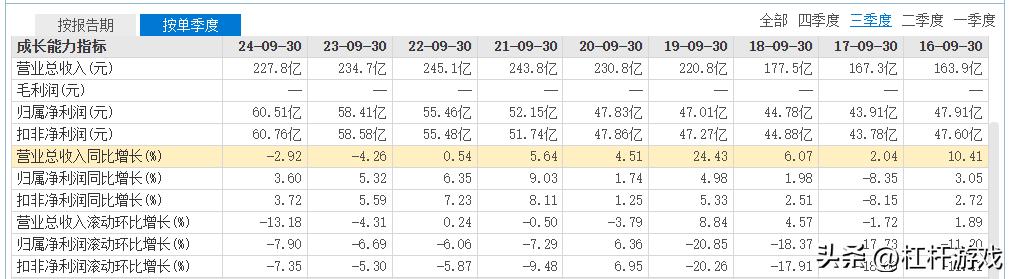

华夏银行2024年第三季度营收下降2.92%。

详细来看,杠杆游戏注意到,三季度,华夏银行实现营收227.81亿元,同比下降2.92%;同期归母净利润60.51亿元,同比增长3.6%。

图表来源|东方财富(特此感谢)

2024年前三季度,华夏银行实现营业收入722.35亿元,同比增长0.04%;实现归母净利润185.11亿元,同比增长3.1%。

截至2024年9月末,华夏银行资产总额43456.42亿元,比2023年末增长2.14%。

负债总额39903.17亿元,比2023年末增长1.46%。

贷款总额23485.88亿元,比2023年末增长1.69%;吸收存款21329.09亿元,较上年末增长1.52%。

资产、存贷款的增速显然不太高。

还不错,截至2024年9月末,华夏银行不良贷款较年初实现“双降”,不良贷款余额378.46亿元,较2023年末减少6.59亿元,不良贷款率1.61%,较2023年末下降0.06个百分点;

拨备覆盖率165.89%,比2023年末上升5.83个百分点;

贷款拨备率2.67%,与2023年末持平;

资本充足率、一级资本充足率、核心一级资本充足率分别为13.26%、11.47%、9.51%。

2024年上半年,华夏银行实现营收483.54亿元,同比增长1.49%;实现归母净利润124.6亿元,同比增长2.86%。

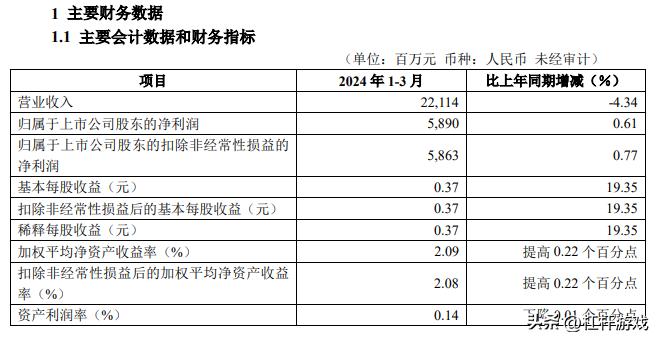

而一季度时,该行实现营收221.14亿元,2023年同期为231.2亿元左右,同比下滑了4.34%。

一季度,华夏银行的利润总额为79.29亿元,同比增加0.64亿元,增长0.81%;归属净利润58.90亿元,同比增加0.36亿元,增长0.61%。

相较而言,一季度营收下滑,利润还略有增长,不容易。当然这背后,都是抠出来的。

总的来说,通过对比一季度、半年、三季度、前三季度的经营数据,我们会发现,华夏银行2024年前三季度业绩总体表现平淡。

此外,杠杆游戏对比上市银行2024半年报时注意到,华夏银行、郑州银行、民生银行、兰州银行等的净资产收益率低于4%。2024上半年,净资产收益率介于4-5%左右的银行不少,我们就当这些银行还算合格吧。

低于4%的,就有点具体了。

比如华夏银行净资产收益率3.69%、郑州银行净资产收益率3.67%、民生银行净资产收益率3.52%,最夸张的要数兰州银行,净资产收益率仅有2.89%。

3、近年原地踏步,董事长收官之战能否翻盘?

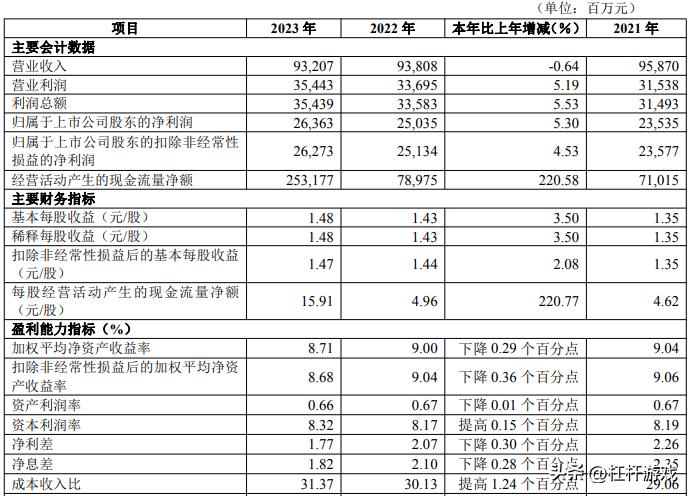

2023年,华夏银行录得营收932.07亿元,2022年该数字为938.1亿元左右,即2023年营收同比下滑了0.64%,幅度虽然不大,但如果结果2022年营收看,就知道2023年确实不好。

2021年该行的营收约958.7亿元,即2022年该行营收已经下滑了2.15%。

如果接着看,杠杆游戏注意到2020年华夏银行的营收为953.1亿元,也就是说2021年该行的营收仅增长率0.59%。

于此,我们也就知道,华夏银行近年总体是原地踏步,甚至可以说不太好。

2023年,华夏银行实现利润总额354.39亿元,比2022年增加18.56亿元,增长5.53%;净利润268.45亿元,比2022年增加13.55亿元,增长5.32%;归属净利润263.6亿元,比2022年增加13.28亿元,同比增长5.30%——和营收比起来,利润表现不容易。

1)在2023年的营收结构中,杠杆游戏注意到,华夏银行利息收入1,556.11亿元,比2022年增加42.96亿元,增长2.84%。利息净收入占比75.58%,非利息净收入占比24.42%。

其中,发放贷款和垫款利息收入1,076.44 亿元,比2022年减少2.50亿元,下降0.23%。

主要是发放贷款和垫款平均收益率下降。

金融投资利息收 407.20亿元,比2022年增加46.85亿元,增长13.00%,主要是金融投资规模增长。

存放中央银行款项利息收入25.45亿元,比2022年减少0.25亿元,下降0.97%,主要是存放中央银行款项规模下降。

同业业务利息收入47.02亿元,比2022年减少1.14 亿元,下降 2.37%,主要是同业业务规模下降。

此外杠杆游戏注意到,2023年华夏银行手续费及佣金净收入64.02亿元,比2022年减少39.67亿元,下降38.26%,主要是代理业务收入减少。

2)利息支出851.69亿元,比2022年增加81.47亿元,增长10.58%,主要是负债规模增长。

其中吸收存款利息支出427.48亿元,比2022年增加15.07 亿元,增长3.65%。

主要是本集团在保持存款成本基本稳定的情况下吸收存款规模增长。

向中央银行借款利息支出35.68亿元,比2022年减少0.58亿元,下降1.60%,主要是向中央银行借款平均成本率下降。

应付债务凭证利息支出154.43亿元,比2022年增加6.91亿元,增长4.68%,主要是应付债务凭证规模增加。

同业负债及其他利息支出234.10亿元,比2022年增加60.07亿元,增长34.52%,主要是同业负债规模及平均成本率上升。

3)2023年,华夏银行的业务及管理费292.36亿元,比2022年增加9.72亿元,增长3.44%,主要是五险二金及折旧摊销费用增加。

该行2023年的成本收入比31.37%,比2022年提高1.24个百分点。

说完利息收入、支出、费用,我们继续看看华夏银行2022年的资产情况。

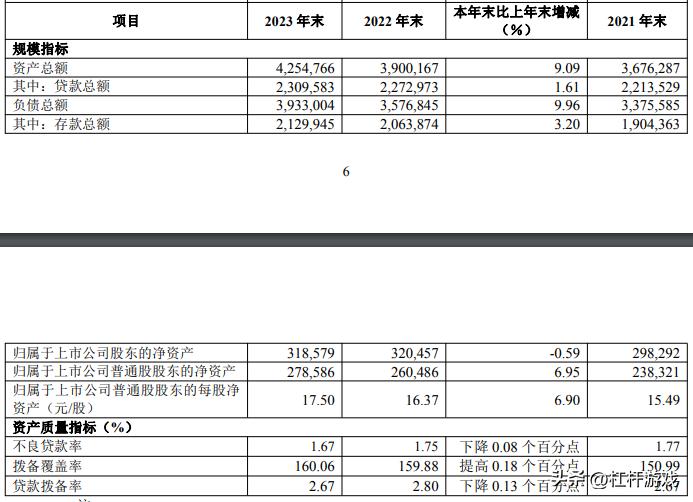

1)截至2023年末,华夏银行的资产规模42,547.66亿元,比2022年末增加3,545.99亿元,增长9.09%。

贷款总额23,095.83亿元,比2022年末增加366.10亿元,增长1.61%——这个增幅似乎也不高。

存款总额21,299.45亿元,比2022年末增加660.71亿元,增长3.20%。

截至2023年末,华夏银行的金融投资总额15,987.42亿元,比2022年末增加3,002.63亿元,增长23.12%,主要是债券投资、基金投资增加。

现金及存放中央银行款项2,024.34亿元,比2022年末增加270.51亿元,增长15.42%,主要是为满足流动性安全和正常支付清算需要,适当提高超额存款准备金。

2)截至2023年末,杠杆游戏注意到,华夏银行的不良贷款余额385.05亿元,比2022年末减少13.65亿元,下降3.42%;不良贷款率1.67%,比2022年末下降0.08个百分点。

2023年,华夏银行信用及其他资产减值损失259.67 亿元,比2022年减少48.02亿元,下降 15.61%,主要是金融投资计提减值准备减少。

华夏银行官网介绍,华夏银行于1992年10月在北京成立,是首钢总公司(现已更名为“首钢集团有限公司”)独资组建成立的全国性商业银行,是全国唯一一家由制造业企业发起的股份制商业银行。

1995年3月,实行股份制改造;2003年9月,首次公开发行股票并上市交易,成为全国第五家上市银行。

但近年华夏银行的营收表现不太好,不过2023年在不良率方面还是有进步。

如果从2016年看起,到2023年,华夏银行的归母净利润年复合增长率仅为4.3%,远低于行业平均水平。

总的来说,和其他上市全国股份行相比,华夏银行有些掉队。

虽然这业绩不太好,值得一说,华夏银行最近的高管年轻化明显。

具体来看,除了华夏银行董事长李民吉(1965年),其他:行长瞿纲(1974年)、副行长杨伟和刘瑞嘉(1966年)、副行长高波(1970年)、副行长韩建红(1969年)、副行长唐一鸣(1979年)。

年轻的领导班子,能否带华夏银行打一个翻身仗?同时,对于老董事长李民吉来说,这也是他的收官之战。

本文未标注出处的财务图表,均源自华夏银行有关公告,特此说明并致谢

郑重声明:智慧观察发布此信息的目的在于传播更多信息,与本站立场无关。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,决策需谨慎。

- 华夏银行翻身仗能否打赢2024-12-20

- A股港股科技股突然爆发!发生了什么?2024-12-20

- AI眼镜新品发布 概念股全线飙涨 机构预测高增长名单出炉2024-12-20

- 哪吒汽车怎么了?CEO换人、股权冻结!2024-12-18

- A股近期最受资金追捧板块!2024-12-15

- “A+H”上市热潮再起!2024-12-15