摘要:近日,冲击上市的东莞银行股份有限公司(下称“东莞银行”)又遇上了风浪。广东省通信管理局发布动态《209款App被广东省通信管理局责令整改或关停(2020年11-12月)》名单中,东莞银行赫然在列。因涉及侵害用户隐私等违规行为,广东省通信管理局责令其对东莞银行APP进行整改。

涉房贷款占比超标又陷用户隐私泄露风波,同时还面临减值计提大幅增加、大额贷款纠纷频发等问题,谋求上市长达12年之久的东莞银行要想登陆资本市场,需要补的功课还有很多

近日,冲击上市的东莞银行股份有限公司(下称“东莞银行”)又遇上了风浪。广东省通信管理局发布动态《209款App被广东省通信管理局责令整改或关停(2020年11-12月)》名单中,东莞银行赫然在列。因涉及侵害用户隐私等违规行为,广东省通信管理局责令其对东莞银行APP进行整改。

具体来看,东莞银行APP共涉及四项问题,包括明确拒绝非必要权限后仍然频繁索要、未在隐私政策中发现描述撤回已同意授权的条款描述和未在隐私政策等公示文本中逐一列明APP所集成第三方SDK收集使用个人信息的目的、方式和范围等。

《投资者网》就此次侵害用户隐私行为向东莞银行进行求证,对方表示在收到广东省通信管理局的通知函后立即组织排查,现已完成整改。

值得一提的是,围绕深圳大湾区的金融机构林立,竞争激烈。包括顺德农商行、广州银行在内的多家中小银行正加速奔赴IPO,谋求上市长达12年之久的东莞银行要想抢先登陆资本市场或许并不容易。超标的房贷占比、多起大额诉讼纠纷以及资产质量藏忧等问题,或将成为东莞银行IPO路上的绊脚石。

1

涉房贷款占比超标 减值计提增四成

近年来,随着房地产市场调控趋严,房地产贷款业务也成为证监会IPO审核的重点之一。此前,包括广州银行在内的多家中小银行IPO均被问及该业务具体情况。

按照最新出台的房贷新规要求,第三档下中资小型银行和非县域农合机构房地产贷款占比上限为22.5%,个人住房贷款占比上限为17.5%。

从个人贷款和垫款分布来看,东莞银行偏爱于投向个人住房贷款。2017年—2019年末,该行个人住房贷款分别为247.29亿元、311.84亿元和471.33亿元,占东莞银行贷款及垫款总额的比例分别为24.52%、21.46%和24.78%。

若以2019年数据为基础,东莞银行房地产贷款集中度超标,将面临不小的压力。截至2019年末,东莞银行房地产业贷款占比为33.78%;其中公司端房地产业贷款占9%,个人住房贷款占比为24.78%。

联合资信评估有限公司对其信用债评级报告中也指出了涉房贷款的风险,“东莞银行房地产相关领域的风险敞口相对较大,存在业务集中风险,房地产市场的宏观调控对信用风险管理的影响较大。”

针对房地产贷款占比超标问题,东莞银行回复《投资者网》称:“我行坚决贯彻落实国家及监管政策要求,积极调整信贷资产结构,房地产贷款集中度持续下降。2020年,我行整体资产质量未因房地产贷款占比变化而受到影响。”

值得一提的是,近年来部分中小银行将重点瞄准投资业务,甚至将其发展成为营收贡献的增长主力。据了解,截至2019年末,东莞银行投资类资产总额1392亿元,较上年末增长12.69%。

与此同时,东莞银行也加大了对投资类资产减值准备尤其是债权投资减值准备的计提力度。2019年,东莞银行计提信用减值损失为34.09亿元,同比增长近四成。其中,2019年该行债权投资的减值准备计提加大至17.56亿元。

2

不良率高于同行 大额贷款纠纷频发

在资产质量方面,2017年—2019年,东莞银行不良率分别为1.49%、1.39%和1.27%。尽管该行的不良贷款率整体呈现下降趋势,但2019年该行可疑类贷款骤增仍引起较大关注。截至2019年末,东莞银行可疑类贷款余额11.36亿元,约为2018年的3.5倍。

对此,东莞银行解释称:“个别企业授信客户出现现金流紧张,经营情况持续恶化。我行依据谨慎性原则和信贷资产风险分类的标准,对部分信贷资产调整为‘可疑’贷款。”

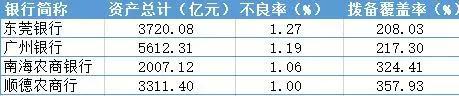

此外,与深圳大湾区另外三家谋求A股上市的银行(南海农商行、顺德农商行、广州银行)相比,东莞银行的不良率仍偏高。2019年东莞银行、广州银行、南海农商行和顺德农商行不良率分别为1.27%、1.19%、1.06%和1%,同期东莞银行的拨备覆盖率却低于上述可比银行。

2019年大湾区拟A股上市银行资产质量对比

数据来源:Wind

除了资产质量在当地银行业竞争中略处于弱势之外,与东莞银行相关的问题贷款涉诉纠纷频发。

截至2019年6月末,东莞银行及分支机构作为原告且单笔争议标的金额在1000万元以上的尚未了结的诉讼案件共计24宗,涉及的标的金额共计12.86 亿元,诉讼本金余额共计11.32亿元。招股书中称,上述案件均属该行从事银行业务所引起的借贷纠纷或追偿贷款纠纷。

2019年年报显示,东莞银行新增重大问题贷款诉讼事项(单个诉讼案件涉诉贷款本金 1000 万元以上诉讼事项)涉诉贷款本金合计13.95亿元。

针对大额问题贷款诉讼纠纷,东莞银行向《投资者网》表示:“上述新增重大问题贷款诉讼已充分计提贷款损失准备,减值准备计提政策与一般贷款相同,计提规则符合监管要求,不会对我行的经营产生重大不利影响,亦不会对我行上市进展构成实质性法律障碍。”

此外,在资本充足率上,东莞银行与上市城商行相比仍存在一定的差距。截至去年6月末,东莞银行资本充足率、一级资本充足率和核心一级资本充足率分别为14.41%、9.86%和9.02%,而同期已上市城商行对应指标平均分别为13.57%、10.76%和9.52%。

若能顺利上市,对东莞银行而言无疑是重大助力。东莞银行称:“2020年我行成功发行22亿永续债,有效提高一级资本充足率指标。接下来积极推进IPO上市工作,并结合业务规划和资本指标情况,适时发行永续债,提高一级资本充足率水平。”

郑重声明:智慧观察发布此信息的目的在于传播更多信息,与本站立场无关。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,决策需谨慎。

- 用户隐私泄露风波牵出内控之忧 东莞银行十二年IPO之路何解?2021-01-28

- 新股提示:华康股份华锐精密恒而达及太和水今日申购2021-01-28

- 注册制市场化定价成效显著 新股估值加速分化2021-01-28

- 联想集团已接受上市辅导 辅导机构为中金公司2021-01-27

- BOSS直聘计划今年赴美上市:高盛和瑞银将负责IPO事宜 腾讯为主要投资方2021-01-27

- 福莱新材IPO:高新企业称号遭质疑、赊销占比高资产质量难认同2021-01-27