境内银行发放的境外贷款,原则上不得用于证券投资和偿还内保外贷项下境外债务。

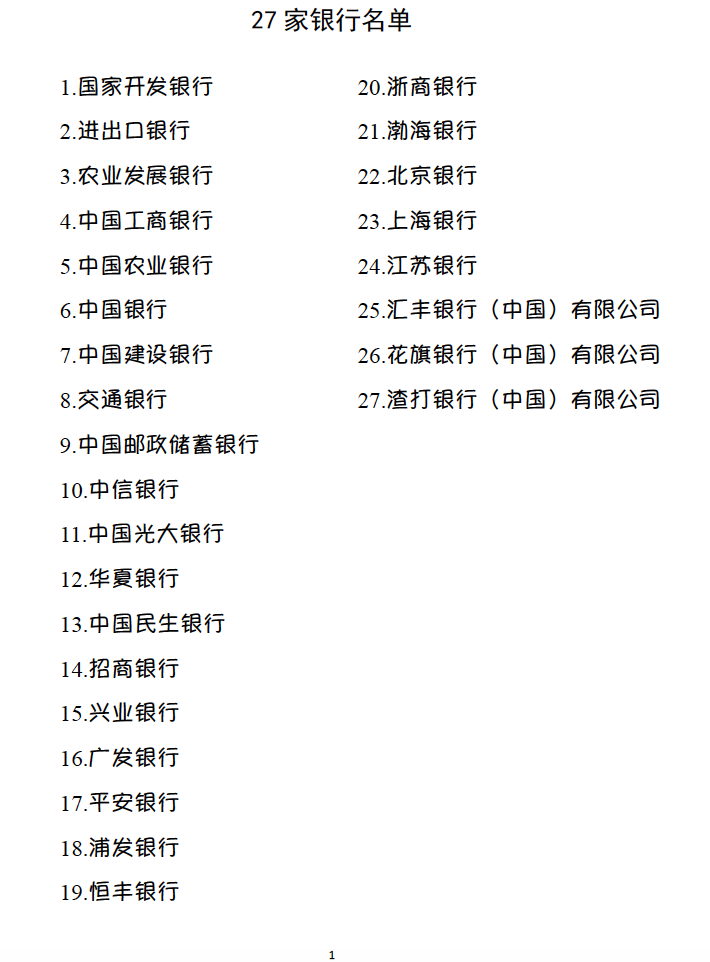

27家银行境外贷款业务将实行统一管理。

1月29日晚间,央行、外汇局发布《关于银行业金融机构境外贷款业务有关事宜的通知(下称《通知》)》,自2022年3月1日起实施。

《通知》强调,境内银行发放的境外贷款,原则上应用于境外企业经营范围内的相关支出,不得用于证券投资和偿还内保外贷项下境外债务,不得用于虚构贸易背景交易或其他形式的投机套利性交易,不得通过向境内融出资金、股权投资等方式将资金调回境内使用。

四方面入手对境外贷款业务实行规范化管理

由于现行人民币境外贷款政策出台时间较早且限于“走出去”项目,外币境外贷款政策仅有原则规定,难以满足当前及未来业务发展和监管需要。

对此,央行、外汇局有关部门负责人在答记者问时表示,《通知》旨在支持和统一规范境内银行开展境外贷款业务,促进跨境贸易投资便利化,同时以风险防范为导向将银行境外贷款业务跨境资金流动纳入宏观审慎管理政策框架。

从内容来看,《通知》主要从四方面入手对境外贷款业务实行规范化管理:一是建立本外币一体化的银行境外贷款政策框架,统一了银行境外人民币和外汇贷款业务办理规定,进一步便利了银行有序开展境外贷款业务。

二是拓展银行境外人民币贷款业务范围,将银行境外人民币贷款业务范围由原来的“走出去”项目拓展至所有境外非金融企业,同时便利银行以人民币开展境外贷款业务。

中国银行(3.090, 0.00, 0.00%)研究院研究员梁斯表示,此前,境内银行境外项目人民币贷款业务范围仅限于境外直接投资、对外承包工程以及出口买方信贷相关企业,《通知》大幅放宽了业务范围,并在贷款期限上规定境内银行可以向境外银行融出一年以上的中长期资金。

三是将银行境外贷款相关的跨境资金流动纳入宏观审慎管理政策框架,结合各行一级资本净额及境外贷款业务开展情况,将贷款余额上限设置为“一级资本净额*境外贷款杠杆率*宏观审慎调节参数”,央行、外汇局可根据宏观经济形势适时调整相关参数,以实现对跨境资金流动的逆周期管理。目前境外贷款余额上限设置充分考虑到了各行存量业务规模,并为银行开展业务预留了充足空间。

四是明确银行展业要求,做好风险防范。境内银行开展境外贷款业务的,应充分了解国际化经营规则和风险管理,建立完善的业务操作规程和内控制度,报中国人民银行、国家外汇管理局备案后实施。

境内银行发放的境外贷款不得用于证券投资

《通知》提出,央行、外汇局对27家银行境外贷款业务实行统一管理,人民银行副省级城市中心支行以上分支机构、外汇局各分支局按照属地管理原则对27家银行以外的银行境外贷款业务进行管理。开展境外贷款业务的银行应于每年6月30日之前向人民银行、国家外汇管理局或其分支机构报告最近一期经审计的资本数据、上年度境外贷款业务开展情况和本年度计划。

值得注意的是,在风险防控方面,《通知》明确,境内银行发放的境外贷款,原则上应用于境外企业经营范围内的相关支出,不得用于证券投资和偿还内保外贷项下境外债务,不得用于虚构贸易背景交易或其他形式的投机套利性交易,不得通过向境内融出资金、股权投资等方式将资金调回境内使用。

《通知》还提出,如境外贷款用于境外投资,应符合国内相关主管部门有关境外投资的规定。境内银行应加强对境外贷款业务债务人主体资格、资金用途、预计的还款资金来源及相关交易背景的真实合规性审核,对是否符合境内外相关法律法规进行尽职调查,严格审查境外企业资信,并监督境外企业按照其申明的用途使用贷款资金。境内银行通过向境外银行融出资金等方式间接向境外企业发放一年期以上本外币贷款的,原则上应要求境外银行等直接债权人参照本条规定办理。

梁斯认为,《通知》有助于消除境外贷款业务中的政策短板,提高金融机构积极性,进一步助力人民币国际化;有助于更好服务实体经济,推动双循环新发展格局构建。从大局入手,推动境外贷款业务形成制度化管理,为其长远发展奠定了政策基础,这将有效提升贸易和跨境投融资便利化水平,满足境外企业资金需求,更好促进实体经济发展。

此外,《通知》也设置了过渡期。央行、外汇局有关部门负责人指出,下一步,央行、外汇局将按照《通知》规定,引导境内银行稳妥有序开展境外贷款业务,提升跨境业务风险防范水平,更好服务构建新发展格局。《通知》正式实施之日起有3个月过渡期,境内银行应在过渡期内完成备案工作,按《通知》要求开展境外贷款业务。

郑重声明:智慧观察发布此信息的目的在于传播更多信息,与本站立场无关。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,决策需谨慎。

- 27家银行境外贷款迎新规 相关跨境资金流动纳入宏观审慎管理2022-02-01

- 开年银行信贷调查:有银行放完全部存量房贷2022-01-30

- “银行”俩字不能随意用!银保监会发话→2022-01-28

- 银保监会发声!促进房地产业良性循环 为资本设置“红绿灯” 严打“无照驾驶”2022-01-26

- 银保监会出手!划出五条监管红线→2022-01-25

- 中国银保监会发布《银行保险机构信息科技外包风险监管办法》2022-01-24