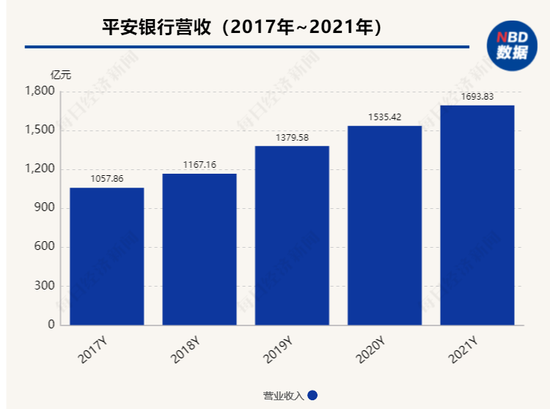

3月9日晚间,平安银行发布2021年年度业绩报告,报告期内,该行实现营业收入1693.83亿元,同比增长10.3%;实现净利润363.36亿元,同比大幅增长25.6%;不良贷款额较上年末减少1.15亿元,不良贷款率较上年末下降0.16个百分点至1.02%。

3月10日,平安银行管理层对市场关注的焦点进行了回答。涉及去年营收主要影响因素、房地产业务风险情况、对公业务未来战略目标和新的打法、股价等。

董事长谢永林:去年除二季度外,其他三季度营收呈两位数增长

平安银行2021年业绩高于市场预期,年报数据来看,报告期内,平安银行零售业务实现营业收入982.37亿元,同比增长8.4%,在全行营业收入中占比为58.0%;零售业务净利润214.98亿元,同比增长17.3%,在全行净利润中占比为59.2%。

去年平安银行对公业务营业收入433.77亿元,同比增长10.4%;2021年末,对公客户数51.04万户,增量为上年的1.48倍;企业存款余额21914.54亿元,较上年末增长10.2%。

2021年,该行主要做市交易品种交易量市场份额保持市场前列,其中债券交易量的市场份额为2.3%;“平安避险”外汇及利率衍生产品业务交易量290.04亿美元,同比增长95.7%。

资产质量方面,2021年末,平安银行不良贷款额较上年末减少1.15亿元,不良贷款率为1.02%,较上年末下降0.16个百分点,不良贷款生成率较上年同比下降0.61个百分点至1.25%;逾期60天以上贷款占比为0.87%,较上年末下降0.21个百分点;拨备覆盖率为288.42%,较上年末上升87.02个百分点。

2021年营收主要影响因素是什么?2022年业绩驱动力来自哪里?平安银行董事长谢永林在发布会上表示:平安银行2018年至2021年,年复合增长率维持在13%以上,2021年主要是第二季度营收存在压力,其他三季度营收正常,都是双位数增长。二季度压力客观来说,一是受新冠疫情影响,此外,2021年经济环境复杂,包括房地产市场变化,为稳妥起见,平安银行做了两大变化:一是私人财富管理代销准入收紧,使得私财中收受到影响;二是把信用卡准入门槛和额度管理收紧,所以私财代销和信用卡零售明显承受压力。四季度以来信用卡营收恢复增长。

2022年管理层有信心做到较好水平,核心原因是各业务板块增长点明确。同时,银保改革成果明显,一方面新组建的“三高队伍”产能是传统队伍两倍以上,另一方面银保产品和系统的升级也驱动传统队伍产能提升,实现了增量存量双双提升。

值得一提的是,平安银行“重启对公”后业务实现了快速增长。平安银行行长胡跃飞对未来对公业务战略目标和新的打法进行了回答:对公业务发展上,一是遵循公司业务发展客观规律,公司业务具有顺周期的特殊性,要坚持守住风险底线,追求风险可控的价值回报。第二,公司业务发展阶段、盈利模式已经发生变化,未来更加注重效率和服务等内部建设,布局两个赛道、四大中心、两大生态。

副行长郭世邦:房地产开发贷仅占全部贷款总额的3.8%

在2021年年报中,平安银行披露了房地产业务风险。截至2021年末,平安银行实有及或有信贷、自营债券投资、自营非标投资等承担信用风险的业务余额合计3410.89亿元,其中该行对公房地产贷款余额2889.23亿元,较上年末增加169.60亿元,占该行发放贷款和垫款本金总额的9.4%,较上年末下降0.8个百分点;该行理财资金出资、委托贷款、合作机构管理代销信托及基金、主承销债务融资工具等不承担信用风险的业务余额合计1206.86亿元。

截至2021年末,该行对公房地产贷款不良率0.22%,较上年末基本持平,低于该行企业贷款不良率0.49个百分点,对公房地产贷款资产质量在可控范围内。

针对市场关注的房地产业务风险情况,以及对后续风险形势的展望,平安银行副行长郭世邦在业绩会上进行了作答。

房地产贷款方面,第一,在行业大面积暴雷的情况下,平安银行踩雷比较少,且踩雷比较晚,截至去年末,平安银行对公房地产贷款不良率为0.22%,低于全行平均水平;第二,受行业影响更大的房地产开发贷,该行占比较低,仅占全部贷款总额的3.8%,占对公贷款的11.6%;第三,开发贷底层资产状况较好,全部落实了有效抵押;第四,其他地产贷款风险可控。第五,平安银行房地产主体业务主要以宝能为主,目前已与宝能达成司法和解,法院已出具调解书,其中金额最大的宝能城项目马上进入司法拍卖执行环节。根据最新的还款计划和处置方案,如果销售顺利的话,2022年预计将形成大额压降。

郭世邦还表示,平安银行代销华夏幸福方面,目前,华夏幸福的重组由河北省政府主导,已经出台了债务重组方案,相当部分的代销投资人选择了按照这个重组方案来推进。后续,平安银行将协助产品管理人做好与债务人债委会的沟通,持续跟踪方案实施与现金流的回流进展,督促产品管理人在收到债务人垫付的现金后,及时对投资者进行分配,尽最大的努力维护投资者的权益。

代销宝能方面,目前各个产品管理人都已采取了司法措施,各产品的底层抵押项目也已经完成首封。同时产品管理人同步在推进市场转让,争取尽快变现资产内部管理,宝能代销底层可穿透的项目共涉及5个,底层资产都比较优质,抵押率在65%~70%之间。

郭世邦表示,对代销业务虽然该行不存在系统风险,但是平安银行还会按照监管要求和代销企业的约定,履行好代销人的义务,推动产品管理人采取各种必要的手段,维护投资者利益。

董事会秘书周强:18块多是管理层对平安银行的估值底部

针对平安银行股价问题,平安银行董事会秘书周强表示:从板块角度来讲,银行股板块肯定还是偏利好、偏乐观的形势。14块钱的平安银行要珍惜,以后可能这个价格就不多见了。市场可能有点缺信心,但平安银行管理层在去年集体增持股票过程中,已经体现出了信心,18块多的增持价,就是管理层心目中对于平安银行估值底部的一个判断。

截至3月10日,平安银行收盘报14.57元/股,涨5.27%。

针对LPR调降对平安银行净息差的影响以及未来净息差如何维持在合理区间等问题,平安银行副行长、首席财务官项有志表示:“平安银行过去几年净息差在市场表现还是不错的,主要得益于资产端负债端经营整体的组合管理提升。”

项有志表示,从目前趋势来看,影响息差的因素主要有两方面,一个是LPR的调降,另一个是市场经济因素。从减费让利的监管政策导向来看,预计未来净息差还将有下行空间。面对净息差下行趋势,平安银行将从息差的绝对额、息差下降幅度两方面进行优化。具体来看,平安银行近年来持续进行资产负债经营,做好资产负债的匹配组合管理,在业务层面,不断提升负债能力,加快低成本活期存款增长、提升零售贷款占比。2022年,平安银行将继续改善负债结构,在做大规模的基础上,将量价平衡放在最重要的位置。在资产端既要支持实体经济又要控制住相应风险,使得资产端在稳风险的情况下保持一定的收益。

郑重声明:智慧观察发布此信息的目的在于传播更多信息,与本站立场无关。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,决策需谨慎。

- 平安银行去年净利润同比增长25.6%,管理层详解年报焦点2022-03-11

- 央行向中央财政上缴利润是国际通行做法2022-03-10

- 人民银行向中央财政上缴结存利润 着力稳定宏观经济大盘2022-03-09

- 央行宏观审慎管理局:人民币成为大湾区内第一大跨境结算币种2022-03-08

- 政府工作报告传递哪些金融信号?2022-03-07

- 央行支付结算司: 坚决治理小微企业和个人“开户难”2022-03-04