7月10日,统计局公布数据显示,6月CPI同比持平,预期涨0.1%,前值涨0.2%;6月PPI同比下降5.4%,预期降5%,前值降4.6%。1-6月平均全国居民消费价格比上年同期上涨0.7%。整体来看,CPI和PPI均弱于预期。由此,债券市场将迎来哪些机会?

当前经济数据说明了什么?

对于6月数据的数据解读,天风固收作过如下预测:如果好于市场预期,则债市表现会较好,因为6月数据表现好,并不意味着宏观趋势的改变,反而会带来政策期望进一步降低;如果6月数据弱于市场预期,预计债市表现会偏弱,因为数据走弱市场会期待增量政策的关注力度。

通常来说,温和的通胀数据有利于经济复苏。如果CPI和PPI均上涨,且两者的剪刀差保持在合理区间,那么上下游企业均处于较好的利润空间,经济将逐步好转;如果CPI和PPI均下跌,且两者的剪刀差幅度过大,会影响经济放缓。从当前的数据来看,国内的经济状况无疑与后者相似。

根据华创固收的观点来看,下半年低基数作用下CPI同比可能再次走高,且物价总水平并未全面下降(GDP平减指数小幅上升,与CPI、PPI出现背离)、货币供应量处于偏高增速的阶段,不能简单地认定目前环境为经济放缓,但通胀数据的“临界点”会对债市情绪产生影响,需重点关注CPI同比是否会“破0”,以及PPI的“拐点”和“转正”时点。

CPI和PPI的临界点在什么时候?

从PPI到CPI的传导存在一定的滞后性。目前来看,我国内需总体偏弱,在国内需求恢复偏慢的情况下,上游企业会根据自身的库存和利润空间不同程度的影响价格,而在目前去库存的周期下,上游价格难以向中下游行业传导,削减了中下游企业的利润,导致目前剪刀差在加速扩大,且滞后性在往后推延。

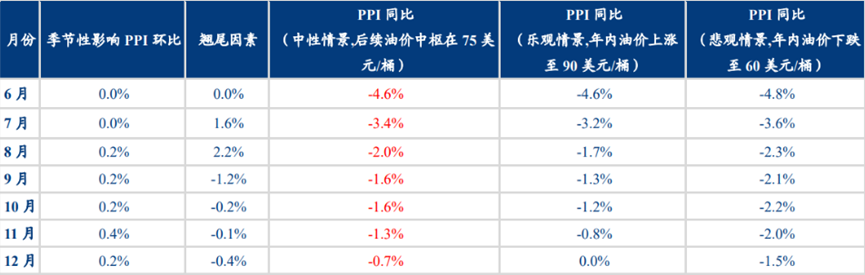

不过以华创证券的测算模型来看,情况稍显乐观。华创证券认为,我国二季度CPI仍处于磨底阶段,7月份同比在高基数的作用下可能会下行突破0,三季度 CPI 同比有可能短暂进入负增长区间。随着下半年促消费政策加码前景下,核心 CPI 有望稳中有升,四季度整体 CPI 同比也将恢复正增长。同时作为季节性作用下的PPI环比变动估计,6月份或仍处磨底阶段,根据PPI领先库存周期3-6个月推断,7月份在翘尾大幅上行的影响下PPI同比增速大概率迎来年内拐点。

图:CPI同比的压力测试

数据来源:华创固收,财联社整理

数据来源:华创固收,财联社整理

图:PPI同比的压力测试

数据来源:华创固收,财联社整理

数据来源:华创固收,财联社整理

三季度或迎来拐点,债券市场将迎来哪些机会?

4月以来随着地产销售再度走弱,经济预期整体下修,央行货币政策也在由中性转为宽松。叠加多家国有大行再度下调存款利率,市场对三季度降息的预期增加,资金面转松对短端利好明显。

申万宏源观点认为,整体来看,2011年以来,10Y国债收益率和CPI的相关性大幅降低,核心CPI(服务价格)和10Y国债收益率相关性整体较强。主要原因是整体CPI受猪价、油价影响较大,导致CPI与实际经济基本面相关度较低。而核心CPI(服务)更能代表经济真实需求的变化,因此和10年国债收益率相关度更高。本次CPI非食品消费品和服务价格表现均弱势,显示内生需求偏弱,预计未来一段时间到CPI同比跌破0,通胀数据仍将维持偏弱格局,对债券利率上行有一定抑制作用。随着货币宽松预期进一步发酵的可能性,利率下行空间也将被逐步打开。

从二级市场来看,利率债最近表现为小幅下行,国债期货小幅下行,现券收益率各期限品种普遍下行,目前 10 年国债收益率为 2.64%, 10 年国开债收益率为 2.77%。从期限结构上看,国债收益率短端下调幅度较大,1-2 年期品种下调超过 2BP,收益率曲线趋于陡峭,国开债收益率曲线同样趋于陡峭。

华福固收认为,对于债券市场,长债在延续数周的窄幅震荡之后,向上调整的压力已经逐步显现,预计未来向上突破是走出震荡行情阻力更小的方向;短期内,市场资金面较为充裕,可选择做多短债。

郑重声明:智慧观察发布此信息的目的在于传播更多信息,与本站立场无关。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,决策需谨慎。

- 6月关键金融数据出炉,CPI持平,PPI下降,债券市场迎来哪些机会?2023-07-11

- 央行开出大罚单!支付宝被罚22.31亿元 蚂蚁科技集团被罚1.75亿元2023-07-10

- 税优健康险改革方案落地2023-07-07

- 2023全球银行1000强出炉2023-07-06

- 40家银行分红5877亿!2023-07-05

- 国有大行下调美元存款利率2023-07-04