燕东微科创板IPO申请日前获受理。

本次IPO,公司拟募资40亿元,用于“基于成套本土装备的特色工艺12英寸集成电路生产线项目”及补充流动资金。

招股书显示,燕东微主营业务包括芯片设计、晶圆制造和封装测试,目前已成为国内知名集成电路及分立器件制造和系统方案提供商。

其中,产品与方案业务方面,公司在多个细分领域布局均有系列化产品:数字三极管产品年出货量超过20亿只;ECM前置放大器年出货量超过20亿只以上;浪涌保护器件年出货量超55亿只。

制造与服务业务方面,截至2021年12月,公司6英寸晶圆制造产能超过6万片/月,8英寸晶圆制造产能达5万片/月。前者已建成平面MOS、平面IGBT、BJT、TVS、JFET、SBD、FRD、模拟IC等工艺平台;后者覆盖90nm及以上工艺节点,已建成沟槽MOSFET、沟槽IGBT、CMOS、BCD、MEMS等工艺平台,正在开发硅基光电子、红外传感器、RF CMOS等工艺平台。

另外,燕东微已建成月产能1000片的6英寸SiC晶圆产线,已完成SiC SBD产品工艺平台开发并开始转入小批量试产,正在开发SiC MOSFET工艺平台。

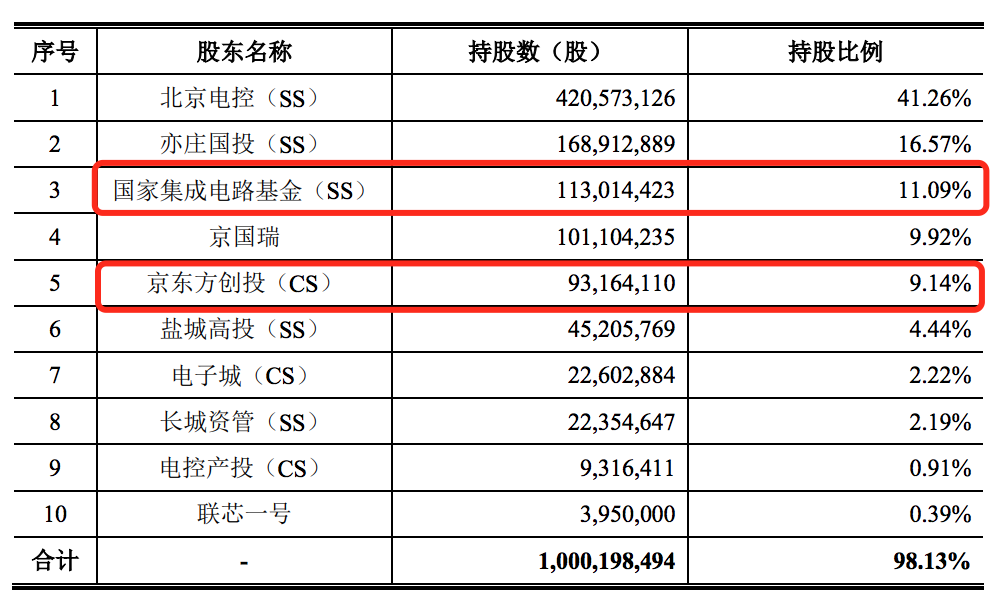

值得注意的是,燕东微前十大股东名单中,大基金一期、京东方均在其中。

此外,公司控股股东、实控人北京电控曾与部分股东签署存在对赌协议及特殊权利安排的协议,各方已签署补充协议,约定对赌条款及特殊权利安排自发行人IPO申请被正式受理之日自动终止。根据补充协议,相关对赌条款、特殊权利安排自IPO申请之日起自动终止,对各方不再具有约束力,若燕东微未能完成合格上市,则相关对赌条款、特殊权利安排效力恢复。

燕东微同时存在客户与供应商集中度较高的风险。

2019、2020和2021年度,公司向前五大客户的销售收入占营收比例分别为45.60%、44.12%及40.13%;向前五大供应商采购的金额占各年材料采购总金额的比例分别为46.12%、56.89%及54.50%

郑重声明:智慧观察发布此信息的目的在于传播更多信息,与本站立场无关。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,决策需谨慎。

- 燕东微:主营半导体IDM 大基金、京东方持股2022-04-13

- 从目标不明到有的放矢 一张图扭转4s店“盲投”困境2022-04-12

- 海科新源过会:今年IPO过关第102家 国金证券过8单2022-04-11

- 携程度假农庄开启文旅融合2.0模式 助力文化产业赋能乡村振兴2022-04-08

- 国企改革三年行动迎考2022-04-07

- i茅台与茅台云商有哪些区别?2022-04-06