摘要:公司申报IPO的材料在2020年7月27日获得受理,按照中国证监会发布的《上市公司行业分类指引》(2012 年修订),公司所处行业为“科学研究和技术服务业(M)”中的“科技推广和应用服务业(M75)”。按照国家统计局 2017 年发布的《国民经济行业分类》,公司所处行业为“科学研究和技术服务业(M)”中的“科技推广和应用服务业(M75)”中“生物技术推广服务(M7512)”。

6月3日,深交所创业板上市委审核通过上海优宁维生物科技股份有限公司的IPO申请。公司历经5轮问询,自主品牌产品收入较低和创业板定位问题,自始受到质疑。这个公司有诸多特殊的地方:公司在首次申报时认定所属行业为“科技推广和应用服务业(M75)”中“生物技术推广服务(M7512)”,后修改认定为“批发和零售业”中的“批发业”。公司还调整了同行业可比公司,不再将润达医疗(11.050,-0.06, -0.54%)作为同行业可比公司。公司所售产品生产厂商大多位于美国。对主要供应商违约,有被取消重要产品代理资格的风险。2020年度从事生产的员工平均为17.5人,但是2020年末只剩5人,没有解释原因。若公司在2022年1月1日仍未完成IPO,将触发实控人对赌回购条款。

公司面向高等院校、科研院所、医院和生物医药企业等,提供以抗体为核心的生命科学试剂及相关仪器、耗材和综合技术服务,形成了以第三方品牌产品为主、自主品牌产品为辅的供应体系。

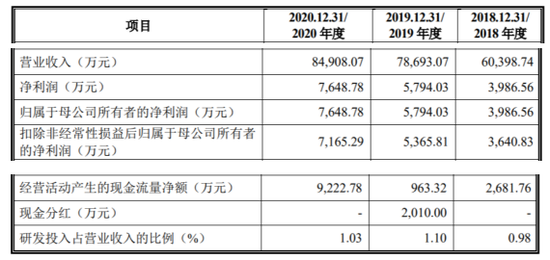

一、 报告期业绩

2018年、2019年、2020年,公司营业收入分别为6.04亿元、7.87亿元、8.49亿元,扣非归母净利润分别为0.36亿元、0.54亿元、0.72亿元。

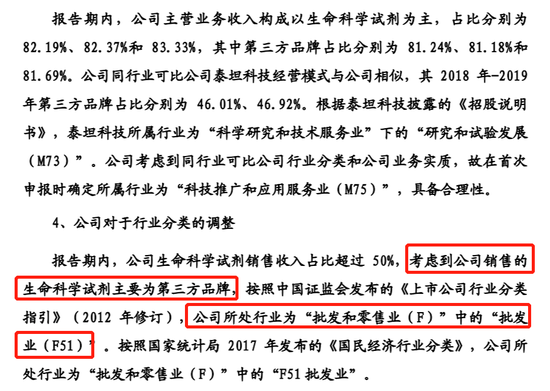

二、 经5轮问询,申报时认为所属行业“科技推广和应用服务业”调整为“批发业”

公司申报IPO的材料在2020年7月27日获得受理,按照中国证监会发布的《上市公司行业分类指引》(2012 年修订),公司所处行业为“科学研究和技术服务业(M)”中的“科技推广和应用服务业(M75)”。按照国家统计局 2017 年发布的《国民经济行业分类》,公司所处行业为“科学研究和技术服务业(M)”中的“科技推广和应用服务业(M75)”中“生物技术推广服务(M7512)”。

此后经五轮问询,公司也随之6次(2020年11月11日、2020年12月11日、2021年1月6日、2021年1月11日、2021年1月22日、2021年5月10日)更新招股说明书申报稿,直到2021年5月10日披露的招股书,将行业定性修改为“批发业”,并对此调整作了解释说明,认为原来的行业定性也具备合理性,因为类似的泰坦科技(219.410, -0.59, -0.27%)也是这样定性的。考虑到报告期内公司生命科学试剂销售收入占比超过 50%,而公司销售的生命科学试剂主要为第三方品牌,按照证监会发布的《上市公司行业分类指引》(2012 年修订),公司所处行业为“批发和零售业(F)”中的“批发业(F51)”。

三、不再将润达医疗作为同行业可比公司

公司刚申报IPO材料时,同行业可比公司为泰坦科技、联科生物、达科为、润达医疗。2020年11月11日公布的招股说明书将润达医疗从同行业可比公司中删除,原因是商业模式有很大不同。

四、公司所售产品生产厂商大多位于美国

在招股说明书中公司提示了一项风险:公司所售产品主要生产厂商大多位于美国,虽然公司采购的生命科学试剂、仪器及耗材目前尚不属于限制出口清单所列货物,但在全球贸易保护主义抬头的背景下,未来国际贸易政策和环境仍存在一定的不确定性。如果全球贸易摩擦,尤其是与美国的贸易摩擦进一步加剧,境外供应商可能会被限制或禁止向公司供货,公司采购等经营活动将会受到较大影响。

五、对主要供应商违约,有被取消代理资格的风险

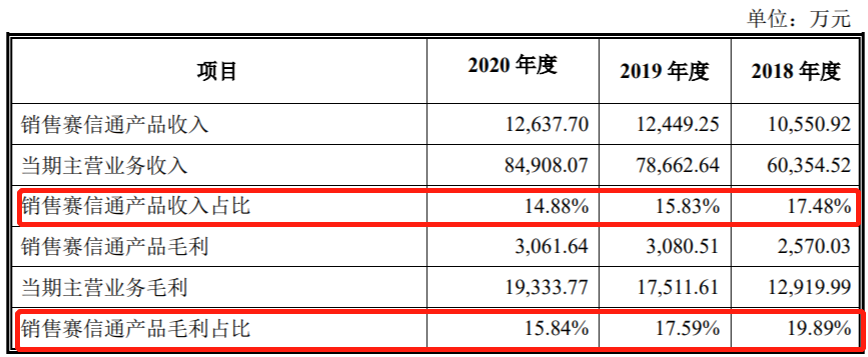

2018年、2019年、2020年,赛信通(上海)生物试剂有限公司分别是公司第1、第1、第2大供应商。

2018年12月,公司与赛信通(上海)生物试剂有限公司签署分销协议,约定公司不得分销或销售Abcam及其关联公司或赛信通中国不时指定的任何其他竞争对手的任何产品。2019年、2020年公司存在销售Abcam产品的情形。

公司未与Abcam签署代理销售合同,未在公司网站主动推广Abcam相关产品。就公司销售Abcam产品的行为,公司于2019年5月与赛信通进行了说明与沟通。赛信通于2020年11月11日出具《确认函》:“我司作为上海优宁维生物科技股份有限公司的供应商,确认:自2017年1月1日至本确认函签署日,上海优宁维生物科技股份有限公司在履行和我司签署的相关协议的过程中,不存在违约和损害我司利益的情况。”根据对赛信通的访谈,公司自2009年左右即为赛信通在中国大陆的分销商,目前为赛信通主要客户,公司与赛信通合作期间不存在纠纷、诉讼、仲裁等情形。2020年赛信通在经销商会议上对经销商进行了表彰,公司获颁发唯一“长期贡献奖”,代表了赛信通对公司的高度认可与肯定。

虽然赛信通已通过出具确认函和接受访谈的形式,确认公司报告期内不存在违约和损害其利益的情形,但仍不能完全排除公司未来被取消代理资格的风险。报告期内,公司销售赛信通相关产品的收入、毛利占总收入、总毛利的比例均在14%以上。

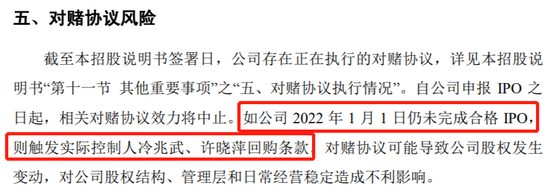

六、若公司在2022年1月1日仍未完成IPO,触发对赌回购条款

公司存在正在执行的对赌协议。自公司申报IPO之日起,相关对赌协议效力将终止。如公司在2022年1月1日仍未完成合格IPO,则触发实际控制人冷兆武、许晓萍回购条款。

七、2020年末员工总数较2019年末下降45人,生产人员只有5人

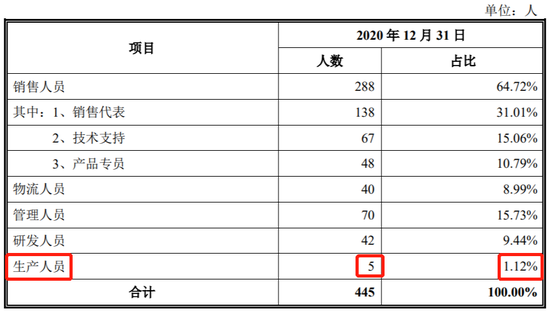

2018年末、2019年末、2020年末,公司员工总数分别为406人、490人、445人。2020年末员工总数同比下降45人。而且,2020年末从事生产的员工只有5人,只占员工总数1.12%。

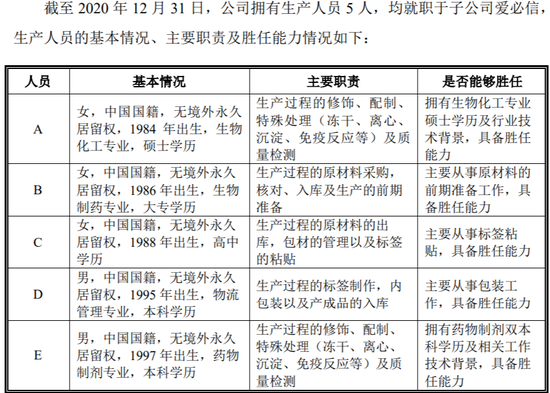

从事生产的5名员工均就职于子公司爱必信。5名员工中高中、大专学历、硕士学历各1人、本科学历2人。

对于生产人员只有5人,公司解释原因有二:一是公司自主生产处于起步阶段,产品产量较少;二是公司自主生产环节工艺成熟、流程标准化。

有点奇怪的是,2020年度生产人员平均人数是17.50人,公司支付的职工薪酬是292万元,人均薪酬16.69万元。2020年度生产人员怎么从平均17.50人急剧下降到年末的5人的?招股说明书对此没有解释。

八、创业板上市委会议对公司询问的主要问题

1.报告期内,发行人所售生命科学试剂、仪器及耗材的品牌数量持续增长,其中第三方品牌生命科学试剂销售收入占比超过 80%。请发行人代表说明以销售第三方品牌为主的模式是否符合创业板定位。请保荐人代表发表明确意见。

2.请发行人代表说明:(1)线上销售收入下降的具体原因;(2)电子商务平台未开通货款支付功能的原因及合理性;(3)发行人存在线上订单 IP 地址重合、收货地址重复、收货人联系电话相同等情形的原因及合理性。请保荐人代表发表明确意见。

3.请发行人代表说明在新收入准则实施后仍在销售费用中核算运输费用的合规性。请保荐人代表发表明确意见。

4.报告期内,发行人研发费用分别为589.88万元、863.40万元和 873.37 万元,占营业收入的比例分别为 0.98%、1.10%和 1.03%。请发行人代表结合同行业可比公司说明研发费用占比较低的原因及合理性,相关风险揭示是否充分。请保荐人代表发表明确意见。

上市委会议要求公司需进一步落实的事项为:请发行人结合实际业务情况在招股说明书中准确披露主营业务与商业模式的相关信息。请保荐人发表明确意见。

郑重声明:智慧观察发布此信息的目的在于传播更多信息,与本站立场无关。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,决策需谨慎。

- 改变行业属性、生产人员只有5人 上海优宁维创业板IPO过会2021-06-07

- “新茶饮”第一股来了!3年开店550家 赚钱回本速度快过肯德基2021-06-07

- 一年内7家房企登陆港股市场 但这个现象很“惊人”2021-06-07

- “95后”分析师有数亿身家?这家拟IPO公司火了 老板侄子间接持股27% 还是安信证券分析师2021-06-06

- 纳芯微冲科创板:上游受制于芯片产能,下游应收款大增2021-06-05

- 8成员工是高中及以下学历 半导体企业旭宇光电终止科创板IPO2021-06-04

- 最新推荐

- 改变行业属性、生产人员只有5人 上海优宁维创业板IPO过会

- “新茶饮”第一股来了!3年开店550家 赚钱回本速度快过肯德基

- 一年内7家房企登陆港股市场 但这个现象很“惊人”

- “95后”分析师有数亿身家?这家拟IPO公司火了 老板侄子间接持股27% 还是安信证券分析师

- 纳芯微冲科创板:上游受制于芯片产能,下游应收款大增

- 8成员工是高中及以下学历 半导体企业旭宇光电终止科创板IPO

- 国内最大收单机构银联商务更新股东名单,上市进入倒计时

- 中信里昂投行负责人于杨:港股IPO迎来十年一遇的高光时刻

- 累计亏损50亿:内容成本居高不下 网易云音乐流血上市

- 泰恩康二度IPO:资产收购或涉嫌利益输送 粉饰业绩仍难掩漏洞