今年最大规模的可转债启动发行,能否确保人均能中一签?

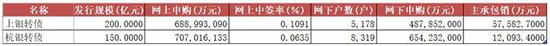

6月15日,南京银行可转债启动发行,规模高达200亿元,今年以来,仅有上银转债达到如此规模。

市场较为关注的是,此次南银转债能否复制上银转债“人手一签”的盛况。

从机构测算看,南银转债平均中签率在0.06%附近,最高0.088%,也就是顶格申购情形下,两户必中一签。而上市价格机构普遍预计高于111元,整体看有望成为“雨露均沾”的品种。

“罕见”的南银转债

今年是城商行可转债发行的高峰之年。

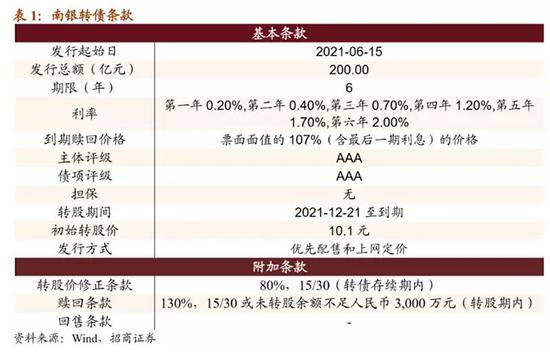

南银转债是今年发行的第四只银行转债,规模200亿元,评级AAA,发行主体为南京银行。

此前,上海银行、杭州银行以及苏州银行先后启动了转债发行。

南银转债最大的亮点在于正股南京银行的股价高于转债转股价,也就是其转股价值静态看高于债券面值。

数据显示,南京银行目前股价为10.19元,而其转股价格仅为10.10元,此时转股价值为107元。

上市银行可转债在宁行转债和平银转债功成身退后,鲜有转股价值高于面值的品种,基本上清一色是偏债性的品种。

以上银转债为例,其纯债价值在98.5元附近,而其转股价值仅有74元。今年发行的杭银转债和苏行转债也具有类似特点,相对而言,纯债价值与转股价值十分接近。

从南银转债利率条款看,很明显债性有趋弱的迹象,但仍保持了较高纯债价值。其债券利率为:第一年0.20%、第二年0.40%、第三年0.70%、第四年1.20%、第五年1.70%、第六年2.00%。到期赎回价格为票面面值的107%。根据机构测算,此次南银转债纯债价值略高于89元。

其他条款保持相对稳定。提前赎回条款为:转股期内,如果南京银行A股股票连续三十个交易日中至少有十五个交易日的收盘价格不低于当期转股价格的130%(含130%),经相关监管部门批准(如需),公司有权按照债券面值加当期应计利息的价格赎回全部或部分未转股的可转债。回售条款为变更募集资金用途。

中签率几何?

银行转债中签率普遍偏高

200亿元转债能否做到人手一签?

从机构测算看,南银转债平均中签率在0.06%附近,最高0.088%,也就是顶格申购情形下,两户必中一签。而上市价格机构普遍预计高于111元,整体看有望成为“雨露均沾”的品种。

此次南银转债发行分为三部分,老股东优先配售、网下申购和网上申购三个环节。

南京银行在路演时透露,其重要股东中,法国巴黎银行、南京紫金投资集团有限责任公司、江苏交通控股有限公司、南京高科股份有限公司有认购意向,但具体情况以公告为准。

数据显示,这4家重要股东合计持有南京银行股份超过45%。如果全部顶格参与申购,将有45%可转债筹码将被锁定。叠加其他股东配售,留给网下和网上的空间相对不大。如果仅仅是部分参与,则中签率会大幅提升。这也成为中签率的最大变数。

目前,中金、天风、兴业、招商、东吴等证券都给出了预测空间,平均中签率在0.06%附近,上市价格普遍高于111元,最高121元。

天风证券预计,根据现阶段市场打新环境预测,首日配售规模预计在67%左右,剩余网上申购新债规模为66.00亿元,因单户申购上限为100万元,假设网上申购账户数量介于750万-850万户,预计南银转债中签率在0.0776%-0.0880%左右,预计上市价格为111元左右。

东吴证券也较为乐观,预计南银转债上市价格在112.62-121.72元区间,网上中签率0.0785%。

招商证券预计南银转债上市首日价格在110-115元之间;假设原股东优先配售55%,则留给公众投资者的额度为90亿元,进一步假设网上850万户申购,网下6500户申购、平均每户规模10亿元,则中签率在0.06%左右,建议一级市场积极申购,二级市场也可择机配置。

相对而言,兴业证券较为谨慎。兴业证券预计,目前平价下其上市首日获得的转股溢价率在16%-20%区间内,价格为117-121元。在配售50%的假设下,南银转债留给市场的规模为100亿元,预计中签率在0.03%-0.035%区间。

中金公司预计,上市定位可能在117元附近,中签率大约在0.047%-0.064%。

未来如果机构预测范围得以兑现,申购南银转债是一个不错的选择,收益尚可,中签率又偏高。

机构眼中的南京银行

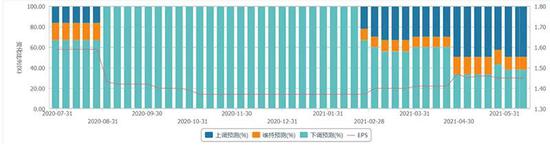

南京银行是今年涨幅可观的一只银行股,涨幅达到了30%。

这与机构的看好密不可分。Wind数据的机构预期有较为明显上调的迹象。

天风证券朱于畋表示,在目前大背景下,零售金融发展空间广阔,数字经济成为新时代的引擎。南京银行基本面良好,正加快推进“大零售战略”转型。

东吴证券李勇在其报告中也对于南京银行基本面表示认可,认为南京银行坚持“存款立行”,业务结构改善。2020年,公司对公存款余额7391.79亿元,占全部存款78.12%,同比增7.98%;对公贷款余额4754.14亿元,占全部贷款70.47%,同比增19.68%。息差环比走阔,利差平稳运行。南京银行2021年一季度净息差为1.96%,环比增加5.38%,增幅扩大3.73个百分点,盈利能力增强。受益于全行对资产负债端结构的调整,2020年南京银行的净息差和净利差均有不同程度的上涨。预计2021-2023年净息差与净利差均保持稳健增长,有望延续业绩增长态势。

同时,不良贷款比率平稳,拨备率保持高水平。2021年一季度,该行贷款拨备覆盖率达到393.85%,较年初上升2.09个百分点,且连续两个季度持续上升,在上市银行中保持较高水平,风险抵补能力优良。

郑重声明:智慧观察发布此信息的目的在于传播更多信息,与本站立场无关。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,决策需谨慎。

- 两户必中一签 200亿元巨无霸今日启动发行2021-06-15

- 粽子火了!毛利率40% 产业规模或超百亿元 五芳斋冲刺“粽子第一股”2021-06-14

- 奈雪的茶赴港IPO 盈利能力挑战不小2021-06-13

- 五芳斋的增长问题有解吗?冲粽子第一股 近年销量却持续下滑2021-06-10

- 国台酒业经销商“铠甲”变“软肋”:大量关联交易 10月再战IPO恐难成行2021-06-10

- 从天士生物到国台酒业 闫希军IPO扩张之路接连铩羽2021-06-10