摘要:“在引入外部投资人前,公司将2018年和2019年的净利润分得一干二净。”想当年,在风云君还无忧无虑、没有升职加薪买房买车压力的时候,睡眠质量那可不是一般的好,“沾枕头就着”说的正是在下。但是,这种一人吃饱全家不愁的美好日子,已经一去不复返了……

根据世界卫生组织数据显示,全球约有10%-49%的人患有不同程度的失眠;根据京东大数据研究院发布《2019-2020线上睡眠消费报告》,90后、80后人群的睡眠问题比中老年人更为严重。

看来不止风云君这样的00后才有这个烦恼啊。

为了改善睡眠质量,风云君决定放弃对自身的希望,而是把责任潇洒的推出去,比如,换个床垫。

毕竟睡眠不好,还会带来皮肤不好、掉头发、写不出报告等极端恶劣影响,到时候买护肤品、植发、扣工资会更费钱!

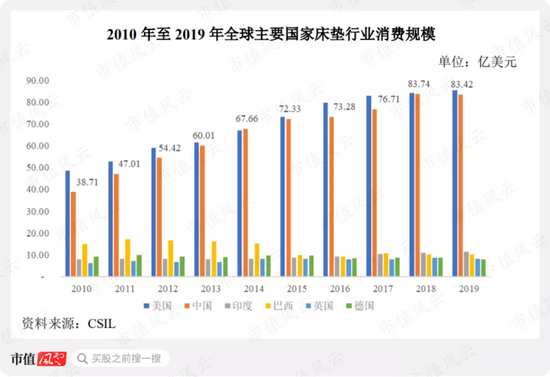

全球床垫行业消费规模中,美国和中国分别位列第一和第二,因此床垫的主要生产国也主要集中在美国和中国。

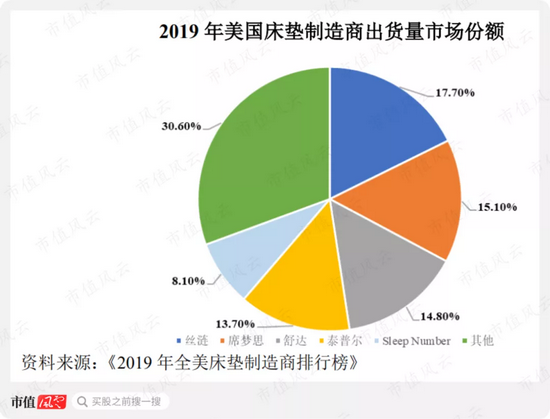

根据FurnitureToday发布的《2019年全美床垫制造商排行榜》,全美前5大品牌(CR5)丝涟、席梦思、舒达、泰普尔、SleepNumber合计占69.40%的市场份额。

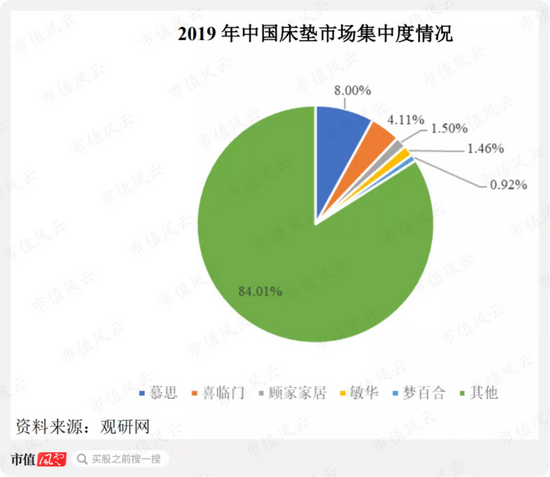

而根据观研网的数据,2019年我国床垫企业CR5为15.99%,远低于美国的行业集中度。

其中慕思市场占有率第一,约为8%,排名第2-5名的分别为喜临门(603008.SH)、顾家家居(603816.SH)、敏华(01999.HK)和梦百合(603313.SH)。

风云君曾对喜临门和梦百合进行过深度覆盖,感兴趣的老铁可以下载市值风云APP搜索查看相关研报。

而最近恰逢慕思股份(下称慕思、公司)披露招股书,拟在深交所主板上市。风云君还是带大家一起看看这国内市占率第一的慕思床垫有什么不一样。

一、引入客户为股东

截至招股书发布时,王炳坤和林集永合计直接和间接控制公司87.81%的股份,为公司的实际控制人和一致行动人,且两人的持股结构和比例均相同。

慕思股份自2007年成立以来,王炳坤和林集永就一直为慕思的联合创始人,股权结构比较稳定。

公司股东中的红星美凯龙、红杉璟瑜、华联综艺、欧派投资和龙袖咨询五家外部投资者均为2020年12年慕思扩股增资时引入的,目前分别持股2.5%、2%、1.64%、1.5%和1%。

其中除红杉璟瑜(红杉资本)是公司的战略投资者之外,其余四家均为公司客户或合作伙伴。

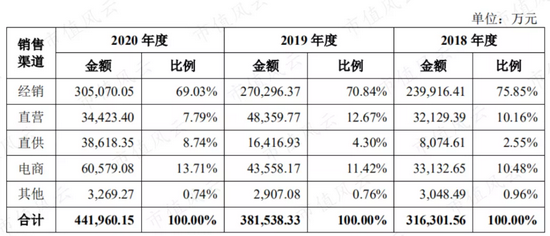

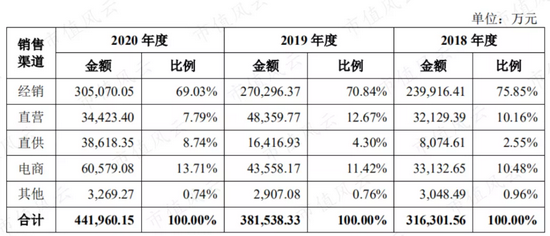

对于家居企业来说,经销常常是最主要的销售渠道,慕思也不例外,经销占比在70%左右。

公司招股书称,公司的经销商门店主要以红星美凯龙、居然之家等商场中的店中店和睡眠体验馆的形式为主。

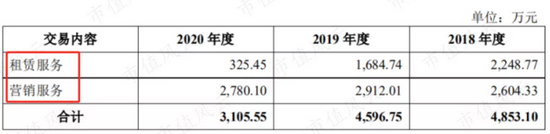

2018-20年,慕思分别向红星美凯龙采购过租赁服务和营销服务,不过租赁服务金额在逐年减少。

上述股东中,龙袖咨询是红星美凯龙的关联方,华联综艺实控人为居然之家(000785.SZ)现任董事长。

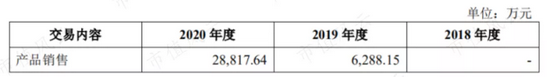

此外,欧派家居(603833.SH)为慕思的直销客户,2019和2020年销售额分别为0.63亿和2.88亿,其中2020年成为公司的第一大客户,而欧派投资是欧派家居的全资子公司。

可以看出,慕思的生意伙伴们对其都非常看好。

但慕思有喜也有忧。

公司招股书称,欧派家居作为国内定制橱柜和衣柜的龙头企业,凭借其渠道规模优势和持股地位,存在着压低公司产品价格或延长货款结算支付周期的风险。

而这种担心并非空穴来风。

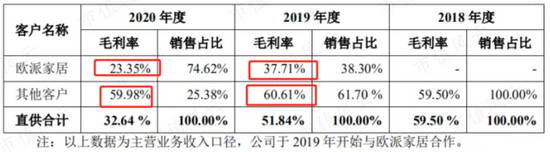

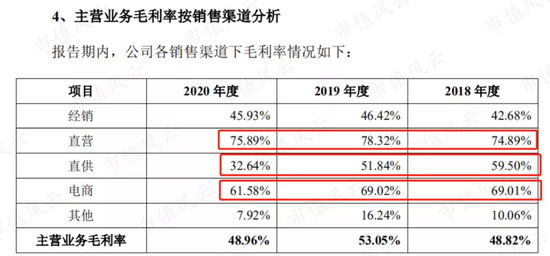

首先,2020年公司的直供渠道毛利率为32.64%,较2019年的51.84%下降了19.2个百分点,主要就是由于对欧派家居销售的毛利率下降14.36个百分点造成的。

2020年对欧派家居的销售毛利率为23.35%,不到其他直供客户59.98%的一半。

其次,慕思对经销客户、直营和电商客户分别主要采用“全款下单”和现款结算的结算方式,仅对直供客户采用赊销的结算政策。

而目前直供渠道中销售占比较大的就是欧派家居,2020年占比为75%。

风云君认为,慕思上市前引入客户作为投资者的初衷自然是为了强强联合,但合作效果如何我们还要再看。

在2020年12月慕思扩股增资前,也就是在两位实控人合计持股98.79%时,慕思曾于2019年和2020年间,共计现金分红5.3亿,是2018年和2019年净利润之和的97%。结结实实秀了一波“吃干抹净式”分红。

不仅没有便宜社会小散,也没有让外部投资者闻到一丁点肉腥味。

风云君不禁感叹,两位实控人真是一视同仁啊。

二、自主品牌为主

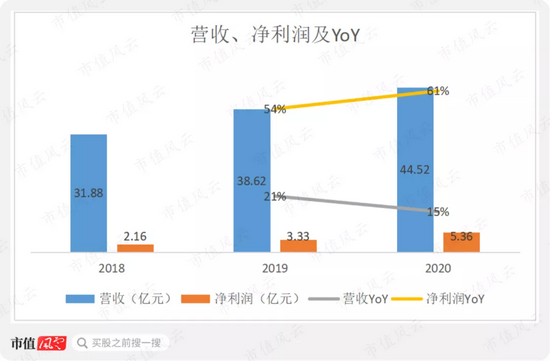

2018-20年(下称报告期),慕思的营收分别为31.88亿、38.62亿和44.52亿,净利润分别为2.16亿、3.33亿和5.36亿,CAGR分别为18%和58%。

营收稳定增长,且利润增速大大高于营收增速。

慕思的主要产品包括床垫、床架、床品和其他产品等,其中床垫为公司核心产品,2018-20年营收占比分别为58%、59%和54%。

2018-20年,床垫产品的均价分别为2465元、2420元和2103元,呈下降趋势,因此销售金额的增长主要依赖销售数量的增长。

营收占比第二大的为床架,占比分别为23%、23%和26%。

床品为配套床垫和床架产品的枕芯、被芯和四件套产品,其他产品为以按摩椅为主的助眠类产品和以沙发、桌椅为主的客卧配套类产品,两者占比均在10%以下。

其中床垫、床架、床品基本为自主生产,其他配套产品主要为OEM/ODM模式生产。

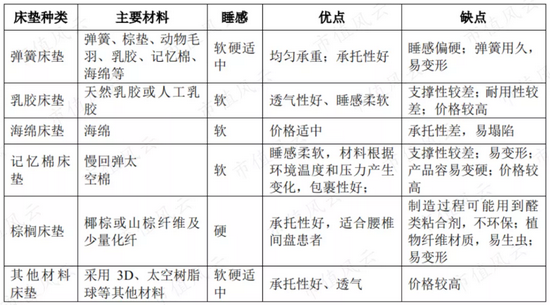

按照床垫支撑层是否含有弹簧,床垫可以划分为弹簧床垫和非弹簧床垫,其中弹簧床垫是全球和我国市场份额中最大的品类,占比均在60%以上。

非弹簧床垫按照填充层的主要材质构成情况,划分为乳胶床垫、海绵床垫、记忆棉床垫、棕榈床垫、其他材料床垫等。

但公司招股书并未披露床垫种类和占比。

不过从公司的原材料采购情况以及天猫官方旗舰店产品可以推测,除记忆棉床垫外,其他类别床垫慕思应该都有。

而国内市场上主营记忆棉床垫的仅有梦百合。

除了产品区别,国内主要床垫企业的经营模式也大有不同。

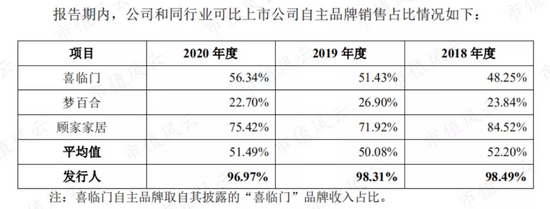

除慕思均主要为自主品牌外,喜临门、梦百合和顾家家居均存在较高占比的代工业务,2020年四家公司自主品牌销售占比分别为97%、56%、23%和75%,其中梦百合的代工比例最大。

慕思销售模式为“经销为主,直营、直供、电商等多种渠道并存”,其他公司的自主品牌销售模式也类似。

2018-20年公司的经销占比分别为76%、71%和69%,呈下降趋势,2020年直营模式的营收和占比也均在下降。

而直供和电商模式销售占比均在增加,分别从2018年的2.55%和10.48%上升为2020年的8.74%和13.71%。

但目前公司直供渠道的客户数量还较少,主要为欧派家居和锦江系客户,2020年合计占比在90%以上,而梦百合的酒店集采模式合作酒店已有4家。

三、自主品牌利润率高

公司的经营模式和销售模式也决定了其财务特征。

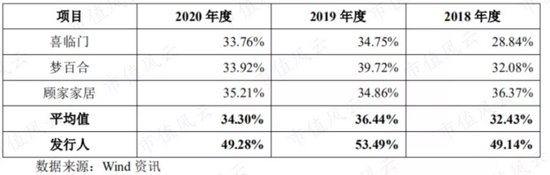

2018-20年,慕思的毛利率分别为49.14%、53.49%和49.28%,高于喜临门、梦百合和顾家家居。

主要原因在于慕思毛利率较高的自主品牌占比较大,以及毛利率较低的直供渠道销售占比较低。

2020年,公司的直供渠道毛利率为32.64%,小于直营渠道和电商渠道的75.89%和61.58%,也小于经销渠道的45.93%。

2018-20年,喜临门和梦百合的直供渠道销售占比均有所下降,但仍远高于慕思,其中2020年喜临门和梦百合分别为41.78%和61.90%,慕思仅为8.74%。

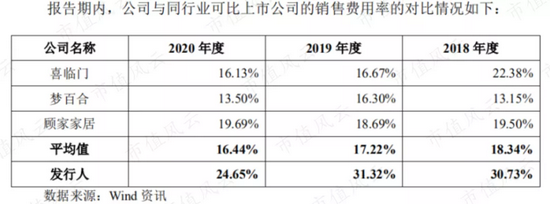

当然,毛利率高的自主品牌占比高,相应的销售费用率也会较高,而直接面向大客户的直营渠道毛利率虽低,但销售费用率也会较低。

2018-20年,慕思的销售费用率分别为30.73%、31.32%%和24.65%,高于可比公司8-14个百分点。

2018-20年,慕思销售费用中的广告费分别高达3.45、4.45和3.96亿,占销售费用的35%以上,广告宣传方式主要为全国性的央视、机场和高铁广告,明星演唱会,赞助体育赛事,请流量明星当代言人等。

消费品最终要对比盈利能力,还是要看净利率。

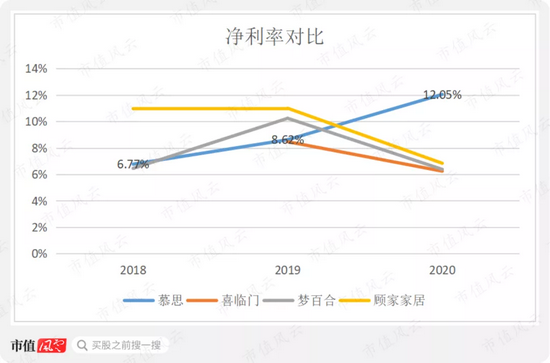

2018-20年,慕思的净利率分别为6.77%、8.62%和12.05%,上升较快,并于2020年超过其他三家。

整体来说,与可比公司相比,慕思营收主要来源于自主品牌,因此毛利率和销售费用率较高。

但慕思的净利率不断提升,已超越可比公司,说明慕思自主品牌的战略有一定的优势。

但未来行业里代工企业也将会向自主品牌转型,慕思的利润率也会有下降的风险。

四、现金流良好

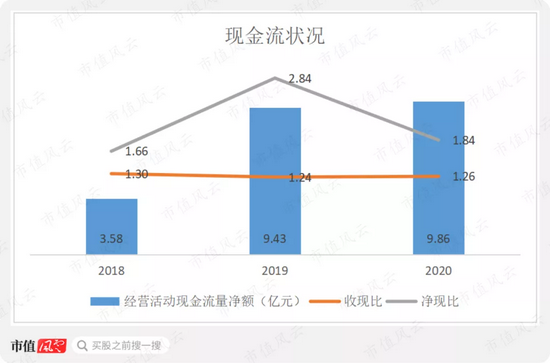

2018-20年,慕思的经营活动现金流量净额分别为3.58亿、9.43亿和9.86亿,分别是各年净利润的1.66、2.84和1.84倍,利润含金量很高。

而且由于公司对经销客户、直营和电商客户分别主要采用“全款下单”和现款结算的结算方式,仅对直供客户采用赊销的结算政策,公司各年的收现比均大于1,分别为1.30、1.24和1.26。

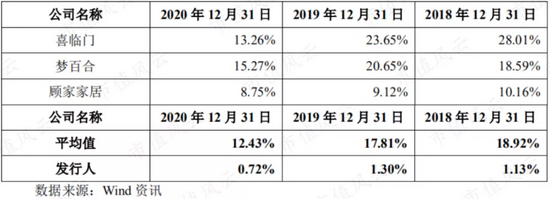

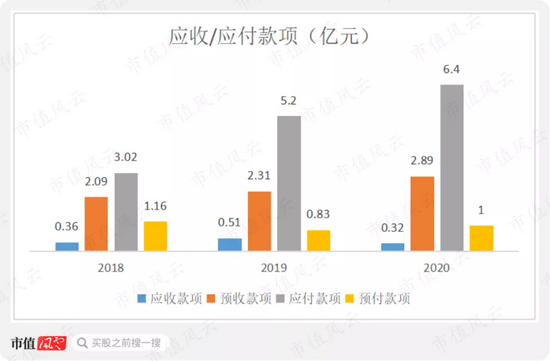

2018-20年,公司对下游客户的应收款项金额很小,预收款项金额较大,各年应收款项占营收比例较低,在2%以下,而同行业均值各年都在12%以上。

除对下游的收款情况较好之外,慕思对上游的议价能力也较强,其中应付款项金额较大,而预付款项金额相对较小。

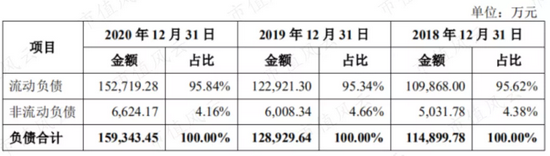

2018-20年,公司的资产负债率分别为61%、55%和46%,有所下降,但仍维持较高水平。

不过负债中95%以上为流动负债,其中除应付款项和预收款项占比较大外,主要为其他应付款。

其中,2020年其他应付款中对下游经销商收取的押金和保证金就高达9219万元,也一定程度上说明了公司对下游渠道的把控能力。

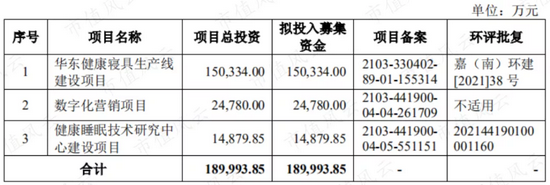

公司的资产中,主要是存货、固定资产、在建工程等占比较大,也显示了公司一定的重资产特征,而公司此次IPO的募投项目也主要为生产线建设项目。

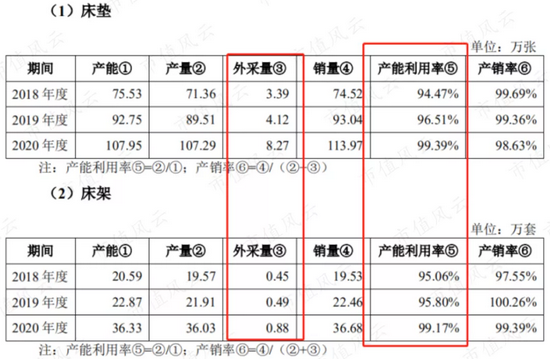

报告期内,公司主要产品床垫和床架产能不断扩张的情况下,产能利用率仍维持较高水平,而且还存在一定的外采量,产能瓶颈明显。

募投项目建成后将新增床垫产能95万张、床架产能15万套,较2020年末产能分别增加88%和41%。

小结

慕思是国内床垫市占率第一的品牌,公司自主品牌占比较高,因此毛利率较高,在销售费用率大大高于可比公司的情况下,仍能实现净利率上升并高于可比公司,展现了公司品牌战略的优势。

公司上市前引入客户作为股东,强强联合的同时也面临一定风险。

而在引入外部投资者前,公司突击分红,难言厚道。

郑重声明:智慧观察发布此信息的目的在于传播更多信息,与本站立场无关。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,决策需谨慎。

- 没让投资人尝到一丁点肉腥 慕思床垫分掉97%利润后,融资+上市走起2021-07-15

- 徽商银行陷股权纠纷:大股东状况频出 “回A”路遥遥无期2021-07-14

- 新股发行价走低 机构“抱团报价”频现 啥情况?2021-07-14

- 爱车小屋(CARH.US)申请撤回美国IPO注册声明:已选择不进行普通股公开发行2021-07-14

- 华纳药厂登陆科创板 内生增长持续可期2021-07-13

- 又有芯片股IPO 中芯国际是第二大股东2021-07-13