报告期内,家族企业皇派家居毛利率呈现下降势态,同时,公司对经销商的管控能力有待加强

家居企业通过借助资本市场融资,以实现更好发展,已不再是新鲜事。据不完全统计,2022年开年至今,泛家居企业IPO首发过会就有五家,分别是森鹰窗业、联翔股份、天振科技、慕思股份和瑞德智能。

广东皇派定制家居集团股份有限公司(下称皇派家居),早在2020年9月就于广东证监局办理了辅导备案登记,目前正式进行第二次IPO冲刺,并计划在深交所主板上市。

皇派家居是一家专注于研发、设计、生产和销售定制化系统门窗的高新技术企业。本次IPO该公司拟公开发行股份不超过2604.50万股,占发行后总股本比例不低于25%,拟募集资金8.49亿元,主要用于铝合金窗智能化生产线扩建项目、铝合金门窗智能工厂建设项目、研发中心及信息化建设项目以及补充流动资金。

研究员注意到,报告期内,皇派家居营收净利润表现尚好,但毛利率呈现下降势态,亦面临原材料价格上涨风险。同时,皇派家居的经销商数量已持续减少。

典型的家族企业

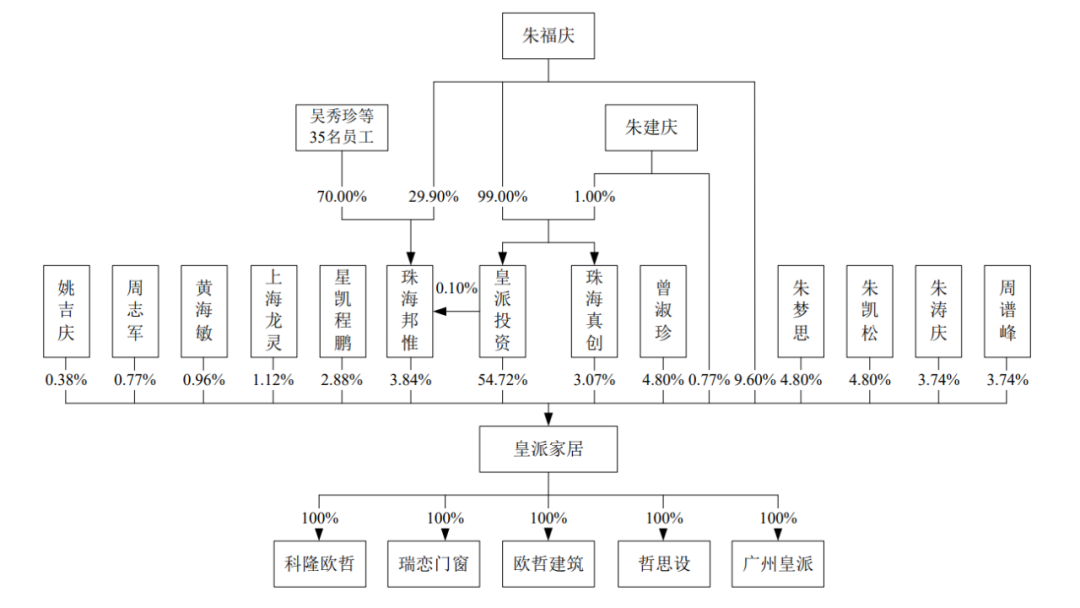

招股书显示,皇派家居是典型的家族企业,创始人朱福庆直接控制了皇派家居9.6%的股份,通过皇派投资、珠海邦惟和珠海真创3家公司间接控制了皇派家居61.63%的股份,共计控制皇派家居71.23%的股份表决权。

而朱福庆之女朱梦思直接控制了皇派家居4.8%的股份。同时,朱福庆担任皇派家居董事长,朱梦思担任皇派家居董事、董事会秘书,二者为皇派家居的共同实际控制人。

除此之外,朱福庆之妻曾淑珍直接控制了皇派家居4.8%的股份,朱福庆之子朱凯松直接控制了皇派家居4.8%的股份,朱福庆弟弟朱建庆直接控制了皇派家居0.77%的股份,朱福庆之表弟周志军直接控制了皇派家居0.77%的股份。粗略合计,朱福庆及其家族共控制了皇派家居90%以上的股份表决权。

同时,朱福庆及其家族也将董事会掌控在自己手中。其中,朱福庆任公司董事长职务,朱梦思任董事会秘书,朱建庆任总经理,周志军任职副总经理,周志军的堂弟周谱峰任职研发中心总监。若皇派家居此次成功IPO,获益最大的还是创始人朱福庆及其女儿朱梦思。

皇派家居股权结构情况

数据来源:公司招股书

经销商队伍难把控

从业绩端来看,2019年、2020年和2021年(下称报告期)该公司营业收入分别为7.87亿元、8.04亿元和10.25亿元,2020年营业收入较上年同期增长2.14%,2021年营业收入较上年同期增长27.51%。受到疫情影响,2020年公司营业收入增速放缓。同期,其净利润分别为4605万元、1.14亿元、1.31亿元,营收净利润同步增长。

其中窗类产品收入分别为4.48亿元、5.18亿元和7.06亿元,2020年收入增长15.67%,2021年产品收入增长36.34%,收入占比也由2019年的58.95%涨至2021年的71.02%,贡献了七成营收,是公司主要收入来源。同期门类产品分别为2.73亿元、2.16亿元和2.28亿元,收入占比由2019年的35.96%下降至2021年的22.97%。整体来看,公司窗类产品发展势头渐猛,而门类产品发展势头放缓。

皇派家居主要依赖经销模式进行产品营销,经销模式下,销商获得终端客户订单后,通过ERP系统进行下单;皇派家居安排技术人员对经销商提供的尺寸、产品系列、颜色等订单信息进行设计审核以及设计优化,经经销商和客户确认后,预收部分货款并安排订单拆分、材料采购、备货和生产;一般在经销商缴清全款后,将安排发货。

据招股书显示,报告期内经销商模式收入分别为7.76亿元、7.74亿元、9.94亿元,占主营业务收入的比例均在99%以上,存在过度依赖经销商拓展营销网络的情况。

事实上报告期内,皇派家居的经销商数量也在逐年减少,由期初的856家减少为期末的831家。同时,经销商数量变动较大,而每年的新增与退出的经销商数量均在150家上下。分析认为,经销商数量众多,使得公司对经销商队伍管理难度加大,亦难以把控经销商的服务质量与售后保障。

在黑猫投诉平台上,有多名消费者投诉皇派家居的产品存在尺寸测量错误、型号与合同不符、降噪效果与宣传不符等质量问题。还有消费者投诉在经销商处付了定金后,厂家却表示经销商对工厂欠款较多,未收到该笔定金,并以此为由不予发货,皇派家居也因此遭到了消费者对其能否有效管理经销商的质疑。

对此,皇派家居在招股书中表示,若个别经销商未按照经销合同的约定进行产品的销售和服务,将会对公司的市场形象产生负面影响。此外,如果公司管理及服务水平的提升无法跟上经销商业务发展的速度,也将对公司品牌形象和经营业绩造成不利影响。

存原材料价格波动风险

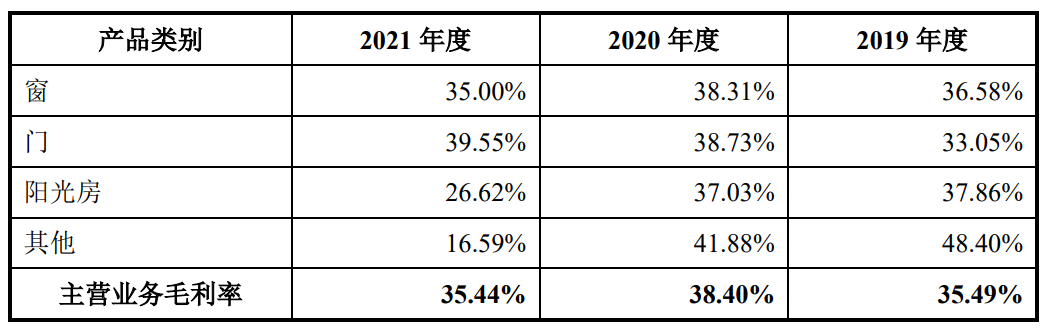

报告期内,皇派家居主营业务毛利率呈现下降趋势,分别为35.49%、38.40%和35.44%。其中,占据营业收入比例七成的窗类产品毛利率由36.58%降至35%,阳光房产品毛利率则由37.86%大幅降至26.62%。

探析背后原因研究员发现,皇派家居直接材料成本占主营业务成本的比例分别为75.11%、74.46%和76.90%,因此直接材料价格上升对公司主营业务成本的影响较大。

事实上,2021年皇派家居窗类产品的毛利率下降3.32个百分点,主要受产品成本的影响,其中直接材料价格上涨使得毛利率下降5.59个百分点,2021年门类产品单位直接材料成本的上涨使得毛利率下降5.32个百分点,2021年阳光房系列产品直接材料成本上涨也使得产品毛利率下降11.56个百分点。

皇派家居生产所需的原材料主要指的是铝型材、玻璃、五金配件等,铝型材主要受铝锭价格波动影响,成品玻璃主要受玻璃原片价格波动影响,铝锭与玻璃原片等主要原材料的价格受国内外经济形势、国家宏观调控政策及市场供求变动等因素的影响较大。未来几年,铝锭价格及玻璃原片价格变动仍存在一定的不确定性,若皇派家居不能及时调整产品销售价格,则可能对公司的生产经营产生负面影响。

皇派家居分产品毛利率情况

数据来源:公司招股书

郑重声明:智慧观察发布此信息的目的在于传播更多信息,与本站立场无关。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,决策需谨慎。

- 皇派家居IPO:毛利率下行消费者投诉 800余家经销商队伍不好带?2022-06-06

- 定价估值重心下移 5月新股无一破发2022-06-02

- 年内138家新股募资额增长74.34% 直接融资持续赋能实体经济2022-06-02

- 小米“代工厂”德尔玛冲刺IPO,自有品牌收入持续降低,销售费用超研发投入五倍2022-06-01

- 湖北银行营收下滑资本待补 冲击IPO途中湖北省财政厅退出股东行列2022-06-01

- 内地创投机构启动赴港IPO 抢滩A股依然路漫漫2022-05-31