摘要:渣打中国及北亚首席经济学家丁爽对第一财经记者表示,“我们预计MLF(中期借贷便利)在三季度将保持在2.95%,由于此前央行降准、存款利率上限下降,预计7月20日的1年期LPR可能下降5个基点(BP),年底前可能再降5BP.MLF和LPR之间不是机械关系,后者在前者基础上加减点,具体多少点由银行报价决定,因此即使MLF不降,也不代表LPR不能下行。”

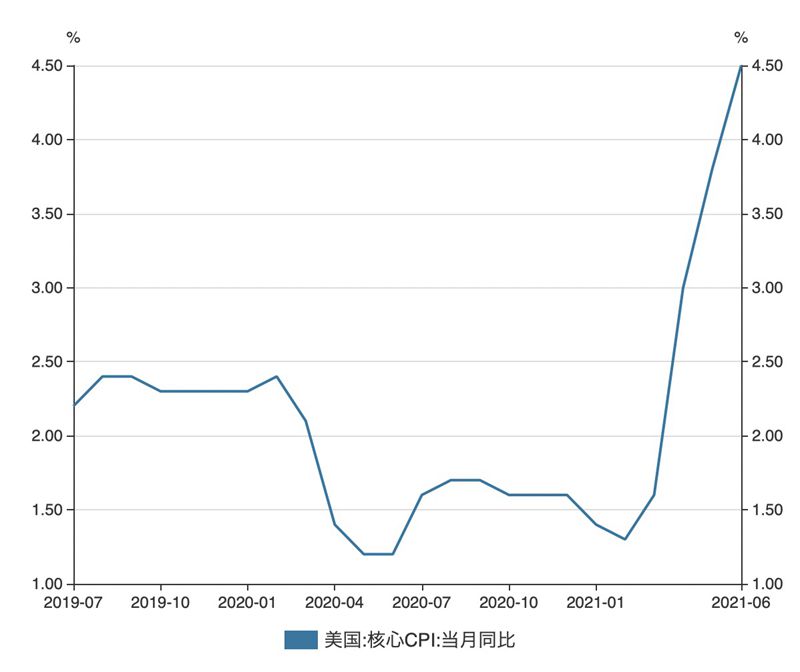

美国通胀攀升的趋势根本停不下来——美国6月PPI(生产者物价指数)创11年新高,核心CPI创下30年新高。于是,各界认为年底前美联储将不得不开启缩表进程。

尽管如此,目前距离美联储正式缩表至少还有近半年时间,毕竟就业才是美联储最关心的指标。也就在这一窗口期,中国近期全面降准以支持实体经济。值得一提的是,近期多家中外资机构预计下半年或还有一次降准,且连续14个月保持不变的LPR(贷款市场报价利率)可能会下降以进一步支持实体,最快可能就在7月20日发生。

渣打中国及北亚首席经济学家丁爽对第一财经记者表示,“我们预计MLF(中期借贷便利)在三季度将保持在2.95%,由于此前央行降准、存款利率上限下降,预计7月20日的1年期LPR可能下降5个基点(BP),年底前可能再降5BP.MLF和LPR之间不是机械关系,后者在前者基础上加减点,具体多少点由银行报价决定,因此即使MLF不降,也不代表LPR不能下行。”

无独有偶,巴克莱中国首席经济学家常健在16日发布的报告中也表示,预计四季度将进一步降准50BP,并预计LPR在7月20日下调5BP。

机构预计全面降准只是开始

国常会在7月7日释放了降准信号,更令人意外的是,降准在9日晚间就正式宣布,而且还是全面降准——中国央行当时宣布,决定于2021年7月15日下调金融机构存款准备金率0.5个百分点(不含已执行5%存款准备金率的金融机构)。此次降准为全面降准,释放长期资金约1万亿元。

各界认为,这一举措证明,央行将用宽松政策而非收紧的政策来支持那些受到上游成本压力的中小企业。机构认为,支持实体的政策还将继续出台。本月20日,新一期LPR将会被报出,这一个静止了14个月的报价会否下行成了市场关注的焦点。

“这次降准并非旨在让利银行,而是要让利实体、引导融资成本稳中有降,因此其实下调LPR比较合适。四季度也可能继续降准0.5个百分点以置换部分到期的MLF(2.45万亿元)。”丁爽对记者表示。

6月21日,市场利率定价自律机制发布了优化存款利率自律上限的确定方式,将原本由存款基准利率一定倍数形成的存款利率自律上限,改为在存款基准利率基础上加上一定基点确定。机构认为,1年期以上存款的利率上限的下调,也为LPR下调奠定了基础。

7月15日,央行开展1000亿元MLF操作,但利率并未发生变化,因此也有观点认为,基于MLF变化的LPR也很难下行,但也有机构认为不然。“由于MLF和LPR之间不是机械关系,LPR是在MLF的基础上加减点,具体多少点由银行报价决定。”丁爽表示。

他也提及,2020年9月15日发布的《中国货币政策执行报告》增刊中提到,“LPR改革后,中国人民银行分别于2019年9月和2020年1月两次降低法定准备金率各0.5个百分点,对报价行资金成本等加点因素有明显影响,降准当月均有部分报价行根据自身情况下调了报价,并带动报价的算术平均值下行 0.02~0.03 个百分点,但因为变动小于LPR的最小调整步长,向0.05%就近取整后,两次降准当月只有一次触发了LPR 变化。”

尽管降准或降息与否仍只是机构的预测,但各界的确认为目前是适宜的窗口期。

植信投资首席经济学家兼研究院院长连平对第一财经记者表示,2021年以来,我国经济处于持续恢复过程中,但实体经济仍遭遇一些困难,下半年需要金融给予更加有力和针对性的支持。一方面,上半年原材料价格快速上涨使得产业链中、下游企业成本激增;另一方面,上半年信用债融资条件不佳进一步推升了本来就旺盛的企业间接融资需求。由于上半年财政政策力度有所收敛,新增地方政府专项债仅完成全年下达限额的29.25%,明显滞后于去年同期的约40%。下半年地方政府债券发行提速确定性较高,尤其是三季度可能迎来集中放量。这就需要货币政策维持流动性合理宽裕。

此外,连平表示,商业银行是市场购债的主体,需要发挥积极作用,支持实体经济融资需求,推动贷款利率平稳回落。然而,目前银行系统的广义流动性似乎有些捉襟见肘。2020年下半年以来,商业银行余额存贷比(银行贷款总额/存款总额)一直保持上升趋势,今年一季度创出77.15%的历史新高,超过了一般认可的75%的警戒线。5月末行业存贷比已经达到82.32%。这种存贷比状况是十分罕见的。

在他看来,银行吸储难、存款被分流的渠道多是主因。2021年初以来,银行业各项存款增速明显放缓,已降至9%以下,而信贷增速则仍在12%以上,表明未来存贷比依然存在上行压力。如果不降准,银行后续在支持实体经济持续复苏方面很可能力不从心。

美国通胀爆表导致紧缩预期升温

更多人关心的是,这是否代表着中国政策的转向,以及美国缩表预期下、中美政策背离对市场意味着什么。

首先,去年全球疫情暴发,美联储资产负债表从不到4万亿美元扩张到如今的近8万亿美元,但中国始终坚持不搞大水漫灌。“特别是从去年11月以来主要货币指标都开始下降,比如社融增速从13.7%降到了目前的11%,M2增速近两个月略有反弹,但整体上仍处于历史低位。那么货币增速下滑过快以后有所调整也属正常,并不代表货币政策方向发生变化。”中航信托宏观策略总监吴照银告诉记者。

同时,全球经济复苏不稳定因素仍存,国外疫情也时有反复。在这种情况下,适度扩张货币也是相机抉择的正常体现。关键在于,降准可以替代MLF,可以减少频繁操作MLF。下半年中国将加快地方政府债券发行,以完成剩余的4.5万亿元的额度(相对于7万亿元的年度预算,上半年仅使用了2.5万亿元),降准有助于遏制市场利率攀升。而且我国目前的准备金率在全球仍处于较高水平,存在下调空间。

此外,在美国启动缩表前进行降准或降息操作,对中国而言是一个合适的窗口期。这并不意味着中国政策全面转向。

值得一提的是,美联储百般安慰市场称通胀是暂时现象,但6月再次爆表的通胀数据成了压垮市场心理的最后一根稻草,这也让各界相信,即使美联储再耐心,年底也不得不启动缩表。

前几日公布的美国6月整体和剔除食品与能源的核心CPI月率都分别上涨了0.9%,大超0.5%和0.4%的预期值。整体通胀同比增速高达5.4%,为近13年最高点;核心CPI年率上涨4.5%,为30年最高点。

“推高物价的是同样的主体,即那些受停产的影响特别大的行业,包括二手汽车、航空和交通运输,这些是物价上涨的主要驱动力。事实上,二手汽车与卡车的价格再度飙升10.5%,构成CPI整体涨幅的1/3。” 嘉盛集团全球研究主管韦勒(Matt Weller)对记者称,随着新的芯片最终开始进入汽车生产商的库存并促进其生产,应可缓解市场上的供应压力,通胀压力也的确会缓解。但现在的风险是,物价的上涨在美国消费者心中生根发芽,推动消费者大举提前消费,加速了通胀预期的自我实现。上周一发布的纽约联储调查显示,消费者认为未来一年物价整体涨幅高达4.8%,这样的涨幅属于几十年里较高的读数,这可能是美联储忽视的一点。

交易员也正准备迎接美联储主动提前加息的前景,这体现为短端国债收益率飙升,通胀数据公布当日,2年期美债殖利率急涨3BP至0.26%,逼近疫情衰退以来最高点;美元对所有主要对手货币反弹40~50BP,包括黄金和原油在内的、以美元计价的大宗商品毫不意外地闻讯下挫。机构预计,8月底的杰克逊霍尔全球央行年会将是美联储公布缩表时间表的场合,今年年底或明年初将是正式采取行动之际。

边际趋松无碍资金增配中国市场

各界认为,由于此次降准并不代表中国货币政策有明显变化,因此对我国的资本市场影响不大,同时美联储缩表预期导致资金大幅外流的可能性有限。

一方面,美联储即使缩表,也并不意味着完全收紧货币政策,而只是减少QE购债规模。“目前美联储每月购债规模高达200亿美元,缩表会使得这一规模相对减小,但货币政策仍然非常宽松,而且利率仍非常低,基建刺激计划可能也会在未来3~5年持续。”City Index资深分析师西卡摩尔(Tony Sycamore)对记者称。

资金的走向更取决于各国的实际利率(名义债券收益率-通胀预期)。截至7月16日,美国10年期实际收益率仅-1.02%,而根据中国当前接近3%的10年期国债收益率和6月1.1%的通胀年率,中国的实际利率高达1.9%,在全球主要经济体中处于接近最高的水平。

美国大型资管机构景顺(Invesco)大中华、东南亚及韩国区行政总裁潘新江此前就对记者表示,为了寻求更高的收益,40%的主权基金计划增加对中国资产的配置。主权基金预期通过新资本以及运用之前对北美及欧洲等发达市场的配置资金,支持其增加对中国资产的配置。与主权基金一样,各国央行也在继续增加对中国资产的配置,以在美元基础上实现多元化配置。人民币将是主要受益者之一,截至2020年底,人民币的平均配置比重为2.3%,而一年前则为1.9%。研究表明,超过半数(53%)的受访央行目前持有人民币,而2018年这一比例为40%。

郑重声明:智慧观察发布此信息的目的在于传播更多信息,与本站立场无关。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,决策需谨慎。

- 美通胀持续爆表提升紧缩预期 市场热议中国或提前降低LPR2021-07-19

- 18岁高中毕业生将和贝索斯一起太空旅行2021-07-18

- 海外投资者美债持有量创逾一年新高 中国美债“仓位”三连降2021-07-17

- 王毅出席上海合作组织外长理事会会议2021-07-16

- 坚守和弘扬全人类共同价值2021-07-15

- 把生存权、发展权作为首要的基本人权2021-07-14