摘要:中国人民银行、中国银行保险监督管理委员会发布《关于建立银行业金融机构房地产贷款集中度管理制度的通知》(下称《通知》),自2021年1月1日起实施。《通知》根据银行业金融机构资产规模及机构类型,分档对房地产贷款集中度进行管理,并综合考虑银行业金融机构的规模发展、房地产系统性金融风险表现等因素,适时调整适用机构覆盖范围、分档设置、管理要求和相关指标的统计口径。

“房住不炒”与“支持实体经济”

房地产贷款集中度管理制度,指的是在我国境内设立的中资法人银行业金融机构,其房地产贷款余额占比及个人住房贷款余额占比应满足人民银行、银保监会确定的管理要求,即不得高于人民银行、银保监会确定的相应上限,开发性银行和政策性银行参照执行。

复星集团高级研究经理王若辰表示,下半年以来,房地产金融政策明显收紧,逐步建立完善的规范体系。对于银行的房地产贷款此前已经有对总量控制的要求,本次政策进一步细化,有更明确的指导意义,意在合理控制房地产贷款规模、居民杠杆率水平,促进市场平稳发展,和“三条红线”的意图是类似的。

对此,国家金融与发展实验室副主任曾刚认为,《通知》的出台有三个层面的考虑:

第一,落实房住不炒,建立房地产长效的机制,限制银行信贷资金的过度流入房地产市场,影响全国的金融资源配置。

第二,从长远看有助于控制银行体系的系统性风险,限制集中度,也是降低未来房地产市场波动可能给银行体系的稳定性造成的系统性风险。

第三,从限制的角度,希望资金能够流入到实体企业,更多支持中小微企业的发展。

“所以在实际执行实施标准的时候,《通知》对不同银行采取了差异化的标准。要求大型银行的比重高一点,下面的银行依次随着规模的递减,房地产贷款和个人按揭的占比上限,都是依次下降的。这可能主要是因为越小的银行,客户越小。所以对这些小银行来讲,房地产的贷款限额设得更低,有助于促进这些银行把更多的信贷资金投向实体,也就是小微企业。”曾刚说。

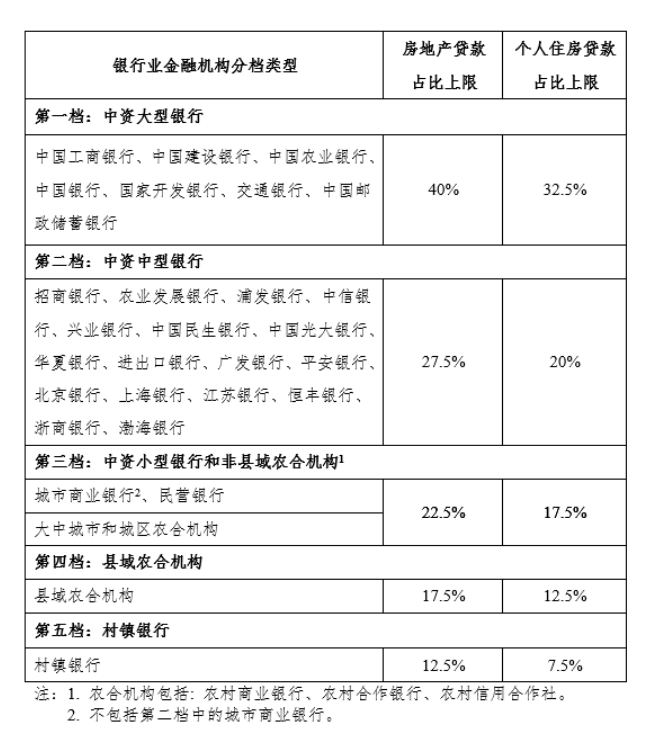

根据《通知》,银行业金融机构分为5档:第一档为中资大型银行,包括6家国有大型商业银行和国家开发银行;第二档为中资中型银行,包括12家全国性股份制商业银行、北京银行(4.840, 0.06, 1.26%)、上海银行(7.840, 0.06, 0.77%)、江苏银行(5.460, 0.06, 1.11%)、农业发展银行、进出口银行;第三档为中资小型银行和非县域农合机构,包括第二档中的城市商业银行之外的城商行、民营银行、大中城市和城区农合机构;第四档为县域农合机构;第五档为村镇银行。

五个档次的房地产贷款占比上限、个人住房贷款占比上限分别为:40%、32.5%,27.5%、20%,22.5%、17.5%,17.5%、12.5%,12.5%、7.5%。

五档银行业金融机构的房地产贷款占比上限

招联金融首席研究员、复旦大学金融研究院兼职研究员董希淼认为,近段时间来,市场对加强房地产金融管理有一定预期。此次制度实行分类分层的差别化管理,赋予各地一定的调整空间,并设置了较长过渡期,一方面表明加强管理和调整的方向是明确的,但也会把握好政策的节奏和力度,给目前不达标的机构以充分的整改的空间和时间,有助于保持市场平稳有序发展。

“对于银行来说,可以降低银行对房地产业务的依赖性,更多的支持实体经济。不同类型的银行主体有不同的风险承受和处置能力,因此不同层次的贷款比例分层也是很有必要的。”王若辰说。

王若辰认为,从《通知》看,贷款业务出现向大银行集中的趋势,这本身和大银行的风控和资源优势也有关,具体要对比之前不同银行的贷款占比。

“存量调整不会太大”,“增量会受影响”

人民银行、银保监会在答记者问上表示,建立房地产贷款集中度管理制度,有利于市场主体形成稳定的政策预期,有利于房地产市场平稳健康可持续发展。

董希淼指出,房地产贷款集中度管理制度是加强宏观审慎管理的重要内容,其出台有助于进一步降低房地产金融风险,推动房地产金融与实体经济平衡发展,防范和化解系统性金融风险。

他认为,加强房地产贷款集中度管理,符合近年来“房住不炒”的房地产调控主基调,更有助于推动金融资源进一步进入小微企业、制造业、绿色发展等国民经济和社会发展重点领域和薄弱环节。在金融资源有限的情况下,避免房地产业“虹吸效应”,挤占过多的信贷资源。

中国民生银行(5.200, 0.03, 0.58%)首席研究员温彬表示,从国际上看,房地产贷款占比过高,或在一定时期占比上升过快,既不利于房地产市场自身发展,也会给金融体系造成风险。目前,我国房地产长效机制建设取得明显成效,房地产贷款余额(含个人住房贷款)占各项贷款余额的比重在29%左右,但部分银行机构占比过高、远超出平均水平。为了进一步增强金融服务实体经济能力,特别是加大对制造业、科技创新、绿色金融、小微企业等关键领域和薄弱环节的支持力度,建立房地产贷款集中度管理制度,不仅及时也非常必要,有利于优化信贷结构,有利于房地产市场持续健康发展,有利于金融体系安全平稳运行。

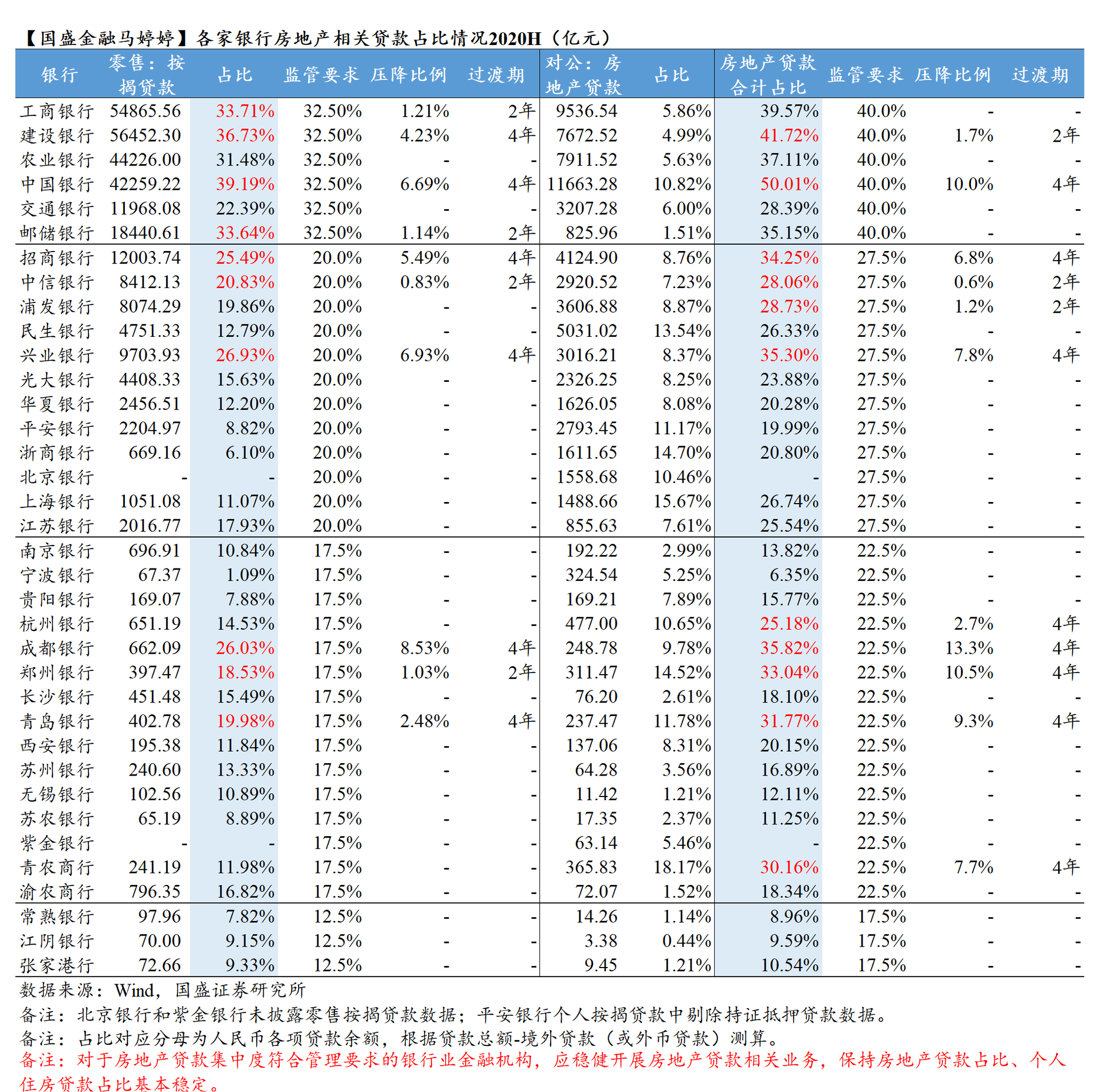

根据国盛证券研究所对各家银行房地产相关贷款占比的数据整理,从房地产贷款合计占比看,在第一档中,建设银行(6.280, 0.06, 0.96%)和中国银行占比为41.72%和50.01%,需要压降1.7%和10%;第二档中,招商银行(43.950, 0.90, 2.09%)、中信银行(5.110, 0.03, 0.59%)、浦发银行(9.680, 0.18,1.89%)、兴业银行(20.870, -0.03, -0.14%)均有超出,分别需要压降6.8%、0.6%、1.2%和7.8%;第三档中,杭州银行(14.920, 0.05, 0.34%)、成都银行(10.670, 0.04, 0.38%)、郑州银行(4.460, 0.41,10.12%)、青岛银行(5.930, 0.17, 2.95%)、青农银行需要压降2.7%、13.3%、10.5%、9.3%、7.7%。

各家银行房地产相关贷款占比情况来源:国盛证券研究所

从数据看,档次越后,需要压降的比例越多。

“总体上来讲,我个人觉得,存量调整这块超标,应该影响不会太大。”曾刚对澎湃新闻记者表示。

他认为,第一档的商业银行应该影响较小,调整压力也不大,“可能都不需要调整”,因为总贷款规模不断增长,分母增长,分子即便不动,明年可能指标自降低然。第二类股份制银行和大的城商行如果超的不多,调整压力也不大。但如果超的多,可能就需要相应的一些调整。

从增长角度,曾刚则认为《通知》对银行的影响很大,尤其是已经超标和快达到上限的银行。

他表示,因为过去几年房地产贷款的增量,尤其是个人贷按揭贷款增速远远超过银行的平均贷款增速的,所以占比持续上升。《通知》出台后意味着不可能再像以前那样,个人按揭贷款增速远远超过这个平均贷款增速,因为这样很快就会超标。

“那对已经超标的或者已经快达到上限的银行,就更不可能了,因为已经超标了,有可能需要未来的增速低于平均贷款增速的才可以实现达标的调整。未来,房地产贷款的在新增贷款中的占比,以及这个房地产贷款本身这种增长速度,尤其是个人按揭增速会显著下降,”曾刚说,“这样意味着银行新增贷款投放格局可能在2021年会发生显著的变化,可能更多的资金要投到制造业和小微企业等实体经济领域当中去。”

郑重声明:智慧观察发布此信息的目的在于传播更多信息,与本站立场无关。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

- 房地产贷款集中度管理制度出炉 有哪些银行需要压降?2021-01-01

- 央行、银保监会:银行业金融机构应稳健开展房地产贷款相关业务2021-01-01

- 全年罚单超2亿后 反洗钱监管再升级:消金、网络小贷等被纳入2020-12-31

- 医保药品目录动态调整机制基本确立 降幅不是决定因素2020-12-30

- 复盘2020:近百位银行高管任职资格被否 原因你知道吗?2020-12-29

- 公司信用类债券信息披露要求实现统一2020-12-29