摘要:关于高发行价,义翘神州在招股书上作了说明,“本次发行价格292.92元/股对应的2020年扣除非常性损益前后孰低的净利润摊薄后市盈率为17.76倍,低于中证指数公司2021年7月29日发布的行业最近一个月静态平均市盈率,但仍存在未来发行人股价下跌给投资者带来损失的风险。”

8月3日,有着重组基因、抗“疫”、新冠核酸检测、CRO等诸多标签的义翘神州开启网上申购,发行价高达292.92元,成为A股有史以来发行价最高的新股。

但也不禁让人产生疑问:义翘神州(SZ:301047)是何方神圣,竟能定下如此高的发行价?仅凭新冠疫情助推公司2020年营收规模从亿元级别跃进十亿元级别,又能否配得上“史上最贵新股”呢?

01、史上最贵新股

义翘神州此次IPO最引人关注的地方,集中在发行价、估值、经营情况等方面。

本次发行股票数量为1700万股,发行后总股本6800万股,每股发行价格为292.92元(对应总市值约199.2亿元),保荐人(主承销商)为中信证券。

关于高发行价,义翘神州在招股书上作了说明,“本次发行价格292.92元/股对应的2020年扣除非常性损益前后孰低的净利润摊薄后市盈率为17.76倍,低于中证指数公司2021年7月29日发布的行业最近一个月静态平均市盈率,但仍存在未来发行人股价下跌给投资者带来损失的风险。”

一句话归纳起来就是:虽然发行价高,但估值低。

那么,这17.76倍的发行市盈率从何而来呢?

按发行市盈率=发行价格除以每股收益计算,我们需要确认每股收益。据招股书显示,每股收益按照2020年度经会计师事务所依据中国会计准则审计的扣除非经常性损益后归属于母公司股东净利润除以本次发行后总股本计算,也就是16.5元(2020年扣非净利润11.22亿元除以6800万股)。最后再计算得出,此次发行市盈率为17.76倍。

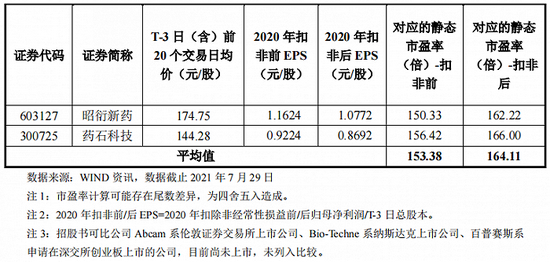

经过横向对比可知:17.76倍的发行市盈率,一方面远低于中证指数有限公司发布的行业最近一个月静态平均市盈率147.21倍(截至2021年7月29日,T-3日);另一方面,以义翘神州所属的行业“研究和试验发展(M73)”对比同行,估值同样远低于昭衍新药(162.22倍)、药石科技(166倍)。

主营业务与发行人相近的上市公司的市盈率水平情况 来源:义翘神州招股说明书

按中签缴款看,中签一手(500股)义翘神州需要缴纳14.646万元。如果按首日涨幅100%计算,对应股价585.84元,中一签能赚14.65万元;首日上涨200%,对应股价878.76元,中一签可赚29.3万元;首日上涨300%,对应股价1171.68元,中一签可赚43.9万元。

但不管涨幅如何,义翘神州292.92元的发行价,已经超越此前A股发行价排名前三的石头科技(271.12元)、福昕软件(238.53元)、康希诺(209.71元),成功摘下“A股史上最贵新股”桂冠。

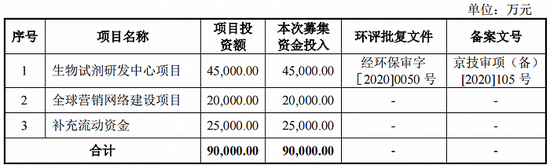

除此以外,根据招股书显示,义翘神州此次IPO预计募集资金总额约为49.79亿元,扣除预计发行费用约2.56亿元(不含增值税)后,预计募集资金净额约为47.24亿元。其中,计划将9亿元募集资金分别投放在生物试剂研发中心项目(4.5亿元)、全球营销网络建设项目(2亿元)、补充流动资金(2.5亿元)上。

IPO募集资金用途 来源:义翘神州招股说明书

义翘神州的战略布局很明确:在继续聚焦生物试剂主业的同时,不断加快全球化营销网络建设。实际上,这两条战线正是义翘神州赖以生存的根基所在。

02、多线作战

短期走势看业绩,长期走势看价值。义翘神州的核心竞争优势从何而来?

提起义翘神州,不得不提一下神州细胞。

2002年,海归博士谢良志在北京创办了神州细胞,主要定位做单克隆抗体、重组蛋白和疫苗等生物药产品的研发和产业化业务。

2007年,他又创办了义翘神州,主要研发重组蛋白、抗体等生物试剂,为神州细胞等创新型生物制药企业服务。

自2009年开始,义翘神州凭借敏锐的商业嗅觉和高效技术能力,研发出多款不同类别的生物试剂产品,并远销海内外,迅速发展壮大。

2016年12月,神州细胞与义翘神州分立,各自的业务保持不变,实控人仍是谢良志。同时,神州细胞作为义翘神州的下游,两者之间依然存在关联交易。

在义翘神州上市之前,神州细胞已经于2020年6月登陆科创板,不过股价表现并不理想,上市至今跌幅达到17.51%。

神州细胞-U股价走势图 来源:东方财富网

对比来看,义翘神州的基本面更为亮眼,而且有着不错的成长前景。

经过十几年的耕耘,义翘神州的业务范围已经涵盖重组蛋白、抗体、基因和培养基等生物试剂产品,以及临床前CRO服务等,呈现多线作战态势。其中,重组蛋白和抗体生物试剂是占公司营收比重最高的业务。

1、重组蛋白

从研发机理看,蛋白是执行生物学功能的直接元件,也是生命科学及创新药物开发的主要研究靶点。例如,重组蛋白是研究单克隆抗体药物的重要试剂之一,而单抗市场又是人尽皆知的“黄金赛道”,无疑有着较大的市场需求和发展前景。

目前,义翘神州建立起了全球规模最大的重组蛋白工具库,拥有超过6000个品种,包括超过3800种人源细胞表达重组蛋白产品,能够支持科研人员进行各种蛋白靶点的活性研究、蛋白相互作用研究等。

与此同时,公司产品数量在人蛋白、病毒抗原、猴蛋白、大鼠蛋白等重要种属领域均处于领先地位,高端试剂产品销往全球40多个国家。

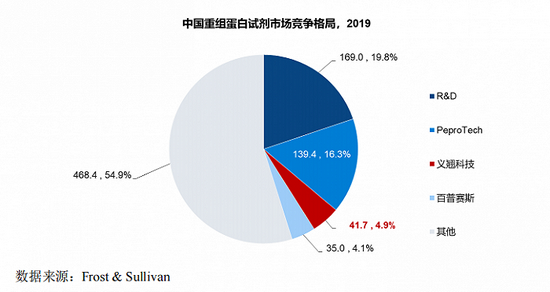

从竞争格局来看,我国重组蛋白生物试剂市场较为分散,外资品牌占比相对较高。根据Frost & Sullivan数据,2019年中国重组蛋白试剂市场由进口品牌领跑,第一和第二名分别为R&D Systems 和PeproTech,义翘科技占据了总体市场的4.9%的份额,位列第三,在国产厂商中位列第一。

2、抗体

抗体可以特异性地识别相应抗原,在基础生命科学领域普遍应用于开展相关靶点的定性、定量,组织细胞分布等,是基础生命科学和生物制药研究应用最为广泛的工具试剂。

目前,义翘神州拥有约1.3万种抗体类试剂,其中单克隆抗体数量约4600种,能够覆盖生命科学研究的多个领域,为分子生物学、细胞生物学、免疫学等基础科研方向和创新药物研发提供“一站式”采购生物试剂产品和相关技术服务的渠道。

不过,从市场集中度看,欧美品牌占据了中国抗体试剂市场接近90%的市场份额,其中Abcam、Merck、CST、Invitrogen(ThermoFisher)分别占8.4%,7.3%,6.6%和5.7%的市场份额,国内品牌由于发展尚处于起步阶段,规模小且品种有限,产品集中在中低端,这些品牌占据了国内抗体试剂9.8%的市场份额。

在国内知名抗体厂商中,义翘神州、百普赛斯、金斯瑞、菲鹏生物等都具有国产化替代实力。

此外,新冠疫情给行业带来的结构性利好在2020年大幅显现。

义翘神州这家已经在美国、欧洲建立子公司,累计客户数量超过5000个,品牌声誉不断累积的生物试剂龙头,2020年以超出预期的业绩再次证明了,自己十多年来践行的专注生物试剂战略的正确性。

自去年疫情爆发后,义翘神州快速开发出一系列新冠病毒相关蛋白、抗体等生物试剂产品,并被国内外客户大量采购,使得经营业绩迅速增长:

2020年全年实现总营收15.96亿元,较2019年的1.81亿元增长782.77%,其中新冠病毒相关产品收入占当期营业收入的比例为84.07%;实现归母净利润11.27亿元,较2019年的3641万元增长约30倍。

从收入构成看,抗体、重组蛋白业务分别实现营收10.38亿元、4.76亿元,占总营收比重分别达到65.03%、29.81%,合计占公司94.84%的收入,保持高速增长态势。

义翘神州主营业务收入构成 数据来源:公司招股书,Wind,,兴业证券经济与金融研究院整理

与此同时,培养基和基因生物试剂业务实现小幅增长,以3201.63万元合计营收,占合计营收比重2%。

目前,义翘神州拥有现货基因产品近28000种,并能独立生产用于培养HEK-293、昆虫细胞等的多种培养基,未来有望成为新的业绩增长点。

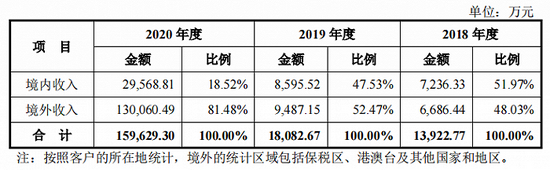

另外,从市场区域看,国外市场仍是公司主要收入来源。

2018年、2019年、2020年境外市场占比分别为48.03%、52.47%、81.48%。去年海外收入大幅提升,主要是由于境外美国、欧洲等地区新冠疫情较为严重,对公司新冠病毒相关产品的需求持续扩大。

分地区的销售收入情况来源:公司招股书

同时,2020年前五大客户中占比最高的第一、第二大客户均为境外上市公司,两者2020财报收入分别为171.71亿美元、16.62亿美元,占当期营业收入比例合计达到54.2%,这意味着两家跨国巨头便贡献了公司一半的收入。

不难看出,虽然义翘神州此次借助疫情,再次提升品牌知名度,获得更多海外客户的认可。但是,公司也在招股书中明确列示了境外业务经营风险、贸易摩擦风险等。

除此以外,随着新冠疫情逐渐得到有效控制后,进入后疫情时代的义翘神州还面临着诸多挑战。

03、后疫情时代的挑战

如前所述,疫情确实给予义翘神州莫大的发展机遇。但疫情进入常态化后,义翘神州的业绩高增长态势还能否延续,才是决定其投资价值大小的关键。

在此背景下,义翘神州已经在招股书中坦言,“由于新冠病毒相关产品的市场需求存在较大不确定性,2021年公司总体营业收入及营业利润水平存在较上年下滑50%以上的风险。”

实际上,义翘神州2021年上半年营收增速已经出现明显放缓。

据招股书显示,公司预计今年上半年实现销售收入6亿元-7亿元,同比增长21.17%至41.37%;预测2021年1-6月归属于母公司股东的净利润4.2亿元至5亿元,同比增长25.5%至49.4%。

幸运的是,当技术优势和营销优势愈发明显,义翘神州的各项业务贡献的利润就会越多。

如果剔除新冠病毒相关产品,2020年非新冠病毒相关业务营业利润较2019年增加4592.81万元,增长率为112.60%,增长仍较快,显示出公司非新冠业务亦具有良好的成长性。

非新冠病毒相关业务收入情况 来源:公司招股书

另外,义翘神州近年来利用自身在上游的积累、技术优势,以及对行业的理解,提高其在产业链上的价值,使得CRO服务同样呈现出高增长态势。

2018年、2019年,CRO服务分别实现收入1807.6万元、2612.4万元,占公司总营收比重分别为12.98%、14.45%,2020年收入更是进一步提升至5041.57万元,同比增长93%,毛利增长率也达到50.56%。

由于生命科学基础研究和药物研发涉及的细分研究领域和方向众多,研究靶点分布广泛,应用场景不同,因此对于各类生物试剂的需求种类众多,市场上现有的生物试剂库无法满足其全部需求。

因此,义翘神州选择面向科研单位及医药研发、生物技术企业提供检测服务和定制化生物试剂产品服务,包括重组蛋白表达和纯化、抗体表达和纯化、抗体试剂研发、生物分析与检测等。

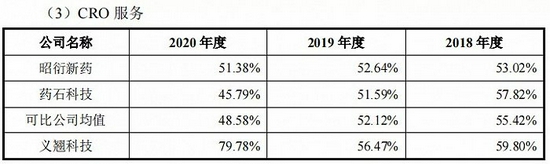

对比药物安全性评价龙头昭衍新药、分子砌块龙头药石科技等CRO公司,义翘神州CRO服务具备一定的差异化竞争优势。

CRO公司毛利率对比 来源:义翘神州招股说明书

据招股书显示,2018-2019年度,义翘神州CRO服务毛利率较为稳定,与可比公司相近。2020年度CRO服务毛利率提升,主要系蛋白、抗体表达类服务占比上升所致,该类CRO服务与产品研发生产类似,毛利率相对较高。同时,截至2021年4月30日,公司在手订单金额2.33亿元。

除此以外,义翘神州近年来还在不断增加研发投入,在原有生物试剂的基础上,投入干粉培养基、IVD原料等产品的研发,以开拓新的产品应用领域,发掘新的业务增长点。

04、总结:务实重质,成长可期

总结来看,新冠疫情确实给义翘神州带来了莫大的发展机遇,但随着疫情进入常态化后,业绩难以维持高增长已经显现。

短期来看,疫情对义翘神州的实际业绩表现改善有限,在资本市场或许能借助疫情炒作一番,收获短期红利。但更实质的影响在于,如何继续挖掘非新冠病毒业务的增长潜力,才是决定其投资价值大小的关键。

在此背景下,义翘神州必须采取更大的措施,以应对业绩回归常态的挑战。

郑重声明:智慧观察发布此信息的目的在于传播更多信息,与本站立场无关。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,决策需谨慎。

- 一签一辆宝马5 “史上最贵新股”成色如何?2021-08-09

- 广州银行能否成功上市?股权拍卖遇冷、贷款集中存风险2021-08-09

- 通过上市聆讯 网易云仍被版权与营收困扰2021-08-09

- 证监会:建立市场化的注册制新股发行承销机制2021-08-08

- 剑指新股“抱团报价”!证监会重磅出手 新股定价要改 这四种情况需发布特别公告2021-08-07

- 首起被终止上市案例 思柏精密之问价值不止于问2021-08-06