摘要:作为宝洁、好丽友等品牌的供应商,在两度冲击A股未果后,中荣印刷集团股份有限公司(以下简称“中荣股份”)仍不甘心,正在进行第三次尝试。最新动态显示,中荣股份此次创业板IPO已完成首轮问询回复,其中前两次申报未果、2020年大手笔分红的情形被追问。时间上看,中荣股份三年内已三度备战IPO,为何急于上市?这背后,或有偿债的压力。这一次,中荣股份能否圆梦A股,仍不可知。

两度冲击未果被追问

从首轮问询回复意见来看,中荣股份此前两度冲A未果的情形成为深交所首要关注的问题。

招股书显示,中荣股份是一家以快速消费品、消费电子市场为主要领域,集研发、设计、生产、销售于一体的纸制印刷包装解决方案供应商,为国内外高端客户提供创意设计、方案策划、新技术应用、色彩管理及其他个性化需求配套解决方案。

实际上,中荣股份这个名字在资本市场并不陌生。据证监会官网显示,2018年6月,彼时中荣股份披露招股书,向A股市场发起冲击。然而,同年10月就申请撤回。首度冲击A股计划告败后,中荣股份并不甘心,2019年6月再度申报,遗憾的是,仅一个月就又撤回了。

2021年3月,中荣股份再次向资本市场发起冲击。在更加注重拟IPO信披质量的当下,中荣股份此前两次向证监会申报并撤回申请的具体原因,前述原因是否对本次发行上市构成障碍成为不可回避的首要问题。

中荣股份在回复意见中称,首次撤回IPO申请的主要原因是基于业务规模扩张以及工厂智能化升级的需要,2017年10月开始,母公司由于新工厂落成进行整体搬迁,搬迁涉及20多台大型印刷机的拆卸、安装、维修和调试,客户对新工厂的验厂以及自动化立体库调试运行、ERP系统上线等复杂事项。公司原计划2018年6月完成搬迁工作,但截至2018年9月,搬迁进度未达预期,设备大修费用超出原有预算。公司预计2018年扣除非经常性损益后归属于母公司所有者的净利润会较2017年大幅下降,可能会对公司IPO审核造成实质性影响,因此撤单。第二次撤单的主要原因为公司较短时间内连续受到特种设备管理和环境保护方面的行政处罚。

“公司上述两次撤回原因不会对本次发行上市构成障碍。”中荣股份如是表示。

近四成募资额还债、“补流”

中荣股份三年内三度筹划IPO,急于上市背后有何苦衷?

对于相关问题,北京商报记者向中荣股份发去采访提纲,中荣股份董秘办公室相关人士在接受记者采访时表示“邮件已收到,会转交给相关负责人”。不过截至记者发稿,并未收到相关回复。

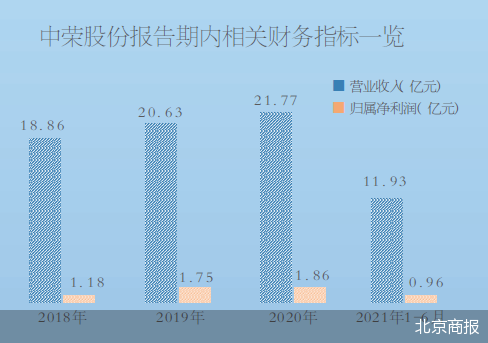

从中荣股份招股书中可以看出,上市背后有着一定的偿债压力。招股书显示,2018-2020年以及2021年1-6月各报告期末,中荣股份的负债总额分别约11.61亿元、11.68亿元、12.38亿元、11.33亿元。

中荣股份的负债主要包括短期借款、应付票据、应付账款、长期借款、递延收益等,其中各报告期末的短期借款分别为32262.58万元、18762.42万元、20471.75万元和21007.25万元。

招股书显示,2018-2020年以及2021年1-6月各报告期末,中荣股份向银行借款的金额分别为54623.57万元、36930.07万元、33911.57万元、31982.34万元。中荣股份的银行借款包括短期借款、一年内到期的长期借款和长期借款,其中银行借款项下的短期借款分别为32262.58万元、18762.42万元、20471.75万元、21007.2万元。

据招股书,中荣股份计划募资89256.95万元,用于产能扩建项目、管理信息系统升级项目(中山)、偿还银行贷款和补充流动资金等,其中3.5亿元用于偿还银行贷款和补充流动资金,该项目支出占到募资总额的比例约39.21%。

中荣股份坦言,目前,公司运营对银行授信具有一定依赖性,若银行授信的延续性出现问题,将对公司运营安全有一定影响。

在投融资专家许小恒看来,中荣股份通过本次募集资金偿还银行借款,可以降低资产负债率,优化公司资本结构。

值得一提的是,报告期内中荣股份的资产负债率分别为57.54%、53.78%、53.17%和48.78%,虽然资产负债率呈下降趋势,但却高于行业可比公司均值。

中荣股份将翔港科技、环球印务、吉宏股份、裕同科技、劲嘉股份列为可比公司,经Wind数据统计,前述5家公司2018-2020年以及2021年1-6月的资产负债率平均值分别为36.81%、35.44%、36.61%、40.19%。

“公司为了进一步扩大生产规模、提升公司智能制造水平和提高客户服务能力,报告期内新建了厂房、新购印刷设备及进行优化信息系统建设,导致资金缺口较大,资产负债率高于同行业上市公司平均水平。”中荣股份如是表示。

2020年现金分红过亿

在募资还债、“补流”的同时,中荣股份还在大手笔分红派现,这一情形也饱受争议。

招股书显示,2020年6月中荣股份董事会和股东大会决定,分配现金股利10137.93万元,上述现金股利已支付完毕。2020年中荣股份实现的归属净利润为18603.79万元。经计算,2020年中荣股份分红金额占到当期归属净利润的比例约54.49%。

2018年、2019年中荣股份分别进行了2948.29万元、2896.55万元的现金分红,2018年、2019年中荣股份实现的归属净利润分别为11787.72万元、17523.59万元。

可以看出,中荣股份2020年分红金额远超2018年、2019年分红之和。中荣股份表示,2020年现金股利分配较高主要是2015-2017年公司投资规模较大未分配现金股利、报告期内公司现金流逐步改善,资产负债率下降。

IPG中国首席经济学家柏文喜在接受北京商报记者采访时表示,这种分红做法,说明现任股东们不愿意与未来的潜在投资人共享既往经营积累。

独立经济学家王赤坤认为,合理的分红体现了公司良好的财务状况,可以增强投资者信心,吸引更多投资者进入。不过,一次性分红金额过高的方式并不可取,这也给公司后续能不能持续分红打上一个问号。

诚然,在第一轮问询中,深交所就要求中荣股份结合未来资金使用安排补充分析并披露发行人未来是否存在大额现金分红不可持续的风险。

中荣股份在回复意见中坦言,上市后由于存在募投项目等重大资金支出以及其他可能的资金需求,可能出现未来公司现金分红比例低于报告期内现金分红比例的情况,从而存在报告期内大额现金分红不可持续的风险。

郑重声明:智慧观察发布此信息的目的在于传播更多信息,与本站立场无关。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,决策需谨慎。

- 三年三闯IPO 中荣股份急什么2021-09-08

- 腾远钴业关联交易老毛病 净利蹦极毛利率超车龙头反常2021-09-08

- “好妹夫”鼎力相助 带大舅子一起冲刺创业板2021-09-08

- "排队时间"最长银行首发上会 今年银行A股IPO提速明显2021-09-07

- 派格生物冲刺科创板IPO:研发管线覆盖肥胖、阿尔茨海默症 拟采用第五套标准上市2021-09-07

- 华航唯实再次闯关IPO 实控人增资短期内转手增值20倍2021-09-07