年过古稀的人,本该在家儿孙绕膝,颐养天年。但陈岱林却带领他的北京盈建科软件股份有限公司(以下简称:盈建科)正在进军资本市场。深交所公告,盈建科将于8月26日上会赶考。

财经参考发现,盈建科发展并不迅速,但对上市较为狂热。公司设立于2010年12月,4年后,便在新三板挂牌交易;不到三年,2017年4月,又开始谋求转板创业板上市并首次披露了IPO招股书,据其财务数据显示,彼时报告期内的2014-2016年,公司实现的营业收入分别仅有4,308.00万元、5,937.93万元和8,029.43万元。或由于体量太小,抗风险能力较低,沉寂了三年。

如今,盈建科得到了壮大,且报告期内业绩稳步提升。2017-2019年,公司实现的营业收入分别为10,861.42万元、13,927.7万元和17,163.15万元,同期净利润分别为3,813.52万元、5,176.15万元和6,588.15万元。

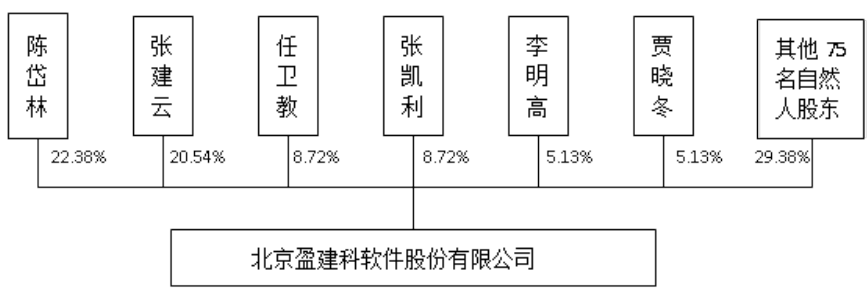

股权分散,董监高及技术团队中多数来自于建研科技

2010年底,已过花甲之年的陈岱林离开了工作过25年的中国建筑科学研究院,创办了盈建科,与其一道创业的还有张建云等20人,共投资500万元。

此后又几经融资并在新三板挂牌,公司股东迅速增加,截止目前,公司股东达81名,均为自然人股东,无一外部战略投资机构,不知是不被专业投资机构看好,还是肥水不流外人田,公司设立了壁垒。

资料图来源招股书

但在公司的股转过程中,也引起多方猜疑。据公司2017年12月的反馈意见中显示,公司的历史沿革中发生过多次代持行为,但在最新招股书书却只字未提。

另外,张凯利受让刘志海的股权颇具戏剧性。招股书显示,2013年11月25日,应刘志海要求,张凯利将股权转让款通过银行汇入刘志海个人账户。但股权转让款全部结清后,刘志海却失联了。而公司在股转系统挂牌前夕的股东变更,刘志海的签名系张凯利代签。招股书显示,张凯利为公司实控人之一,担任公司董事兼副总经理。

财经参考注意到,盈建科在新三板挂牌期间,进行了两次增发,但发行价格却差异显著。第一次增发时间为2015年7月,发行价格22.8元/股,发行股票数量96万股,参与增发的为穆晓亚、王景波、陈灵红等12名新增自然人投资者。而2016年4月的二次增发中,发行价格却大幅下调至9.2元/股,发行股票数量67.5万股,参与增发的对象为李保盛、任卫教、张凯利等46名自然人。

为何在利润上涨、估值提高的2016年发行价格却下降了一半多?而二次增发中参与竞购的,多名为公司董监高人员,这是否存在利益输送呢?次年,盈建科便提出了IPO申请。

盈建科股权较为分散,前四名股东分别为陈岱林、张建云、任卫教及张凯利,分别持有公司22.38%、20.54%、8.72%和8.72%的股份,四人为公司共同实际控制人。外加76名个人股东,一旦成功上市后,带来的减持压力可想而知。

而上述四人,除任卫教51岁外,其他均已年过花甲,其中,公司董事长陈岱林出生于1949年,71岁;公司董事张建云出生于1952年,68岁,其还是陈岱林的小舅子;公司董事、副总经理张凯利出生于1954年,66岁。

此外,财经参考发现,盈建科的多位董监高及相关技术来自竞争对手建研科技。招股书显示,除公司董事长陈岱林曾担任过建研科技副总裁外,公司董事兼总经理任卫教、研发工程师兼监事会主席梁博、公司营销总监李保盛、另2名核心技术人员王贤磊、董智力等均来自于建研科技。

2017年12月,就在盈建科首次提出IPO申请的关键时刻,建研科技将公司告上了法庭,认为公司涉嫌侵权并索赔金额约4,965万元。但仅一个多月后,2018年1月31日,双方达成了和解,建研科技提出了撤诉,那么,盈建科私下出具了什么条件?能让建研科技放弃诉讼呢?

销售费用畸高研发费用占比不及同行,最新业绩下滑募资难逃圈钱之嫌

财经参考发现,盈建科的销售费用较高。报告期内,公司销售费用分别高达4,567.56万元、5,548.60万元和6,784.75万元,分别占当期营业收入的比例为 42.05%、39.84%和39.53%。高于同行平均水平,同期同行的均值分别为37.4%、32.76%和36.83%。

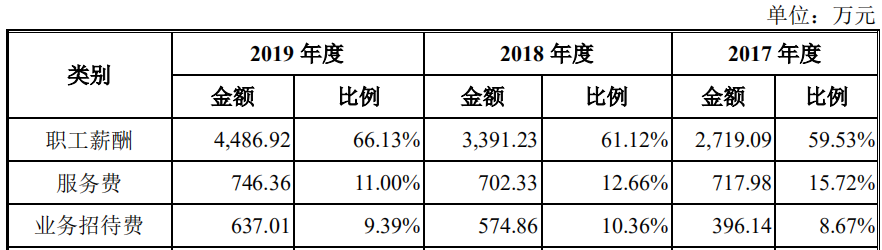

值得注意的是,在销售费用中,公司的招待费用分别高达396.14万元、574.86万元和637.01万元,三年耗资1,608.01万元用于业务招待,那么,这每年高昂的业务招待费流向哪儿呢?

资料图来源招股书

与之形成反差的是,公司对于研发的投入。报告期内,公司投入的研发费用分别为2017 年度、2018年度和2019年度公司研发费用分别为1,758.21万元、2,168.76万元和2,764.76万元,分别占当期营业收入的比例为16.19%、15.57%

和16.11%。

这样的研发比例或许在其他行业算比较高,但对于身处软件行业的盈建科来说却明显不足,其占比在同行中排名垫底。同期同行的研发费用占比均值分别为29.23%、29.51%和24.39%,已在深交所上市的广联达研发占比分别达25.56%、25.41%和27.98%,高于公司约10个点。

虽然近年来盈建科利润水平不断攀升,但自身盈利能力并不强,来自于税收优惠为其利润增色不少。报告期内,公司税收优惠合计金额分别为1,781.14万元、2,295.1万元和2,476.47万元,占利润总额的比例分别为41.7%、39.67%和35.05%。如果公司享受的上述税收优惠政策发生变化,公司的盈利将受到不利影响。

更让人担忧的是,或受疫情影响,盈建科业绩出现了下滑。公司 2020 年一季度仅实现营业收入 1,028.70 万元,较上年同期的1,657.88 万元,下降了37.95%。但公司并未披露2020一季度的净利润情况。公司2020年上半年业绩出现了下滑。公司2020年上半年实现营业收入7,025.40万元,较上年同期下降13.67%,2020 年上半年实现净利润3,172.54万元,较上年同期下降 6.29%。

同受疫情影响,上市同行广联达暂未披露其2020年半年报,但根据其2020年第一季度报显示,2020年1-6月,广联达实现营收5.66亿元,较上年同期增长19.66%,净利润为5,297万元,与去年同期基本持平。

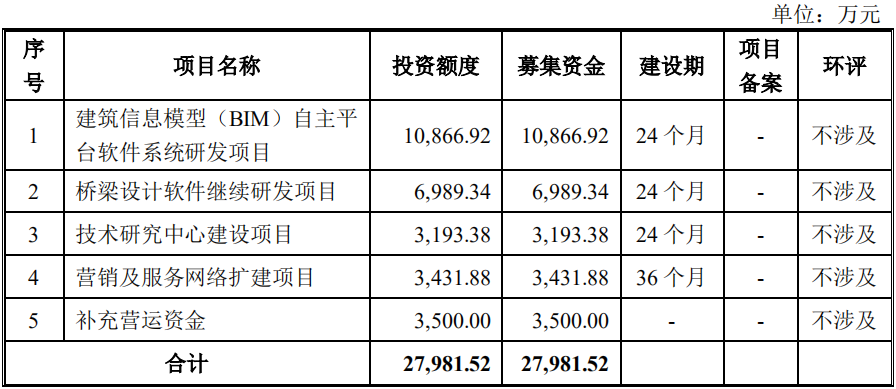

在业绩增长受阻的情形下,公司仍大举募资。招股书显示,公司此次募集资金约2.8亿元,那么,公司此举是否与目前的发展规模相适应呢?根据公司最新披露,截至2019年末,公司的资产总额仅有2.2亿元,营收规模仅有1.72亿元,募资规模相当于目前总规模的1.3倍。

需注意的是,公司拟募投的项目均未在官方备案。而公司对此称1-4募投项目固定资产投资比例较低,不属于固定资产投资项目,无需进行备案。

资料图来源招股书

财经参考注意到,此次计划募资中,3,500万元用于补充流动资金,但公司其实不并差钱。招股书显示,截至2019年末,公司的货币资金达17,006.35万元,其中,17,006.29万元躺在银行“睡觉”,公司现金流为7,224.40万元,高于同期净利润水平。

负债方面,公司无长期和短期借款,资产负债率均在20%以下,且分别以17.91%、15.45%和15.10%逐年下降。

而盈建科在一边募资补充营运资金的同时却热衷分红。报告期内,公司分别于2018年4月和2019年2月进行了两次股利派送,股利派送金额分别为1,991.63万元、2,542.50万元,共4,534.13万元。而公司此前还因超额分红不符合会计政策被要求退回。

据了解,2014 年度、2015 年度超额分配利润分别为285.14万元、525.03 万元,超额分配利润共计810.17万元,净资产减少和超额分配利润两项合计金额为1,779.40万元。为了弥补上述情形,公司全体股东于2017年12月作出决议,决定以现金方式补足净资产差额969.23万元,并退回利润款810.17万元,共计1,779.40万元。

- “红星二锅头”拟曲线上市2020-11-26

- 果麦文化创业板过会:韩寒、易中天概念股来了!2020-11-26

- 行动教育向上交所主板发起冲击 IPO提升公司知名度2020-11-26

- 创业板上市公司平均发行市盈率走低 目前降至34倍2020-11-25

- 注册制落地3个月 创业板IPO企业“双创”特色明显2020-11-25

- 三道红线下房企多次递表仍难IPO,负债高盈利不稳成症结2020-11-25