金埔园林股份有限公司(股票简称:金埔园林,股票代码:301098)今日在深交所创业板上市。截至收盘,金埔园林报34.00元,上涨175.08%,振幅58.25%,成交额5.61亿元,换手率75.75%,总市值35.90亿元。

公司主营业务为园林绿化建设项目的设计、施工以及苗木花卉种植与销售业务,其中以工程施工业务为主。

公司的控股股东及实际控制人为王宜森。截至2021年11月11日,王宜森直接持有公司32.17%的股份,并通过南京丽森间接控制公司2.53%的股份,合计控制公司34.70%的股份,能够控制公司的生产经营决策及公司的未来发展方向。王宜森2011年11月至今任金埔园林董事长。

2021年4月29日,金埔园林过会。创业板上市委2021年第25次审议会议对金埔园林提出问询的主要问题为:

1。报告期内,发行人的客户主要是政府部门及相关基础设施投资建设主体等,前五大客户销售收入占当期营业收入比例较高,主营业务收入来源地区较为集中。请发行人代表结合外部经营环境、业务模式、核心竞争力等因素说明发行人获取订单是否具有可持续性,是否影响发行人的持续经营能力。请保荐人代表发表明确意见。

2.2020年12月31日,发行人流动负债约12亿元,主要包括应付账款和短期借款;流动资产中的最大项目应收账款为9.7亿元,其中账龄超过一年的接近六成;2020年度及2019年度,发行人的经营活动现金均为净流出。请发行人代表说明:(1)应收账款均作为流动资产核算是否恰当;(2)是否存在重大流动性风险。请保荐人代表发表明确意见。

上市委会议指出金埔园林需进一步落实事项为:请发行人补充说明对2020年末约12亿元流动负债的偿还计划,并在招股说明书“重大事项提示”部分补充披露相关风险。

金埔园林本次公开发行新股2640万股,占发行后公司总股本的比例为25%,发行价格为12.36元/股,募集资金总额为3.26亿元,募集资金净额为2.86亿元,比原拟募资少1.55亿元。

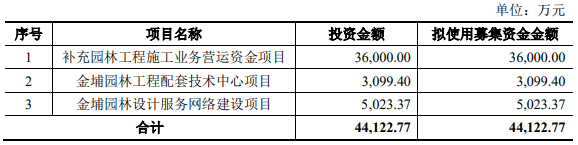

此前披露的招股书显示,金埔园林原拟募资4.41亿元,拟分别用于“补充园林工程施工业务营运资金项目”、“金埔园林工程配套技术中心项目”、“金埔园林设计服务网络建设项目”。

本次发行的保荐机构(联席主承销商)为长江证券承销保荐有限公司,保荐代表人为苗健、梁彬圣,华金证券股份有限公司任联席主承销商。

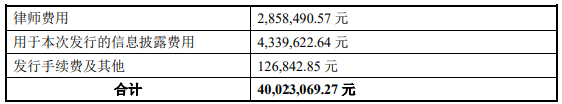

金埔园林本次发行费用(不含增值税)总额为4002.31万元,其中长江证券承销保荐有限公司与华金证券合赚保荐及承销费用1950.94万元。

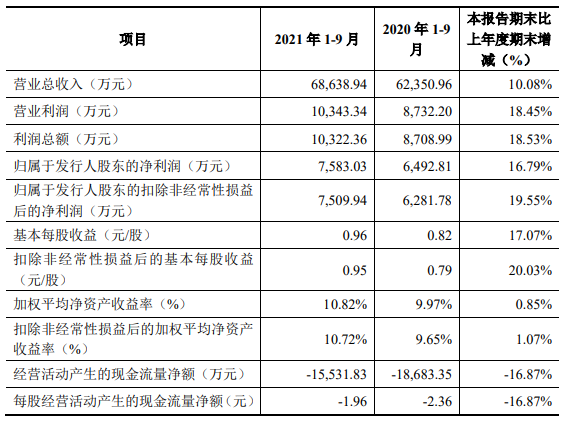

业绩来看,2021年前三季度,金埔园林营业总收入为6.86亿元,同比增长10.08%;归属于发行人股东的净利润为7583.03万元,同比增长16.79%;经营活动产生的现金流量净额为-1.55亿元,上年同期为-1.87亿元。

- 金埔园林上市首日涨175% IPO募3.3亿两券商赚1951万元2021-11-12

- 荣信教育冲刺创业版IPO,拟募资3.1亿2021-11-11

- 与海康威视抢生意? 微创光电董事长陈军专访中这样回应2021-11-10

- 疫情刺激医疗洁净行业快速发展 华康世纪成功闯关创业板2021-11-09

- 前三季度IPO募资超3700亿创历史新高 中小券商异军突起 北交所将成竞争新赛道2021-11-08

- 人间参差!“95后”成拟IPO公司第一大股东 还有股东未成年2021-11-07