上海证券交易所科创板上市委员会2022年第41次审议会议结果公告显示,深圳天德钰科技股份有限公司(以下简称“天德钰”)的首发申请获通过。

天德钰成立于2010年,是一家专注于移动智能终端领域的整合型单芯片的研发、设计、销售企业,为台交所上市公司天钰科技股份有限公司(以下简称“天钰科技”)分拆上市的子公司。天德钰采用Fabless经营模式,专注于产品的研发、设计和销售环节,产品生产及封装测试分别由晶圆生产及封装测试企业完成,目前已拥有智能移动终端显示驱动芯片(DDIC)、摄像头音圈马达驱动芯片(VCM Driver IC)、快充协议芯片(QC/PDIC)和电子标签驱动芯片(ESL Driver IC)等四类主要产品。

本次科创板IPO,天德钰拟发行新股数量不超过4055.56万股,占发行后总股本的比例不低于10%;拟募资3.79亿元,用于移动智能终端整合型芯片产业化升级项目和研发及实验中心建设项目。

本网记者注意到天德钰尚存在提价保营收、前五大供应商占比较高、采购数据打架、存在无真实交易背景的票据来往、有控股股东无实控人、对控股股东深度依赖、关联交易繁杂、IPO前夕引入成立不到半年的战略股东等诸多问题。

提价刺激营收,采购数据打架

招股书显示,2019-2021年,天德钰分别实现营业收入4.64亿元、5.61亿元、11.16亿元,分别同比增长-5.62%、20.83%、98.90%;实现净利润1727.77万元、6074.57万元、3.29亿元,分别同比增长-0.42%、251.58%、442.13%;对应的毛利率分别为19.85%、26.44%和51.17%。

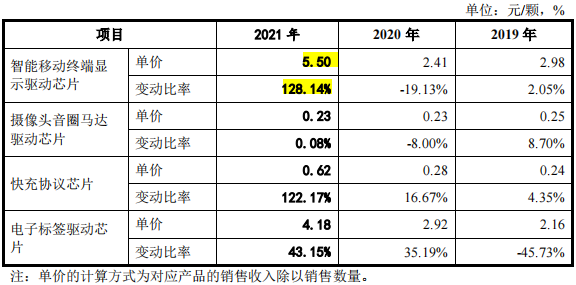

2021年天德钰业绩大幅增长,与其提高主营产品销售单价息息相关。就招股书披露,天德钰的四类主要产品智能移动终端显示驱动芯片(DDIC)、摄像头音圈马达驱动芯片(VCM Driver IC)、快充协议芯片(QC/PDIC)和电子标签驱动芯片(ESL Driver IC)的销售单价均有不同程度的增长。以DDIC为例,2021年该产品的销售单价为5.50元/颗,较2020年的2.41元/颗增长128.14%;实现销售收入8.35亿元,较2020年4.46亿元同比增长74.87%。但与此同时,DDIC的销量也随着销售单价的提升而锐减,由2020年的18518.81万颗下滑至2021年的15193.32万颗,同比减少17.96%。

图源:企业招股书

值得注意的是,DDIC为天德钰拳头产品。报告期内,天德钰来自DDIC的销售收入分别为3.64亿元、4.46亿元、8.35亿元,分别占当期主营业务收入的78.67%、80.21%、74.87%,天德钰存在产品集中风险。

图源:企业招股书

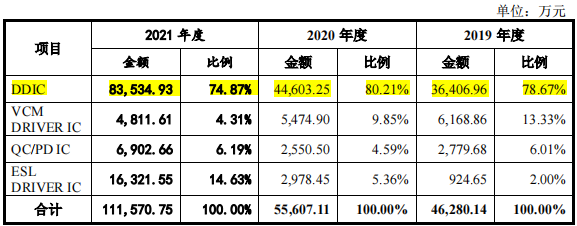

天德钰采用Fabless模式经营,即芯片设计企业主要从事芯片研发、设计及销售,然后将晶圆生产、封装测试分别委托给晶圆制造厂商和封装测试厂商完成,获得芯片成品后再进行销售。故而,在该模式下,天德钰难免依赖于外部供应商。据招股书披露,2019-2021年度,天德钰向前五大供应商采购金额占总采购金额比例分别为73.50%、81.88%、79.60%,占比较高。

合肥晶合集成电路股份有限公司(以下简称“晶合集成”)为天德钰2021年和2020年第一大供应商,2019年第五大供应商。天德钰主要向晶合集成采购晶圆产品,报告期内天德钰对晶合集成的采购金额分别为2466.10万元、1.28亿元、3.45亿元,分别占比7.67%、33.75%、54.70%。

图源:企业招股书

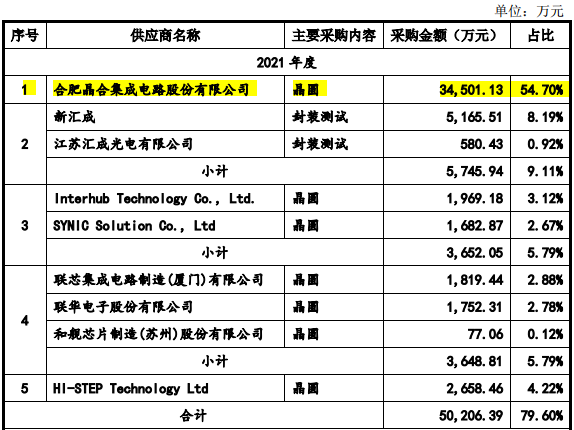

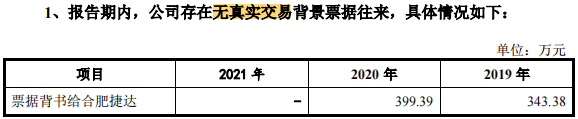

晶合集成同样为科创板拟IPO企业,目前已到注册阶段。据晶合集成招股书(注册稿)披露,2019-2021年,晶合集成向天德钰全资子公司合肥捷达微电子有限公司(以下简称“合肥捷达”)及其关联方销售金额分别为2439.84万元、1.35亿元、4.23亿元,分别较天德钰招股书披露的金额要少26.26万元、多688.35万元、多7801.34万元。为何会出现如此巨大的差异?企业并未作出回应。

图源:晶合集成招股书(注册稿)

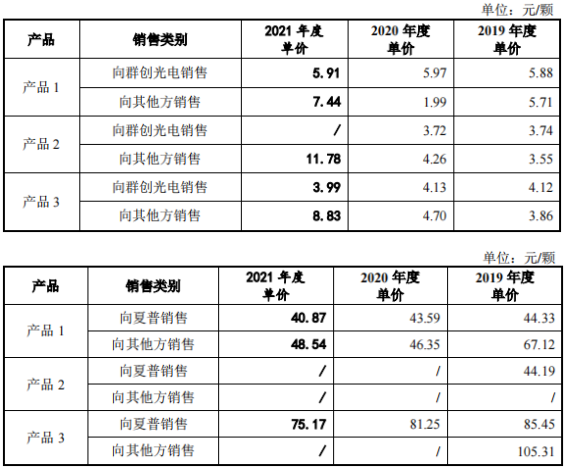

另外,据招股书披露,报告期内天德钰存在无真实交易背景的票据来往,天德钰在没有真实交易背景的情况下,将其收到的票据背书给子公司合肥捷达使用,子公司再背书给真实的供应商支付货款,由此分别在2019年和2020年产生了343.38万元和399.39万元。

图源:企业招股书

据了解,天德钰目前尚未因无真实交易背景的票据往来行为受到相关部门行政处罚。但据《票据法》第十条规定,票据的签发、取得和转让,应当遵循诚实信用的原则,具有真实的交易关系和债权债务关系。否则,可认定为无效的买卖行为,不能取得票据权利。

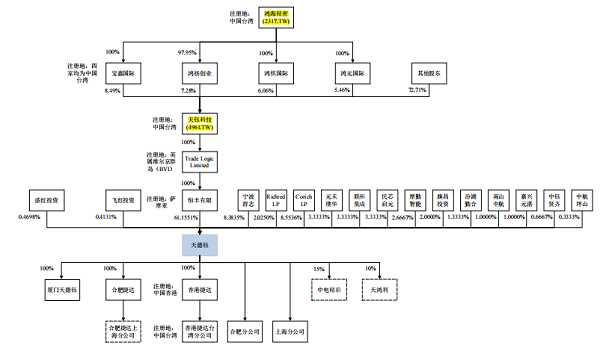

深度依赖天钰科技,鸿海精密幕后控股

截至招股书签署日,恒丰有限直接持有天德钰61.1551%的股份,为天德钰控股股东。天钰科技通过Trade Logic Limited持有恒丰有限100%股权,为天德钰的间接控股股东,由于天钰科技不存在实际控制人,故天德钰亦不存在实控人。

据悉,天钰科技为台交所上市公司,鸿海精密通过控股子公司宝鑫国际、鸿扬创业、鸿棋国际、鸿元国际间接持有天钰科技27.29%的股份,鸿海精密为天钰科技间接第一大股东。另外,天德钰董事长、总经理郭英麟还曾在2001年6月至2014年5月任职于鸿海精密,担任协理一职。

图源:企业招股书

招股书显示,报告期内天德钰与其控股股东天宇科技及其控制的企业存在与重叠客户进行交易的情况。依据同一客户口径测算重叠客户,报告期内,天德钰向重叠客户(含代理商及直接客户)销售收入占当期销售总收入的比例分别为76.51%、43.67%、3.35%。其中部分重叠客户为关联方,如群创光电及其子公司、夏普公司,重叠直接客户中的关联方客户收入占当期销售总收入的比例分别为14.35%、11.92%及2.62%。

群创光电为一家台湾的上市公司,通过持有华屋电子(萨摩亚)有限公司100%股权间接持有宁波群志100%股权,而宁波群志为天德钰在2020年4月增资时引进的外部投资者,目前宁波群志持有天德钰8.38%的股份,为天德钰的第三大股东。据了解,群创光电的主要股东中有鸿海精密。招股书显示,群创光电及其子公司佛山群志、南京群志(合称为“群创光电及其子公司”)为天德钰2019年第五大客户及2020年第四大客户,分别产生3575.85万元、3446.22万元的收益,占其当期收入的6.57%、6.15%。

夏普公司是一家日本上市公司,为鸿海精密关联企业。报告期内,天德钰夏普公司包括无锡夏普、香港夏普的销售金额较大,其中无锡夏普为天德钰2019年第三大客户、2020年第五大客户,分别为其产生3521.46万元、3241.95万元的收益,分别占比7.59%、5.78%。

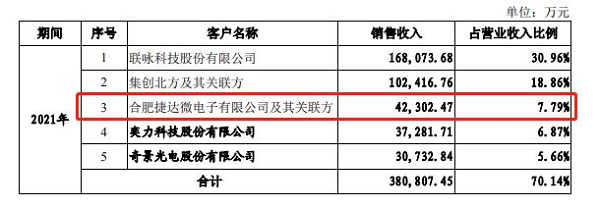

首轮问询回复函显示,2021年天德钰向群创光电及其子公司销售的产品单价明显低于向其他方销售的单价;天德钰对夏普公司的产品销售单价也存在同样的问题。天德钰向群创光电(含群创光电子公司)销售的产品主要为A系列产品,向夏普公司(含无锡夏普及香港夏普)销售的产品主要有B系列产品,按同类产品的销售均价计算,具体第三方比价情况如下:

图源:首轮问询回复函

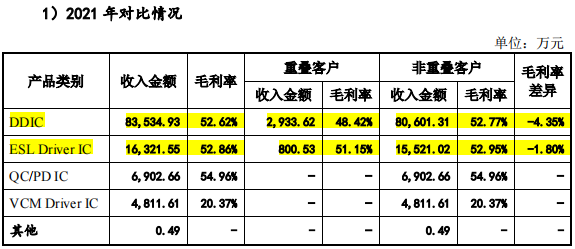

对重叠客户销售单价略低难免影响天德钰整体毛利率。同一客户口径下,2021年天德钰核心产品DDIC对重叠客户的毛利率为48.42%,对非重叠客户的毛利率为52.77%,两者相差4.35%;ESL Driver IC产品对重叠客户的毛利率为51.15%,对非重叠客户的毛利率为52.95%,两者相差1.80%。

图源:首轮问询回复函

另外,天德钰前五大客户中有不少为天钰科技介绍而来。在代理模式下,在天德钰前五大客户中,2019年由天钰科技介绍认识的客户收入占比合计为17.14%,2020年和2021年由天钰科技介绍认识的客户收入占比下降,未出现在前五大代理商中;直销模式下,报告期内天德钰每年前五大客户中,元太科技、无锡威峰、Partron Co.,ltd.为通过天钰科技介绍认识的客户,2019年无锡威峰收入占比1.11%,2020年元太科技收入占比0.76%,2021年元太科技收入占比0.72%,Partron Co.,ltd.收入占比0.51%。对母公司依赖甚深,天德钰是否具有独立经营能力?

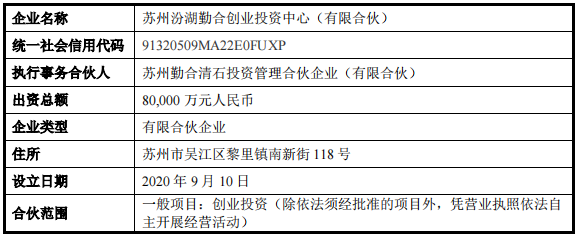

除此之外,据招股书披露,2020年10月12日,天德钰在申报上市前一年新增10位股东,分别为元禾璞华、民芯启元、汾湖勤合、摩勤智能、联和集成、旗昌投资、中航坪山、南山中航、中钰贤齐、嘉兴元湛,其中汾湖勤合、旗昌投资、中钰贤齐分别成立于2020年4月2日、2020年8月18日、2020年9月10日。天德钰为何引入成立不足半年的汾湖勤合、旗昌投资、中钰贤齐,其中是否涉及利益输送?截至发稿企业并未对此给出回复。

图源:企业招股书

郑重声明:智慧观察发布此信息的目的在于传播更多信息,与本站立场无关。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,决策需谨慎。

- 天德钰IPO:提价保利润、采购数据存疑2022-05-26

- 今日4只新股申购 汽车零部件板块再添一员2022-05-25

- 证监会“23条”纾困政策加速落地 上海迎今年首家非现场辅导验收IPO2022-05-24

- 注册制次新股估值分化加剧 投行IPO项目打“转向灯”2022-05-24

- 国内高端水果进入卖方市场 洪九果品赴港IPO意在为水果企业打样2022-05-24

- 新股提示:翔楼新材、荣亿精密今日申购2022-05-23