摘要:铁建重工主要从事掘进机装备、轨道交通设备和特种专业装备的设计、研发、制造、销售、租赁和服务,其产品组合涵盖盾构机、岩石隧道掘进机、顶管机、铁路道岔、弹条扣件、闸片和闸瓦、预埋槽道、新型轨道交通轨排和道岔、新型轨道交通智能化检测装备、钻爆法隧道施工装备、煤矿施工设备、矿山施工设备及高端农业机械等,可以满足终端用户在地下工程和轨道交通工程项目中的多方面复杂需求。

5月18日晚间,证监会发布科创板IPO注册获准公告,五家企业的IPO申请正式获得证监会核准,中国铁建重工集团股份有限公司(下称“铁建重工”)位列其中。

铁建重工主要从事掘进机装备、轨道交通设备和特种专业装备的设计、研发、制造、销售、租赁和服务,其产品组合涵盖盾构机、岩石隧道掘进机、顶管机、铁路道岔、弹条扣件、闸片和闸瓦、预埋槽道、新型轨道交通轨排和道岔、新型轨道交通智能化检测装备、钻爆法隧道施工装备、煤矿施工设备、矿山施工设备及高端农业机械等,可以满足终端用户在地下工程和轨道交通工程项目中的多方面复杂需求。铁建重工此次IPO拟募集资金77.87亿元,其中34.07亿元用于研发与应用项目、4.9亿元用于生产基地建设项目、30亿元用于补充流动资金。

尽管铁建重工的IPO申请已获证监会核准,但招股说明书中存在的一些信披疑问仍需铁建重工及其中介机构的答疑解惑。

对湘潭永达采购额因信披文件而异

据上交所官网披露,2020年6月15日,铁建重工的IPO申请获上交所受理,期间经过两轮问询后,于2021年1月7日通过科创板上市委的会议审核。可是,在阅读招股说明书及历次问询回复文件发现,铁建重工对湘潭永达机械制造有限公司(下称“湘潭永达”)的采购额,在招股说明书及首轮问询回复中出现不同的表述。

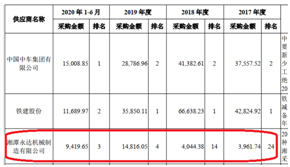

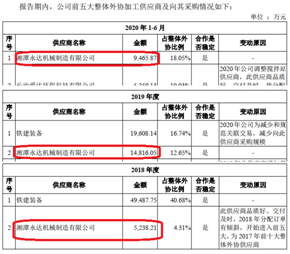

3月4日披露的招股说明书(注册稿)显示,湘潭永达为铁建重工主要的外协加工供应商。2017-2019年及2020年上半年,铁建重工对湘潭永达的采购内容包括整体外协加工和工序外协加工,采购额分别为3961.74万元、4044.38万元、14816.05万元和9419.65万元。

此外,招股说明书“前五供应商采购具体内容和金额”显示,2019年,铁建重工对湘潭永达14816.05万元的采购额全部用于采购整体外协加工;2020年上半年,铁建重工对湘潭永达9419.65万元的采购额中,9325.41万元用于采购整体外协加工,94.25万元用于采购工序外协加工。

下面看看首轮问询回复又是如何披露铁建重工对湘潭永达的采购情况的。

首轮问询问题8.2要求铁建重工区分整体外协加工和工序外协加工说明主要外协厂商的基本情况。

铁建重工回复显示,2018年、2019年及2020年上半年,湘潭永达为铁建重工五大整体外协加工供应商之一,采购额分别为5238.21万元、14816.05万元和9465.87万元。

根据上述信息可以看出:2017年,湘潭永达未进入铁建重工前五大整体外协加工供应商之列,无从判断两份文件中铁建重工对湘潭永达采购额的披露结果是否一致;2019年,两份文件的披露结果显然是一致的;但2018年及2020年上半年,两份文件的披露结果则截然不同。

首先看2018年。招股说明书并未披露铁建重工当期对湘潭永达的具体采购内容,只披露当期采购额为4044.38万元;但首轮问询回复却显示,铁建重工向湘潭永达采购整体外协加工的金额为5238.21万元。也就是说,2018年,即便铁建重工向湘潭永达的采购内容仅为整体外协加工,首轮问询回复披露的采购额都比招股说明书披露的全部采购额超出1193.83万元。

其次看2020年上半年。首轮问询回复显示,铁建重工当期向湘潭永达采购整体外协加工的金额为9465.87万元,但招股说明书却显示为9419.65万元。显然,首轮问询回复书披露的结果比招股说明书超出140.46万元,甚至比招股说明书披露的当期全部采购额还超出46.21万元。

是什么原因导致首轮问询回复和招股说明书两份信披文件中,铁建重工在报告期内对湘潭永达的整体外协加工采购额出现最高达1193.83万元的差距呢?我们期待铁建重工及其中介机构给出有力的回复。

定制产品销售收入现不同说法

5月19日,铁建重工在回复注册环节反馈意见落实函的同时,更新了招股说明书(注册稿),但在这版更新后的招股说明书中,铁建重工定制产品的销售收入却存在不同说法。

据招股说明书披露,铁建重工特种专业装备产品可分为两类,即标准产品和定制产品。其中,定制产品包括掘锚一体机、多功能作业台车、锚杆台车、制砂生产线等多类装备。

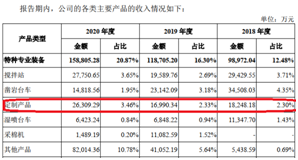

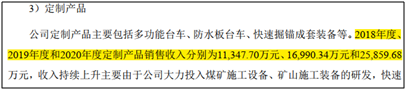

招股说明书“主要产品和服务的销售收入”显示,2018-2020年,定制产品的销售收入分别为18248.18万元、16990.34万元和16309.29万元,在主营业务收入中占比分别为2.3%、2.33%和3.46%(详见下表,下称“表1”)。

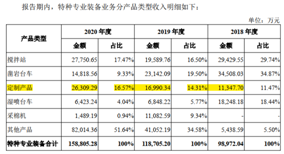

可是,招股说明书“营业收入变动分析”却又显示,2018-2020年,铁建重工定制产品的销售收入分别为11347.7万元、16990.34万元和26309.29万元(详见下表,下称“表2”)。

显然,2018年,铁建重工定制产品的销售收入在“主要产品和服务的销售收入”和“营业收入变动分析”中是两个完全不同的数值。而且对比表1和表2会发现,造成这种问题发生的原因是,定制产品和湿喷台车的销售收入发生了位置交换。

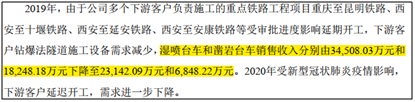

不可思议的是,这种销售收入位置互换还发生在凿岩台车和湿喷台车身上。招股说明书在分析凿岩台车和湿喷台车的收入情况时的表述如下图所示:

由上图可知,2018年和2019年,湿喷台车的销售收入分别为34508.03万元和23142.09万元;凿岩台车的销售收入分别为18248.18万元和6848.22万元。

但表1和表2却显示,2018年和2019年,凿岩台车的销售收入分别为34508.03万元和23142.09万元。

此外,表1和表2均显示,2020年,定制产品销售收入为26309.69万元。但招股说明书在分析定制产品销售收入变化情况时如此表述:2020年,定制产品销售收入为25859.68万元,比表1和表2中的结果少了449.61万元。

无论是2018年和2019年定制产品、湿喷台车和凿岩台车间销售收入的位置互换,还是2020年定制产品销售收入出现两个相差近500万元的数值,这样的信披问题出现在已获准发行的铁建重工招股说明书中,不得不令投资者对铁建重工的信披准确性保持一份警惕。

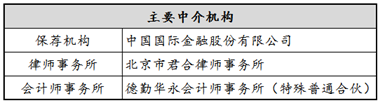

附:铁建重工IPO主要中介机构

郑重声明:智慧观察发布此信息的目的在于传播更多信息,与本站立场无关。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,决策需谨慎。

- 问询回复中出现不同表述 铁建重工信披疑问待解2021-06-24

- 植发行业深度报告:从雍禾IPO 看植发产业大发展2021-06-23

- 唯捷创芯冲刺科创板IPO 华为、小米现身股东榜2021-06-23

- 华大九天过半利润靠补助 大客户贡献3成营收2021-06-23

- 永安期货IPO之路再生枝节:真正的控股者遭疑 高管出走2021-06-22

- 严把IPO信披质量关 监管多措并举从源头提质2021-06-22