摘要:深圳市大族数控科技股份有限公司(下称“大族数控”)日前首发过会,拿到独立上市的首张“门票”。据悉,此次IPO,大族数控拟发行股票不超过4200万股,募集资金约17.07亿元,用于PCB专用设备生产改扩建项目和PCB专用设备技术研发中心建设项目。

大族数控成功过会,大族激光分拆上市迎来实质性进展。

深圳市大族数控科技股份有限公司(下称“大族数控”)日前首发过会,拿到独立上市的首张“门票”。据悉,此次IPO,大族数控拟发行股票不超过4200万股,募集资金约17.07亿元,用于PCB专用设备生产改扩建项目和PCB专用设备技术研发中心建设项目。

从公司披露的信息来看,大族数控2020年营收、净利增长明显,但公司报告期内业绩波动较大,且存在股份质押、应收账款高企、偿债能力弱等风险。

公司实控人、控股股东持股高比例质押

招股书显示,大族数控成立于2002年,主营业务为PCB专用设备的研发、生产和销售,公司注册资本3.78亿元,为大族激光唯一的PCB业务平台。

决定分拆上市后,大族激光曾公开表示,大族激光与大族数控不存在影响独立性或者显失公平的关联交易,符合证监会、深交所关于关联交易的要求。

不过,本网记者注意到,大族控股及高云峰持有大族激光股份质押存在一定风险,或间接影响大族数控决策层以及管理层的稳定及该公司的生产经营。

招股书显示,大族数控的控股股东为大族激光,大族激光直接持有该公司94.15%的股份。公司实控人为高云峰,直接持有大族激光9.03%股份,通过大族控股间接控制大族激光15.17%股权,合计控制大族激光24.20%股权。

公司招股书显示,截至2021年4月,大族控股及高云峰分别已经将各自持有大族激光股票的75.04%、74.86%进行了质押,二者累计质押股数1.49亿股,占大族激光总股本13.92%。

大族数控对此表示,如若大族控股及高云峰不能在所担保借款的到期日或之前偿还借款,则其已质押大族激光股份存在被强制处置的风险,从而可能导致大族激光的股权结构发生变化,可能间接影响大族数控决策层以及管理层的稳定及该公司的生产经营。

应收账款高企,坏账计提比例低于行业均值

据招股书显示,报告期内,大族数控分别实现营收17.23亿元、13.23亿元、22.10亿元,分别实现归母净利润3.73亿元、2.28亿元、3.04亿元。2019年、2020年,大族数控营收分别同比增长-23.24%、67.10%,归母净利润分别同比增长-38.85%、33.17%,公司业绩波动明显。

值得注意的是,随着业务规模扩大,大族数控的应收账款水涨船高。招股书显示,截至大族数控报告期各期末,公司的应收账款及应收票据账面价值合计分别为11.24亿元、9.72亿元、12.69亿元,占公司当期的营业收入分别为65.23%、73.46%、57.4%。其中,公司2019年营收同比下降23.22%,公司的应收占比同比增加了8.23%。

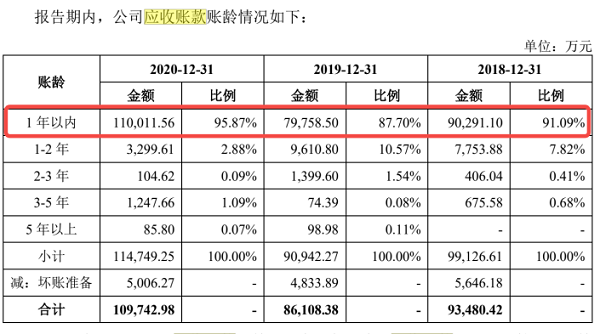

此外,单就应收账款来看,大族数控报告期各期的应收账款分别为9.35亿元、8.61亿元及10.97亿元。账龄在一年以内的应收账款占比在公司各期分别为91.09%、87.70%、95.87%。

(图片来源:企业招股说明书)

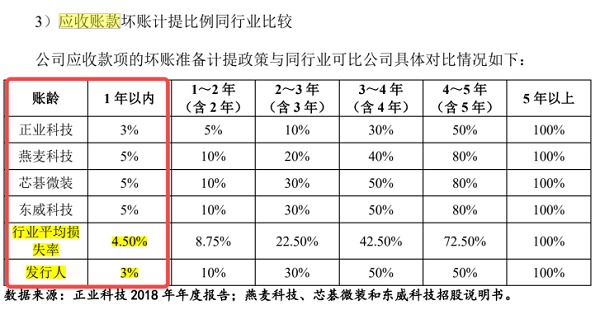

本网记者注意到,大族数控对一年内应收账款的坏账计提比例低于行业均值。例如,公司行业可比公司对一年以内应收账款坏账计提比例的均值是4.5%,而大族数控同等情形下的计提比例仅为3%。

应收账款高企,无疑将降低企业现金流运转效率,进而加剧现金流紧张局面。

招股书显示,2020年大族数控经营性现金流净额为-5097.14亿元,经营性收入无法覆盖经营性支出。相比之下,公司同期净利润为3.04亿元。两者差异较大。

与此同时,大族数控报告期内的负债同样增速迅猛。招股书显示,2020年大族数控负债总额达到11.63亿元,较2019年的5.67亿元增加了105.15%。其中,公司流动负债11.29亿元,较上年的5.42亿元增加了108.3%,占到公司总负债比例的97.08%。

值得注意的是,截至2020年末,大族数控账面现金仅为5.54亿元,远不能覆盖公司包括短期借款、应付票据、应付账款在内的短期债务。

郑重声明:智慧观察发布此信息的目的在于传播更多信息,与本站立场无关。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,决策需谨慎。

- 大族数控IPO:股份质押比例高 坏账计提比例低于行业均值2021-09-09

- “期货一哥”IPO上会在即 “错认”控股股东多年2021-09-09

- 三年三闯IPO 中荣股份急什么2021-09-08

- 腾远钴业关联交易老毛病 净利蹦极毛利率超车龙头反常2021-09-08

- “好妹夫”鼎力相助 带大舅子一起冲刺创业板2021-09-08

- "排队时间"最长银行首发上会 今年银行A股IPO提速明显2021-09-07