摘要:2015年登陆新三板的荣信教育文化产业发展股份有限公司(下称:荣信教育)2019年底开始了IPO之路,并于2020年7月7日递交了招股书,当年10月因IPO申请文件财务数据已过期被一度中止申请,以至更新后再次提交。

根据最新招股书内容,2017年至2020年二季度末,荣信教育营收分别为3.26亿元、3.51亿元、4.02亿元、1.86亿元,净利润分别为3.11亿元、4.09亿元、4.40亿元、1.27亿元,归母净利润分别为3.12亿元、4.14亿元、4.52亿元、1.31亿元,基本每股收益为0.57元、0.69元、0.73元、0.21元。

在貌似光鲜的业绩后面,中宏网发现其财务数据与年报信息严重不合,招股书中所采用的的年度财务数据,多处为首次递交招股书前临时更正后的数据。

报告期年报数据临阵频更正

巨潮资讯网显示,2020年5月7日,荣信教育更正了2017年报,再往前翻阅,该年度报告于2018年4月25日首次公告后,2018年4月27日已经做过一次更正。同样2018年报和2019年报也分别于2020年5月6日和2020年6月24日作了更正。

报告期首此批露时间第一次更正时间第二次更正时间。

(图片来源:中宏网根据巨潮资讯网公告时间整理)

2019年10月11日,荣信教育公告与中原证券股份有限公司正式签订辅导协议。2020年6月19日,中原证券公告《荣信教育首次公开发行股票并在创业板上市辅导工作总结报告》,其中所采用的历年数据均已为最后更正的数据。显然荣信教育最后更正年报数据时间处于接受辅导间这一段。如2017年报数据自第一次更正后也已经过去两年。数据频频更正的背后,是否为迎合上市审核不得而知。

新三板业绩或存虚假不实

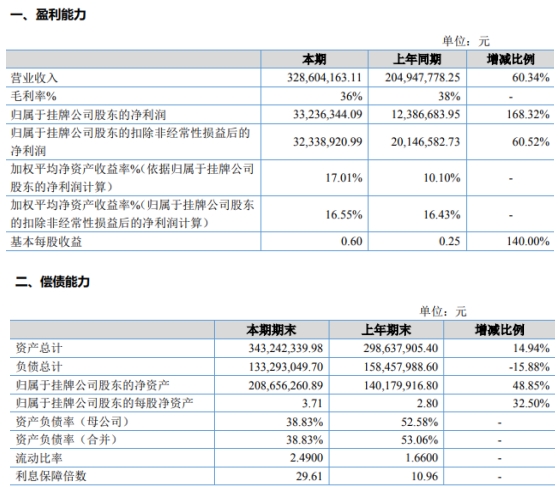

据招股书信息,2017年度荣信教育的资产总额分别为3.37亿元,负债总额分别为1.33亿元,营收为3.26亿,净利润和归母净利润分别为3.11亿、3.12亿,基本每股收益为0.57元。

而根据全国中小企业股份转让系统中公司2017年报(2018.04.25版)显示,2017年度其资产总额为3.43亿元、营收为3.29亿元、净利润和归母净利润分别为3.31亿元、3.32亿元,基本每股收益为0.60元。主要财务数据与招股书财务数据明显不一,有些项目数据相差近两千万元。

(图片来源:2017年报2008.04.25版)

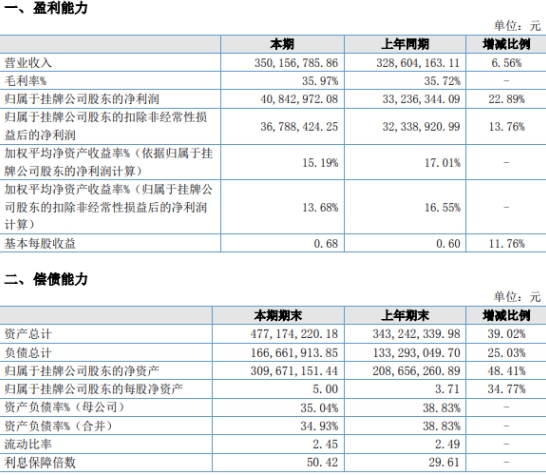

同样的问题也体现在2018年数据上,招股书显示该年度资产总额为4.62亿元、负债总额为1.57亿元、营收为3.26亿元、归母净利润为4.14亿元,基本每股收益为0.69元。

而2018年报显示,该年度资产总额为4.77亿元、负债总额为1.67亿元、营收为3.50亿元、归母净利润为4.08亿元,基本每股收益为0.68亿元。

(图片来源:2018年报2019.04.25版)

此外,数据不一之处还体现在具体分类项目方面,如招股书披露2017年营业成本为2.79亿元,资产减值损失为-1185.38万元,应收票据和账款为5938.13万元,预付账款为1440.85万元、预收账款为5938.13万元。年报中则显示营业成本为2.11亿元,资产减值损失为404.34万元,应收票据和账款为6564.32万元,预付账款为1504.05万元、预收账款为508.54元。

如此而言,貌似荣新教育存在招股书或新三板年报数据不实、虚假披露情况。

经销商、欠款方客户两个版本

招股书中披露了报告期各期荣信教育前五大主要客户及前五大欠款客户情况。而经过和年报(均指首次公告的年报)对比,各报告期内不仅存在名称不一,还存在金额和占比不同现象。

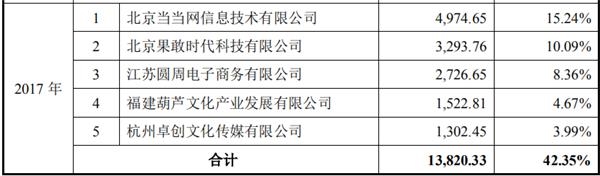

招股书披露,2017年度荣新教育的前五大客户分别为“北京当当网信息技术有限公司”、“北京果敢时代科技有限公司”、“江苏圆周电子商务有限公司”、“福建葫芦文化产业发展有限公司”和“杭州卓创文化传媒有限公司(曾用名:诸暨卓创文具用品有限公司)”,年度销售额分别为4974.65万元、3293.76万元、2726.65万元、1522.81万元、1302.45万元,年度销售占比分别为15.24%、10.09%、8.36%、4.67%、3.99%。

(图片来源:企业招股书)

2017年报中,上述前五名客户销售额则分别为4742.23万元、3462.93万元、2662.75万元、1558.77万元、1290.98万元,销售占比分别为14.43%、10.54%、8.10%、4.74%、3.93%。

(图片来源:2017年报2008.04.25版)

同样,2018年度和2019年度前五大客户的销售额及销售占比也完全不一,所不同的是招股书中2018年第五大客户为“徐州东润图书有限公司”,年度销售额为1153.62万元;而年报中第五大客户则为“必胜(上海)食品有限公司”,年度销售额为1280.57万元。招股书中2019年第四、五大客户为“北京果敢时代科技有限公司”和“北京中信书店有限责任公司”,而年报中第四、五大客户则为“必胜(上海)食品有限公司”和“北京果敢时代科技有限公司”。

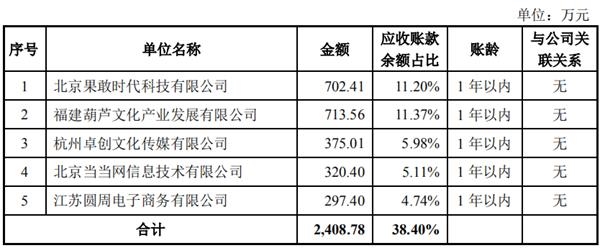

而前五大欠款方信息更显得离奇。招股书中2017年末荣信教育的前五大客户分别为“北京果敢时代科技有限公司”、“福建葫芦文化产业发展有限公司”、“杭州卓创文化传媒有限公司”、“北京当当网信息技术有限公司”、“江苏圆周电子商务有限公司”,欠款金额分别为702.41万元、713.56万元、375.01万元、320.40万元、297.40万元。

(图片来源:企业招股书)

提过和2017年报对比,不仅欠款方第三、四、五位客户不同,且仅第一大欠款方欠款额相差292万元,五大欠款方合计欠款额也相差约308万元。按照欠款占比计算,年度欠款总额两者相差约635万元。

(图片来源:2017年报2018.04.25版)

2018年度欠款前五名存在同样类似的情况,仅五大欠款方合计欠款额就相差1185.95万元。

此外,在报告期各期末,荣信教育的应收账款余额分别为6273.15万元、7256.28万元、9372.73万元和14160.12万元,对应的所占营收比分别为19.22%、20.68%、23.29%、37.99%。而对应的经营性现金流不但没有增加,反而在直线下降。报告期各期末,期经营活动现金流净额分别为5571.09万、3582.01万、-1100.08万、-4579.09万。在现金流状况不佳情况下,荣信教育2017年至2020年4次派发现金股利金额累计超过3354.32万元。

而荣信教育此次IPO拟募资3.10亿元,除“少儿图书开发及版权储备项目”拟占用6000万外,剩余的2.50亿元均拟用于补充流动资金,占比高达80%。

一边在分红一边却拟募资补流,以至于有投资者认为其IPO目的不纯。

荣新教育频频修改财报的背后原因是什么,中宏网将继续关注。

郑重声明:智慧观察发布此信息的目的在于传播更多信息,与本站立场无关。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

- 荣信教育IPO:临上市年报频修改、新三板业绩或不实2021-01-20

- 倍轻松拟科创板上市 深耕便携按摩器20年的它做了哪些准备?2021-01-19

- 谁是孙莉 欧圣电气IPO前引入神秘自然人2021-01-19

- 贝泰妮创业板上市提速!美丽赛道狂奔 与国际大品牌直接过招2021-01-19

- 优学天下IPO:利润靠退税 教育平板竞争力弱2021-01-18

- 雷尔韦IPO疑惑:大客户兼职大供应商 劳务派遣人数超过6成2021-01-18