摘要:1月21日,中国证监会第十八届发行审核委员会将召开2021年第11次发审会议,将审议东鹏饮料(集团)股份有限公司(以下简称“东鹏饮料”)等企业的首发申请。东鹏饮料成立于2003年10月13日,公司主营业务为饮料的研发、生产和销售,旗下产品涵盖能量饮料、非能量饮料以及包装饮用水三大类型,主要产品包括东鹏特饮、由柑柠檬茶、陈皮特饮、包装饮用水等。

《经济导报》财经研究员发现,从目前披露的信息来看,东鹏饮料在如何消化募投项目新增产能、员工与大客户的关系等方面,仍存在不少疑点,有待公司进一步解释说明。

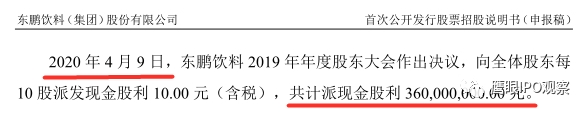

IPO前突击分红3.6亿元

财务数据显示,2017年至2020年1-6月,东鹏饮料营业收入分别为28.44亿元、30.38亿元、42.09亿元、24.69亿元,归母净利润分别为2.96亿元、2.16亿元、5.71亿元、4.41亿元。

拟招股书显示,东鹏饮料能量饮料的销售收入分别为27.35亿元、28.85亿元、40.03亿元、22.73亿元,占总销售收入的比例分别为96.28%、95.51%、95.5%、92.43%,产品结构较为单一。

报告期内,东鹏饮料现金分红4次,共计5.88亿元,其中最近的一次是在2020年4月9日,分红高达3.6亿元。而就在此次分红之后不久,公司于4月24日预披露了招股说明书。

(来源:招股说明书)

(来源:证监会官网)

产能利用率不充分仍募投扩产

拟招股书披露,东鹏饮料计划发行新股4001万股,拟募集资金14.93亿元,将用于生产基地建设、营销网络升级及品牌推广、信息化升级建设、研发中心建设、总部大楼建设等项目。

东鹏饮料IPO募投项目中,生产基地建设项目包括华南生产基地建设项目和重庆西彭生产基地建设项目,其中华南项目达产后预计形成年产48.12万吨饮料的生产能力,重庆项目达产后预计形成年产39.5万吨的生产能力,合计新增约87万吨产能。

2017年至2019年,东鹏饮料的产能分别为74.04万吨、104.53万吨、153.08万吨;产能利用率分别为75.1%、62.03%、66.38%%,目前的总产能是153.08万吨。按招股说明书显示,东鹏饮料拟新增87万吨产能是在现有产能基础上增加了50%以上。在公司产能利用率并不充分的背景下,公司却计划募集资金扩大产能,产能如何消化是一个大问题。

公司员工控股大客户?

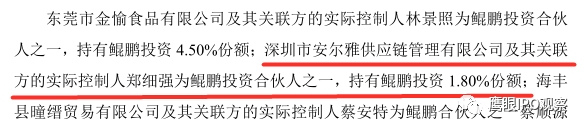

资料显示,东鹏饮料创始人为林木勤,其持有公司56.85%的股份,为实际控制人;此外天津君正投资管理合伙企业(有限合伙)持有10%的股份;深圳市鲲鹏投资发展合伙企业(有限合伙)持有7.36%的股份。

东鹏饮料披露,报告期内,关联企业深圳市安尔雅供应链管理有限公司及其关联方一直是公司的大客户,其中安尔雅供应链的实控人郑细强为鲲鹏投资合伙人之一。

(来源:招股说明书)

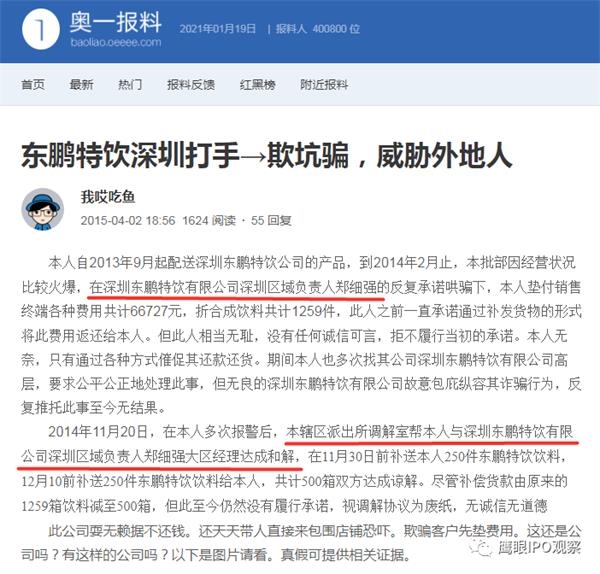

《经济导报》财经研究员了解到,此前曾有东鹏饮料在深圳当地的代理客户因销售纠纷引发网络投诉,并称该纠纷由当地公安进行协调过。而据该投诉帖文描述,郑细强系东鹏饮料深圳区域负责人。

(来源:网络)

对于郑细强的身份,东鹏饮料在招股说明书中的披露是否准确?作为东鹏饮料员工的郑细强,一边负责公司的销售、一边控股大客户,其控股的企业是否是代林木勤持股?与公司的交易是否真实,亦或是存在虚增或转移利润的情况?

董秘入职存疑点

更值得注意的是,据招股说明书披露,东鹏饮料董事会秘书、财务总监为刘丽华女士,其入职公司前担任招商证券投行部董事,任期为2015年1月至2018年10月。

而“巧合”的是,东鹏饮料IPO的保荐机构为华泰联合证券,而财务顾问为招商证券。不知公司与招商证券财务顾问协议签署日期是刘丽华女士入职之前还是入职之后?

郑重声明:智慧观察发布此信息的目的在于传播更多信息,与本站立场无关。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

- 东鹏饮料申报IPO前突击分红 公司员工被疑控股大客户2021-01-21

- 中骏集团:物业业务管理面积超2000万平 可能分拆上市2021-01-21

- 新瀚新材IPO:董事长行贿未披露 “潇洒”分红后募资补流翻倍增至1亿元2021-01-21

- 质龙头回归A股 中集车辆创业板上市具有里程碑意义2021-01-20

- 嘉曼服饰再闯IPO:存货高企、代理品牌占半壁江山2021-01-20

- 荣信教育IPO:临上市年报频修改、新三板业绩或不实2021-01-20