摘要:包商银行倒闭,重庆万州滨江中银富登村镇银行解散,锦州银行亏损11亿,濒临破产边缘;山东寿光农商银行亏损4.8亿,一大批村镇银行也出现亏损......,时下,中小银行举步维艰。政府大量输血显然已行不通,多数只能靠自救;而上市直接融资,充盈资本不失为良策;但上市也并不非易事。

1月7日,浙江绍兴瑞丰农村商业银行(下称瑞丰银行)IPO上会取得开门红,成为2021年首家过会过会银行。不过,在此之前,瑞丰银行却经历了坎坷,早在2016年11月,瑞丰银行就开始申报上市并首次披露了招股书,但在2018年7月的首次闯关中折戟,被取消审核,再经过了2年半的等待才获得通过。

低于净资产增发涉嫌侵吞国资,前十大股东中三家有失信记录

资料显示,瑞丰银行前身为浙江省绍兴县信用合作社联合社,成立于1987年5月。2004年3月,绍兴县启动农村信用社试点改革,筹建浙江绍兴县农村合作银行,采用的股份合作制,由企业法人、自然人、内部职工等2,578名股东组成,2010年11月,又对该行清产核资设立股份制改造,组件成了浙江绍兴瑞丰农村商业银行股份有限公司。

据招股书显示,瑞丰银行设立后共进行了7次增发。2006年6月,该行实行了第一次增资扩股,向股东募集不超过3.5亿股新股本。经浙江同方会计师事务所出具的截止2005年12月31日的资产、负债、 所有者权益进行了清产核资并出具了《浙江绍兴县农村合作银行清产核资报告书》(浙同方会审[2006]第284号)显示,剔除县政府注入的土地后每股净资产1.44元,但当时参与认购的价格为募股价格仅为1.15元/股,不足净资产的8折。

对于低于净资产增发,在公司上市反馈意见中,监管层要求公司说明是否存在国有资产流失或股东侵占国有资产的情形,是否存在纠纷或潜在纠纷?招股书仅解释称,由于当时银行运营前景不明且认购方均为原有股东。那么,哪些股东能以低于净资产的低价获得认购呢?招股书亦未披露。

同时,在公司IPO前夕,具有国资背景的柯桥交投与柯桥交建的却将其所持大部分股权转让。2016年8月,柯桥交投将其持有的瑞丰农商行股份共计3,622万余股转让给了安途汽车,同期柯桥交建的关联单位柯桥交通将2,671.5万余股转让给了索密克汽车。资料显示,索密克汽车实际控制人沈幼生亦为公司董事,同时沈幼生系安途汽车实际控制人沈振国之父。

通过上述转让,安途汽车在瑞丰农商行中的持股比例达到了4.5%,而索密克汽车持有瑞丰农商行的比例也增至2.2%,由此,由沈氏父子实际持有瑞丰农商行的比例也一举突破5%的监管红线。

需注意的是,柯桥交投与柯桥交建在瑞丰农商行中的持股成本摊薄为5.47元/股,而其转让的价格为5.72元/股,仅获得4.57%的收益,相当于同期银行的定期存款利率。这对于即将IPO获得的高溢价收益,可谓是笔“亏本”买卖。

那么,沈氏父子为何能在瑞丰银行上市前夕低价从国资背景的法人股东获得股份呢?不过,直到2019年1月,沈氏父子持有瑞丰银行股份才获得银监会的批准,这或许也是上次IPO被取消的原因。

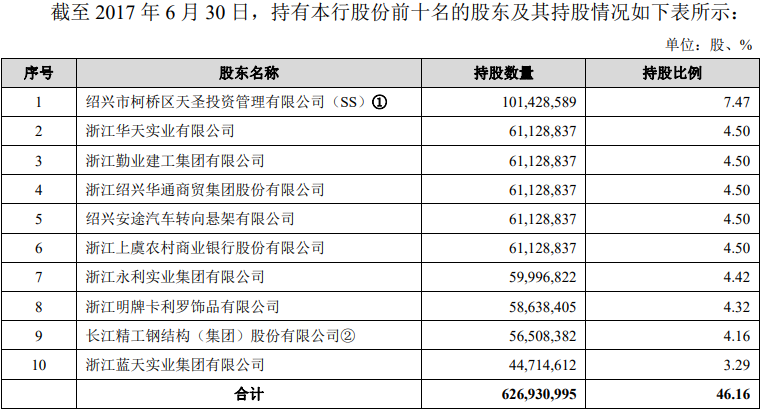

根据瑞丰银行出具的最新的2018年1月版的招股书显示,柯桥天圣投资、华天实业等10家企业为公司的前十大股东。但这前十大股东中,有三家被法院列入失信行列。

天眼查显示,公司第三股东浙江勤业建工集团有限公司自2016年起因违建、高处坠落等10次违规被行政处罚,涉及的诉讼纠纷达300多起,先后被各地法院纳入被执行人达72次,当前被执行总额达0.52亿元,2015年7月和2019年3月还分别被赣县人民法院、泰兴市人民法院列入失信被执行人(即“老赖”)。

而报告期内,该企业还是瑞丰银行的前五借款人之一,瑞丰银行共向其“输血”2.71亿元。

同样,第七股东浙江永利实业集团有限公司存在较大的经营风险,该企业持有的股份74次被质押,涉及的诉讼纠纷30余起,8次被法院列入被执行人,2016年5月,被宁波市江东区人民法院纳入失信行列。

第9股东长江精工钢结构(集团)股份有限公司也存在上述问题。该公司股权被质押100次,涉及的法律诉讼71起,2016年6月,因伪造证据妨碍、抗拒执行被六安市金安区人民法院纳入失信行列。

资料图来源招股书

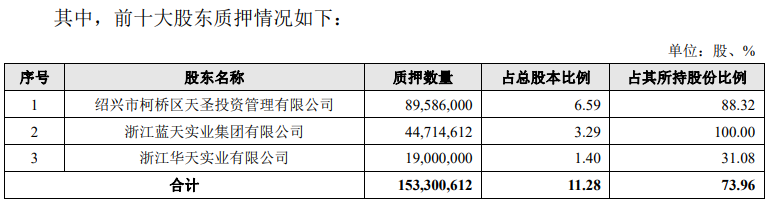

此外,瑞丰银行的股权也不稳定。截至2017年6月30日,该行股东所持该行股权质押在他人处共计22户,涉及股份数 236,865,758股,占比17.44%。而上述股权质押中,主要来自于前十大股东中。

资料图来源招股书

除质押外,该行股东所持该行股权被司法机关冻结共计20户,涉及股份数 9,395,750股。

不良率高于同行资本充足率呈现下滑,卷入两起受贿案

招股书显示,瑞丰银行主要依赖绍兴地区。截至2017年6月30日,该行96.56%以上的客户贷款集中于绍兴市。报告期内,绍兴市地区生产总值增长率分别为7.5%、7.1%、5.5%,经济增速下降较为明显,这为公司的业绩带来一定的压力。

公开资料显示,截至2020年6月末,瑞丰银行总资产余额1,196.2亿元,较2016年的1,095.01亿元,三年半仅增加101.19亿元,增幅9.24%,在同行中,排名靠后。同时,报告期内,瑞丰银行的盈利指标对于同行。公司的加权净资产收益率分别为12.03%、10.59%和10.57%,呈现下降趋势,同期行业的均值分别为14.26%、11.38%和10.50%。

财经参考注意到,瑞丰银行的公司贷款占比低于同行。报告期内,该行的的公司贷款占比分别为64.79%、59.42%和51.87%,逐年下滑;同期行业的均值分别为74.59%、69.85%和66.92%,均高于10个百分点。

同时,公司贷款客户中主要为风险较大的中小企业。截至2017年6月30日,该行中小微企业贷款客户数量3,501户,占全行公司类贷款客户的99.77%,该行中小微企业贷款余额为217.01亿元,占全行公司贷款总额的97.45%。相对于大型企业而言,中小微企业的规模较小、抗风险能力较低、财务信息的透明度较低,甚至没有完整的财务报表。

截至2017年6月30日、2016年12月31日、2015年12月31日、2014年 12月31日,该行逾期贷款余额分别为7.41亿元、7.61亿元、7.40亿元、5.49 亿元,报告期末较期初增加了1.92亿元,增幅达34.97%。

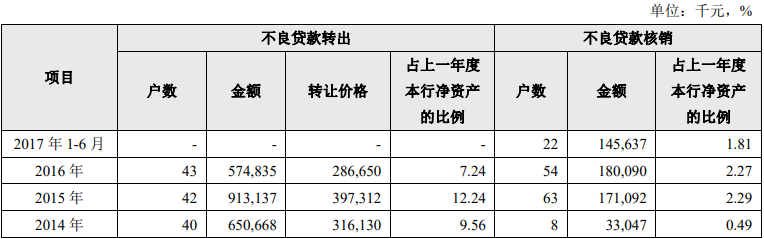

2014-2017年6月,公司的不良贷款总额分别为7.41亿元、7.04亿元、7.65亿元和7.52亿元,不良贷款率分别为1.84%、1.72%、1.81%和1.73%,2014-2016年,该行的不良率均高于同行均值。而这还是基于公司近年来对不良贷款的转出和核销。报告期内,该行共转出不良贷款达21.37亿元,共核销不良贷款5.26亿元。

资料图来源招股书

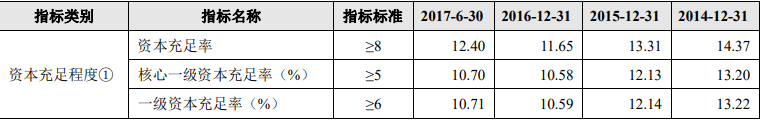

另外,瑞丰银行资本充足率的呈现下滑态势,无论是核心以及资本充足还是一级资本充足率,报告期末较期初均下降明显。

资料图来源招股书

内控方面,瑞丰银行也是多次违规受罚。2020年12月21日,瑞丰农商行

义乌支行被银保监会出具了一起金银保监罚决字【2020】25号的处罚决定,该行因贷款管理严重不审慎被罚50万元。

除上述被罚外,公司员工还利用职务之便受贿。

2015年11月,浙江省义乌市人民法院作出了案号为(2015)金义刑初字第2199号的《李梁犯受贿罪一审刑事判决书》。

据显示,从1997年4月开始,被告人李梁在华夏银行股份有限公司杭州分行工作;2009年3月起担任华夏银行杭州分行金华地区客户部副总经理;2010年9月起担任华夏银行义乌支行副行长,分管公司类客户信贷等业务。从2011年12月开始,被告人李梁在浙江绍兴瑞丰农村商业银行股份有限公司义乌支行担任副行长,分管中小企业和个人客户的贷款营销等业务。

李梁在华夏银行杭州分行工作及在华夏银行义乌支行、瑞丰银行义乌支行担任副行长期间,利用职务上的便利,非法收受和索取他人财物,包括现金人民币111万元、价值人民币7.4万元的购物卡,价值人民币0.8万元的中石化加油卡;并与其情人洪某(另案处理)合谋,利用被告人李梁国家工作人员的身份及职务上的便利,共同非法索取他人现金人民币40万元,为他人谋取利益。综上,被告人李梁共计受贿人民币159.2万元。

资料图来源招股书

2017年6月,中国裁判文书网公布了案号为(2017)浙06刑终111号的《茹海森、胡震林违法发放贷款、非国家工作人员受贿、骗取贷款、票据承兑、金融票证、对非国家工作人员行贿二审刑事判决书》。

据显示,2011年下半年至2014年11月,胡震林担任浙江绍兴瑞丰农村商业银行股份有限公司越州支行担任小贷金融部客户经理,负责个人贷款的调查、发放、贷后管理等工作。

2014年1月至11月,茹海森、董华良、吴剑等人采用虚构资金用途、提供虚假贷款资料等方式向瑞丰银行越州支行申请个人商业贷款,胡震林在调查上述贷款申请时,违反国家规定,累计违法发放贷款合计人民币8090000元。期间,吴剑为感谢被告人胡震林在违法发放贷款过程中的帮助,先后给予胡好处费人民币250000元,被告人胡震林均予以收受。

资料图来源招股书

郑重声明:智慧观察发布此信息的目的在于传播更多信息,与本站立场无关。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,决策需谨慎。

- 瑞丰银行17%股权被质押前十大股东中“仨老赖”,内控不审慎有受贿2021-01-30

- 纽泰格IPO隐忧:前五大客户营收占比近九成 毛利率逐年下降2021-01-29

- 有研粉末科创板上市获注册 重庆机电股份占股6%两年前搭车2021-01-29

- 研发建立核心技术 水基工业领先企业 富淼科技登陆科创板2021-01-29

- 收入停滞不前募投项目产出难料 赢康股份再闯IPO胜算几何2021-01-28

- 威高骨科IPO:被指行贿11位骨科医生 发行人和保荐人对发审委说谎2021-01-28