摘要:在闯关主板接连铩羽之后,再度启动上市的国科恒泰为确保成功上市,将目的地“降维”至创业板,但国科恒泰是否符合正在实行注册制改革下的创业板的板性定位,则是国科恒泰首当其冲需要面对的质疑。此外,在国科恒泰一家重要的客户兼供应商身上,关联魅影又再度上演。

在经历首次上会暂缓表决,二次过审遭遇发审委决然否决后,经过三年的蛰伏,国科恒泰(北京)医疗科技股份有限公司(下称“国科恒泰”)的IPO之路终于又迎来了第三度闯关的契机。

2021年7月23日,在深交所创业板上市委即将召开的2021年第42次上市委会议上,国科恒泰的IPO申请即将上会受审——抑或是有了前车之鉴,与首次IPO不同,国科恒泰已将自己的挂牌之地已从此前的A股主板瞄向了审核要求较低的创业板。

与三年前相比,国科恒泰虽然已经从主板屈尊创业板,但融资“胃口”不减反增。

据国科恒泰最新创业板上市申报材料显示,其此次计划发行不超过7060万股拟募集6.15亿元投向“第三方医疗器械物流建设”和“信息化系统升级建设”等两大项目和补充流动资金,其中用以建设前两大项目的资金仅2.15亿左右,而另外4亿资金则被用来补充流动资金。而三年前,国科恒泰的IPO计划则是计划发行不超过5000万股用以募集5.08亿元,投向的项目分别为“医疗器械精拣中心建设”和“信息系统升级及大数据平台建设”及补充流动资金,其中用以补流的资金则约为2.5亿占计划融资额的一半。

在国科恒泰首次IPO审核之时,证监会发审委员曾对其提出五大问询,而对于国科恒泰的最终上市失利,外界则大多数将其根本缘由归位在“两票制”政策之下,出现了“公司的经营模式、产品或服务的品种结构已经或者将发生重大变化,并对公司的持续盈利能力构成重大不利影响”的情形。

“两票制”是指药品、医疗器械从生产厂商销售至一级经销商开一次发票,经销商销售至医院再开一次发票,以“两票”替代目前常见的多票流通,减少流通环节。目前,陕西、山西、安徽等部分省市率先开始推行高值医用耗材“两票制”。

而国科恒泰的销售模式包括通过经销商对医院销售(即经销模式)和直接对医院销售(即直销模式),在其首次IPO的报告期内,经销模式为其主要的销售模式,经销模式收入占比平均为98.10%,直销模式收入占比平均为1.90%。如果一旦实行“两票制”,国科恒泰与其采购主体的认定,则将对国科恒泰的业绩产生非常重大的影响。

据叩叩财讯获悉,除了“两票制”的影响在当年国科恒泰未能充分论证外,其首次IPO遭否决的原因还源于其在报告期内存货跌价准备计提的充分性也未获得监管层认可,同时也未充分说明在相应报告期内,销售平均单价显著下降的理由。

三年后,随着“两票制”政策的深入实施,似乎已经找到解决之道的国科恒泰再度冲击上市,再加上在最新报告期内接连破亿的扣非净利业绩,此次改换赛道至创业板挂牌上市,国科恒泰更显得成竹在胸。

不过,纵然三年前遭受监管层质疑的五大疑点如今皆有所改善,但看似今非昔比的国科恒泰依然需要面对新的问题。

在闯关主板接连铩羽之后,再度启动上市的国科恒泰为确保成功上市,将目的地“降维”至创业板,但国科恒泰是否符合正在实行注册制改革下的创业板的板性定位,则是国科恒泰首当其冲需要面对的质疑。

此外,在国科恒泰一家重要的客户兼供应商身上,关联魅影又再度上演。

1)“包装”出来的创新模式深度融合?

“本公司主要从事高值医用耗材的分销,并在分销过程当中提供仓储物流配送管理、渠道管理以及信息管理等专业服务。”在2018年5月,首次申请IPO的国科恒泰在其招股书中如此描述其主营业务。

而在国科恒泰最新一次再度冲击上市之时,其招股书中关于主营业务的描述则被其用一些“创新”性语言包装成了让人“不明觉厉”的存在:“国科恒泰致力成为中国领先的医疗器械领域的供应链综合服务商。目前主要从事医疗器械的分销和直销业务,并在业务开展过程中提供仓储物流配送、流通渠道管理、流通过程信息管理以及医院 SPD 运营管理等专业服务。”

实际上,作为一家并不生产医用耗材,仅依靠销售返利创收的企业,国科恒泰自申报创业板之初就一直受到市场的广泛关注,其是否符合创业板的定位也一直贯穿国科恒泰的整个问询过程之中。

根据《创业板首次公开发行股票注册管理办法(试行)》(以下简称“《注册 管理办法》”)第三条:“发行人申请首次公开发行股票并在创业板上市,应当符合创业板定位。创业板深入贯彻创新驱动发展战略,适应发展更多依靠创新、创造、创意的大趋势,主要服务成长型创新创业企业,支持传统产业与新技术、新产业(51.600, -1.15, -2.18%)、新业态、新模式深度融合。”这边是拟申请创业板上市的企业所需要满足的“三创四新”。

为解释自己符合“三创”要求,国科恒泰分两个部分解释自己业务模式的创新性。

“首先是‘一站式分销平台‘”,国科恒泰称自己作为生产厂商在授权区域内唯一的分销平台,有效整合了生产厂商原有的经销体系,通过一站式分销业务实现对多级经销商替代,原有拥有医院销售资源的多级经销商转为二级经销商,根据授权直接对医院进行销售。

“国科恒泰所谓的‘一站式分销平台’不就是医药体系内目前要求的‘两票制’政策吗?”一位长期跟踪医药行业研究的券商研究员告诉叩叩财讯,“国家推出‘两票制’政策,就是为了压缩医药用品多级经销商程序,在终端医院与生产厂商之间最多存在一道经销程序。”

“其次是‘院端服务平台’”,国科恒泰表示,医疗机构传统的采购模式,主要是向多个经销商采购高值医用耗材,由于耗材需求复杂且种类繁多,医疗机构往往需要面对几十家甚至上百家供应商,环节复杂,管理成本较高,而国科恒泰已经形成了遍及全国主要城市的院端服务网络,能满足医院终端一站式采购需求。

前者就是表示自己能满足“两票制”的要求,后者也意在说明自己代理的产品种类较多,这两点似乎并未显示出其具有行业的创新性。

国科恒泰认为在“一站式分销平台+院端服务平台”商业模式下,传统多级经销商模式流通层级被压缩,流通路径及中间价格透明可追溯,结合完善的仓储物流网络体系、专业的信息技术系统,公司实现对“货物流、资金流、信息流”的规模化整合,为产业上下游提供全程可追溯、全方位信息化服务。于是便认定自己“业务模式具有创新性,属于通过新模式与传统行业的深度融合”。

此外,国科恒泰更玄之又玄地称公司基于大数据、人工智能、云计算及物联网等新科技成果打造的“医疗器械供应链数字化生态平台”,属于利用现代服务技术驱动经济形态高级化,以新一代信息和网络技术为支撑,积极发展现代物流产业,符合创新性、传统产业与新技术深度融合等相关要求的相关要求。

然而,在一串串“大数据”、“人工智能”、“物联网”等看似“三创四新”的词语包装的背后,一组组财务数据却让人不得不质疑其所谓的“新技术”含金量。

据国科恒泰招股书披露,在2018年至2020年的报告期内,其研发费用仅分别为139.81万、304.8万和813.09万元,分别仅占当期营收比例为0.04%、0.06%和0.12%。

2017年至2020年6月,公司实现营业收入分别为23.16亿元、36.37亿元、52.79亿元以及28.22亿元,归母净利润则分别为7437.91万元、9348.61万元、1.49亿元以及3679.65万元,而同一时期,国科恒泰上下游返利差额分别为5681.89万元、6631.25万元、9455.26万元、5177.27万元,占当期净利润的53.92%、50.91%、45.06%、99.99%。

也就是说,国科恒泰基本就是一个不折不扣贸易商,其贸易模式主要依靠销售中复杂的返利政策来赚取利润。

2)报告期内“新客户”陷关联迷踪

早在2018年11月,国科恒泰IPO在首次上会遭遇暂缓表决的三个月后再次过堂发审委之时,发审委员便曾现场质疑其在斯时报告期内“经销商数量增长较快”,要求其说明在“经销商的选取标准,报告期内经销商的增减变化是否合理”,并质疑其“主要经销商、主要的终端客户与发行人是否存在关联关系以及利益安排;经销商和发行人是否存在实质和潜在关联关系”。

在国科恒泰的招股书中,其同样否认了与主要供应商及客户存在任何关联关系。

然而一些蛛丝马迹的出现,却让人不得不质疑其所言非实。

在其首次申请IPO与最新一轮IPO的报告期交叉期的2018年,一家名为贝林斯曼(福州)医疗科技有限公司(下称“贝林斯曼”)的公司突然以“新客户”的身份首次现身其重要客户名单中,同时,贝林斯曼亦出现在当年的供应商名单中。

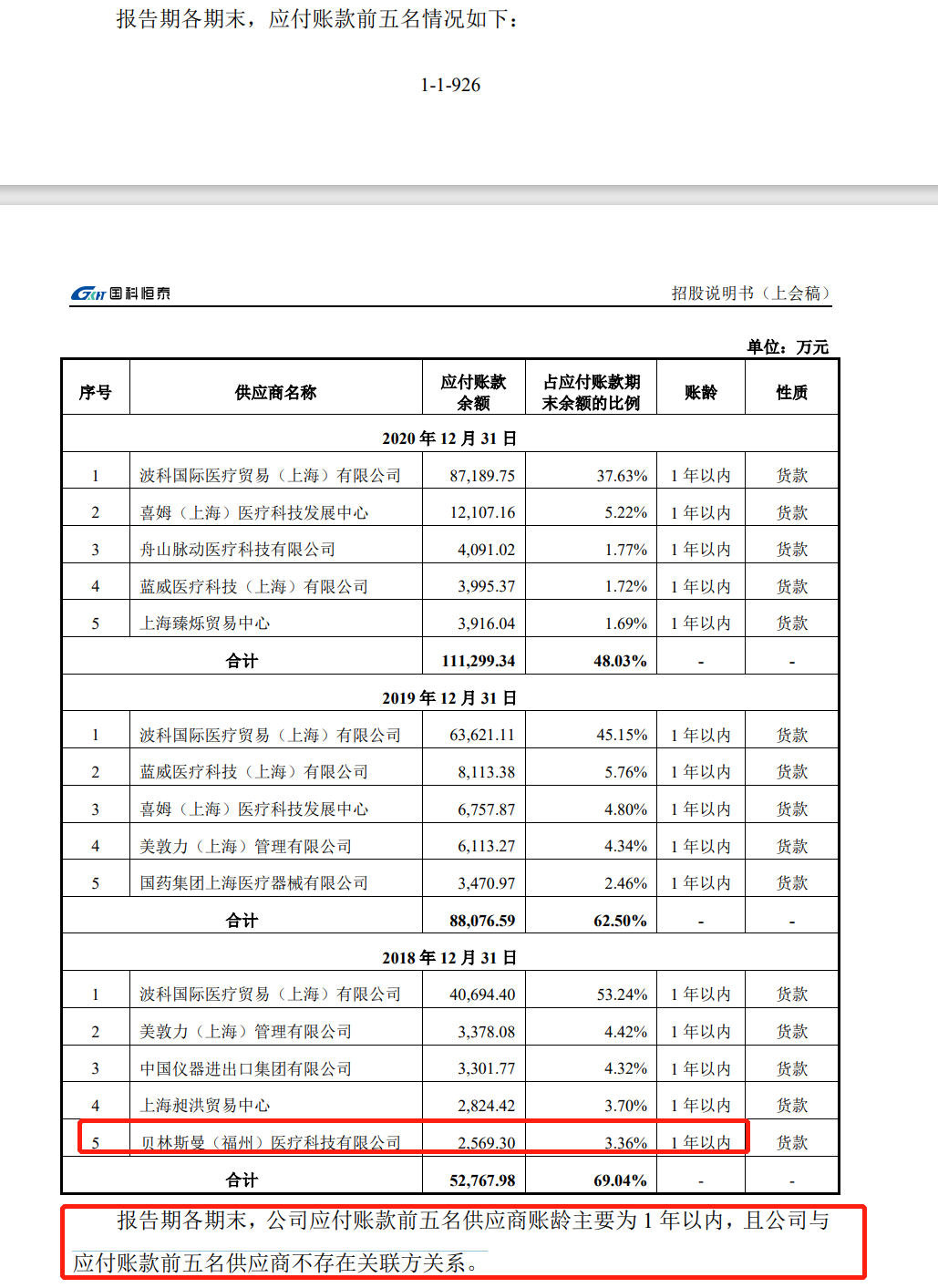

据国科恒泰最新招股书披露,贝林斯曼于2018年起与国科恒泰建立业务联系,当年,作为当年重要的新增客户,其向贝林斯曼的收入共约1743.95万元,主要向贝林斯曼销售血管介入治疗类材料。作为供应商,其向贝林斯曼采购的具体金额国科恒泰未详细披露,仅是在2018年末应付账款前五名供应商名单中,贝林斯曼以2569.3万元位列应付账款余额第五大供应商之位。

在国科恒泰的招股书中,国科恒泰一再强调其与包括贝林斯曼在内的应付账款前五名供应商不存在关联方关系。

但是,事实可能并非如此,据叩叩财讯调查,至少国科恒泰与贝林斯曼之间,便有让其“瓜田李下”难以避嫌的牵扯。

工商资料显示,贝林斯曼成立于2004年11月,在进行股权穿透后,由自然人李伟实际控制,其留在工商登记处的联系电话为0591-87118999,联系邮箱为245056695@qq.com。

而巧合的是,上述联系电话和联系邮箱,同样在工商资料中亦被登记为另一家同样注册地为福建的企业——国科恒泰(福州)医疗科技有限公司(下称国科福州)。

工商资料显示,国科福州成立于2018年8月24日,其在成立当年的年报中,所使用的联系电话和邮箱便与贝林斯曼的联系方式一模一样。

无巧不成书的还有,国科福州便是国科恒泰旗下控股的子公司,国科恒泰持有国科福州60%的股份,另外40%则由福州合医汇投资有限公司持有。

与当年的新增客户兼供应商巧合般地拥有同样的联系电话与邮箱,国科恒泰与贝林斯曼之间的真实关系不得不让人生疑,二者之间是否形成关联交易,甚至利益输送,则恐怕需要监管层对国科恒泰的进一步问询与调查。

这不是国科恒泰在其此次IPO申报中唯一一次涉嫌隐瞒关联关系。

在深交所对其下发的审核中心意见中便直言国科恒泰在历次审核问询中存在未予披露的关联交易,并要求其解释未披露相关关联交易的原因。

公开资料显示,泰康人寿作为国科恒泰的第三大股东,在其此次IPO前共持有国科恒泰15.17%的股份。

据《企业会计准则解释第13号》明确规定,“企业与其所属企业集团的其他成员单位(包括母公司和子公司)的合营企业或联营企业”;“企业的合营企业与企业的其他合营企业或联营企业”均构成关联方。

作为持有国科恒泰超过5%以上股份的法人,泰康人寿及泰康股份控制的企业及合营企业明确构成了国科恒泰的关联方,不过在最初几轮的申报材料中,国科恒泰却一直未将泰康人寿及泰康股份控制的企业及合营企业认定为公司的关联方,也未将其与泰康人寿及泰康股份控制的企业的交易认定为关联交易。

“与泰康人寿及其控制企业的关联交易披露问题,大部分责任可能在中介投行机构身上,其认定关联交易的标准存在问题,业务能力存在不足的情况,但新增客户贝林斯曼存在的疑点,的确就需要国科恒泰给出进一步的解释了。”来自于北京一家大型券商的保荐代表人告诉叩叩财讯。

郑重声明:智慧观察发布此信息的目的在于传播更多信息,与本站立场无关。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,决策需谨慎。

- 国科恒泰IPO三闯发审会:神秘“新客户”关联魅影乍现 换"赛道"上市创业板性定位遭疑2021-07-23

- 世纪开元完成IPO辅导备案 拟冲刺“互联网定制第一股”2021-07-23

- 兆讯传媒IPO:同一评估法四年相差12亿、溢价并购谁是最终受益者2021-07-23

- 仕净科技登陆创业板 瞄准光伏行业等新增量市场2021-07-22

- 创业板定位存疑 嘉曼服饰回复深交所考问2021-07-22

- 头顶巨额商誉、净利连亏 赛赫智能二闯科创板2021-07-22