摘要:伴随医学发展和医疗常识普及,昔日产后女性身体一些变化现在被意识到是女性疾病,这其中包括产后女性常见的盆底功能障碍PFD。PFD表现为尿失禁、盆腔脏器脱垂等症状,治疗方式分为手术和非手术治疗,底表面肌电分析系统、生物刺激反馈仪、盆底康复器为盆底功能障碍非手术诊疗重要器械。近期,以盆底诊疗和产后康复器械为核心业务的麦澜德(A21215.SH)递交了招股说明书,有望成为A股产后康复领域 “她健康”第一股。

麦澜德核心创始团队均来自A股另一家上市公司伟思医疗(688580.SH),2020年伟思医疗上市招股时曾披露与麦澜德创始团队之间知识产权纠纷,此前两者之间已进行长达数年专利权诉讼。

除此之外,通过麦澜德招股书还可发现一些争议操作。一是麦澜德上市前急速分红,公司2019年度公司净利润1.01亿元,经营现金流量净额1.04亿元,大比例现金分红7500万,意味着启动上市辅导时基本将上一年经营成果分干散尽;2020年度,公司现金分红4274万,占比也接近40%。在连续两年大额现金分红后,2020年末麦澜德未分配利润仅剩0.59亿元,2019年末这一数据为0.89亿元。

二是麦澜德还存急速入股的情况。2020年7月,麦澜德两个员工持股平台蔚澜佳和品澜尚以现金方式认购公司股权,增资后蔚澜佳持有公司股份0.7815%,品澜尚持有公司股份0.5118%。这距离麦澜德递交招股说明书尚未满12个月。

产品结构单一,行业内卷化

康复医疗器械主要分为电刺激、磁刺激两类,电刺激主要应用领域就是针对产后女性或中老年妇女盆底功能障碍进行的盆底诊疗及产后康复,这也是麦澜德最核心业务板块,公司盆底及产后康复设备营收占比超过70%,其中基本为电刺激类产品。Frost&Sullivan 数据显示,2018 年盆底及产后康复领域电刺激医疗器械市场规模为3.9 亿元,预计 2021 年达到9.1 亿元,不难看出市场容量较小。 国内经营盆底类电刺激康复医疗器械行上市公司已有3家,包括伟思医疗、广州龙之杰(诚益通300430.SZ子公司)、翔宇医疗(688626.SH),其他还有麦澜德、广州杉山等准上市公司,行业竞争激烈。

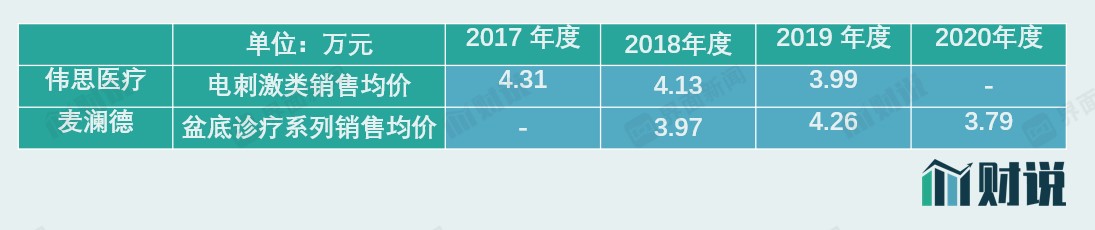

近两年还陆续有企业入场,例如深圳德佳智联公司宣布自主研发生产的盆底肌肉治疗电极获二类医疗器械注册证;大悦创新(苏州)医疗科技公司宣布获得盆底康复治疗仪国家二类医疗器械注册证。行业日趋内卷化,最直观表现是,近年麦澜德和伟思医疗盆底诊疗相关产品售价逐步下降。

数据来源:招股说明书、公司财报

从伟思医疗、麦澜德、龙之杰电刺激类盆底产品营收规模看,增速普遍放缓,同时相关产品毛利率均处于下降趋势。麦澜德招股书解释称,2020年盆底诊疗系列毛利率较2019年下降,主要为积极应对市场竞争新推出单价相对较低的盆底诊疗系列,盆底诊疗系列单位售价下降所致。

数据来源:招股说明书、公司财报

除了行业日趋内卷,麦澜德还面临两票制政策“达摩克利斯之剑”。2018 年 3 月,国家卫计委等六部委共同印发《关于巩固破除以药补医成果持续深化公立医院综合改革的通知》,提出实行高值医用耗材分类集中采购,逐步推行高值医用 耗材购销“两票制”。麦澜德主要产品属于医用耗材,截至2020年末,针对医用耗材实施“两票制”政策试点已有陕西、山西、安徽、福建等省份。

“两票制”指药品、医药耗材从生产企业到流通企业开一次发票,流通企业到医疗机构开一次发票,将影响医用耗材流通环节,压缩医用耗材生产企业至终端医院的流通层级,不具备直接对接厂商和终端客户能力小规模经销商将被逐步淘汰。麦澜德经销商数量庞大且分散,如果两票制推行将对公司现有经营模式形成较大影响。2018年、2019年、2020年公司经销商数量分别为431家、726家、1040家,平均每家经销商贡献营业收入不足20万元,且采购金额大于50万元经销商数量仅分别为38家、66家、90家。

新业务普遍亏损状态

麦澜德招股说明书显示,公司共有7家子公司,其中佳澜健康、欧宝祥两家子公司从事公司现有主营业务盆地及产后康复设备、注塑件、一次性电极研发生产。另有5家子公司专营拓展新业务,其中麦澜德研究院和从事磁刺激产品研发的麦特斯尚未实际经营,其余3家公司均处于亏损或资不抵债状态。2017年1月麦澜德成立子公司锐诗德,主业从事运动康复设备研发生产,至今已营运4年多时间,截至2020年末该公司总资产541万,净资产-216万,处于资不抵债状态。2020年锐诗德营收765万,净利润仅10.59万。

2018年5月麦澜德成立子公司一粟医疗,主营女性生殖康复设备、耗材研发生产,至今已运营3年时间,截至2020年末一粟医疗总资产261万、净资产170万,2020年度营业收入130万、亏损-29万。2019年成立子公司联影医疗,主营盆底超声影像研发生产,目前仍处于研发阶段。截至2020年末该公司总资产222万元,净资产185万元,2020年度营业收入0万元,亏损133.37万元。

盆底诊疗器械未来两大发展趋势是家用系列和磁刺激系列产品开发,麦澜德在这两个领域布局也乏善可陈。家用系列盆底诊疗和康复仪器直抵C端用户,相比医用系列在私密性、费用等方面更具优势,是盆底非手术化诊疗一个趋势,市场容量更高。从京东网站搜索看,盆底诊疗和康复仪器品牌众多,包括麻麻康、大悦、伟思(伟思医疗旗下)、澜婷(麦澜德旗下)、倍量、佩如、易舒美等。

麦澜德此前已开始开发家用系列盆底刺激生物反馈仪,家用系列一体化设计,体积小,便于携带,可链接APP,商标名称是澜婷,2019年之前主要通过子公司麦豆健康进行。但2019年9月,麦澜德却与郑伟峰签订《售股协议》,以269万元将麦豆健康98%股权出售给郑伟峰。招股书解释称,2018年公司收购麦豆健康后,整合效果不及预期。从公司家用系列产品销售收入来看,2020年度销售仅为150万,毛利率仅为25.67%。

数据来源:招股说明书、WIND

与电刺激疗法相比,盆底磁刺激诊疗具有高强度、高穿透性、非侵入性、无痛刺激等优势。盆底磁刺激通过盆底磁刺激装置,产生高能聚焦电磁场,能有效穿透空气、皮肤、脂肪、骨骼等,可覆盖全部盆底肌肉群,并对神经肌肉进行无痛刺激,患者无需更衣及内置电刺激探头,大大提高治疗效果和患者的依从性。国内磁刺激康复医疗器械市场起步较晚,2016年前后才逐步规模化推广,产品以经颅磁刺激仪、盆底功能磁刺激仪为主,治疗渗透率仍较低。Frost&Sullivan数据显示,2014年—2018年,中国磁刺激康复医疗器械市场规模从0.4亿元增长至2018年2.2亿元,复合年增长率达53.1%,增速快于电刺激类产品。

磁刺激类产品售价较高属于高端产品,伟思医疗相关产品售价在15万左右,远远高于电刺激类。麦澜德2021年3月才成立子公司麦特斯,主要从事磁刺激相关产品研发和生产,目前尚未实际运营,磁刺激类产品拓展步子慢于伟思医疗等同行,营收占比低于10%,且毛利率大幅低于同行。

数据来源:招股说明书、WIND

郑重声明:智慧观察发布此信息的目的在于传播更多信息,与本站立场无关。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,决策需谨慎。

- 主营业务毛利率下滑 麦澜德面临重重质疑2021-08-07

- 一纸招股书暴露22项风险 固克节能IPO带病闯关2021-08-06

- 流量变现渠道显得比较单一 宝宝巴士冲刺创业板2021-08-06

- 大客户也是前五供应商 “果链”企业思林杰闯关科创板2021-08-06

- 新锐股份IPO招股书信披现“低级错误” 保荐机构民生证券严谨度不足2021-08-05

- 云天励飞大客户仅有2名员工 前核心创业成员上市前离职并清退持股2021-08-05