摘要:红星二锅头、北冰洋汽水还有义利面包,这些承载几代人情怀的“老北京品牌”要来A股了。11月24日晚间,大豪科技(603025)发布公告,称正在筹划以发行股份的方式,购买控股股东北京一轻资产经营管理有限公司(以下简称“一轻资产”)持有的资产管理公司100%股权,并向北京京泰投资管理中心(以下简称“京泰投资”)购买其持有的北京红星股份有限公司(以下简称“红星股份”)45%股份。

红星二锅头、北冰洋汽水要来A股了

11月24日晚间,大豪科技(603025)发布公告,称正在筹划以发行股份的方式,购买控股股东北京一轻资产经营管理有限公司(以下简称“一轻资产”)持有的资产管理公司100%股权,并向北京京泰投资管理中心(以下简称“京泰投资”)购买其持有的北京红星股份有限公司(以下简称“红星股份”)45%股份。

值得注意的是,目前一轻控股持有红星股份55%的股份,而京泰投资持股45%,本次交易完成后,大豪科技将直接和间接持有红星股份100%的股份。

这意味着,如若重组成功,红星股份将借此登陆资本市场,而其旗下耳熟能详的老品牌“红星二锅头”、“北冰洋汽水”、“义利”食品,将变为大豪科技的业务和资产。

红星股份的拳头产品,便是大名鼎鼎的红星二锅头。对红星二锅头曲线登陆资本市场的计划,投资者和酒类行业都分外关注。一旦红星股份登陆资本市场,意味着二锅头这一优秀的北方白酒品牌,将有机会做成更大的规模和影响力。

与红星二锅头、北冰洋汽水等耳熟能详的品牌相比,这次要收购它的上市公司名气就要小很多了,资料显示,大豪科技成立于2000年,注册资本9.26亿元,于2015年4月沪市上市,是专业从事各类缝制及针织设备电脑控制系统的研发、生产和销售的高新技术企业。

近年来大豪科技的业绩表现低迷,2018年和2019年,大豪科技净利润分别为3.7亿元和2.55亿元,同比下降6.79%和31.12%,今年前三季度,大豪科技净利润1.18亿元,同比大幅下降43.46%。

登陆资本市场是红星二锅头多年以来的愿望,其上市诉求最早可以追溯至2011年,彼时,红星、龙徽、古钟、六曲香、中华、夜光杯等酒类品牌都在一家“北京首都酒业有限公司”旗下,按当时首都酒业的说法,如果能尽快找到合适的壳资源,其将于2012年借壳上市,如果不能借壳上市,则将在3年内登陆A股市场。

然而3年过后,公司的上市计划最终石沉大海,而十年光景稍纵即逝,国内白酒板块历经规模发展,翻天覆地,红星二锅头的“徒弟”牛栏山二锅头已在行业规模、销售业绩及知名度等方面实现跨越式发展,并在2019年成为少有的百亿白酒品牌。

如今,红星股份借大豪科技上市,待此次交易完成,大豪科技将成为一支“白酒+食品饮料”的新组合消费股,而作为曾经的二锅头“一哥”,红星二锅头将实现曲线上市,与牛栏山二锅头在资本市场正面“碰杯”。

消息称柔宇科技提交科创板上市申请 筹资120亿元

11 月 28 日,有媒体报道指,中国柔性显示器制造商柔宇科技计划最快在 12 月提交科创板上市申请,筹资最高 120 亿元人民币(约合 18 亿美元)。对此柔宇科技方面回应称:不予置评。

报道称,柔宇科技估值可能会升至 80 亿美元以上,高于 2019 年一轮私募融资中寻求的估值水平。今年早些时候有消息显示,柔宇科技曾秘密申请了美国 IPO,可能筹资约 10 亿美元,但后来该公司决定改为国内上市,中信证券已于 8 月初受聘担任 A 股上市辅导机构。

柔宇科技成立于 2012 年,曾在 2018 年率先发布了全球首款折叠屏手机 FlexPai,并在今年推出升级版 FlexPai2,成为华为、三星等企业竞争对手,同时还为智能交通、文娱传媒、运动时尚、智能家居和办公教育等行业客户提供柔性解决方案。不过,围绕这家公司的技术、量产和商业化能力,以及关于折叠屏手机的未来前景,市场此前存在诸多争议。

不过,这并未影响资本对柔宇科技的青睐。公开信息显示,其自成立以来已完成 10 余轮融资,IDG、深创投、以及中信、工商、农业、平安等多家银行和地方国资背景机构纷纷入场。在去年第四季度完成 3 亿美元 F 轮融资后,柔宇科技估值达 60 亿美元。

公开资料显示,柔宇科技2012年由美国斯坦福的三名校友刘自鸿、魏鹏和余晓军创立。产品主攻全柔性显示屏和柔性传感器,最受市场关注的无疑是可折叠的手机产品。

2018年,柔宇推出了柔性屏折叠手机柔派和其他智能设备,推出的时间点领先于三星、华为,一度名声大噪。

近日,新经济行业数据机构iiMedia Research发布了《2020中国新经济独角兽200强榜单》,评选出国内前200家估值超过10亿美元的未上市企业,蚂蚁金服、字节跳动、阿里云等知名互联网企业稳居榜首,而柔宇科技以60亿美元(约合417亿元)估值跻身榜单并列第12名。

上海农商行IPO过会 资产规模位列全国农商行第三位

11月26日,证监会披露,上海农商行首发获通过。继厦门银行、重庆银行之后,该行是今年第3家A股过会银行,也是年内首家“闯关”成功的农商行,该行即将成为A股第9家上市农商行。

自2018年底向上海证监局提交辅导备案申请到顺利过会,上海农商行历时两年。根据招股说明书,该行拟公开发行股票数量不低于9.64亿股、且不超过28.93亿股,募集资金净额将全部用于补充该行核心一级资本。

数据显示,2017年至2019年末,上海农商行核心一级资本充足率分别为10.96%、12.69%和12.59%;一级资本充足率分别为10.97%、12.70%和12.62%;资本充足率分别为14.27%、15.86%和15.57%。

招股书公开数据显示,上海农商银行近年来营收及净利均呈增长趋势:2017年至2019年,该行实现营业收入179.21亿元、201.45亿元和212.71亿元;实现净利润66.63亿元、71.25亿元、89.38亿元。

资产质量方面,2017年末、2018年末和2019年末,上海农商银行的不良贷款率分别为1.3%、1.13%和0.9%,呈连续下降趋势,同时各年末不良贷款率分别低于同期已上市农村商业银行平均值33个基点、33个基点和49个基点。拨备覆盖率分别为253.60%、342.28%和431.31%,逐年上升。

截至2019年末,上海农商行资产总额为9302.87亿元,仅次于同期10297.90亿元总资产的重庆农商行和总资产9585.90亿元的北京农商行,为全国规模第三大农商行。截至今年三季末,重庆农商行资产规模达11081.64亿元,北京农商行资产规模突破万亿元,达10160亿元。

IPO市场动态周报

(2020年11月21日-2020年11月27日)

一、IPO市场综述

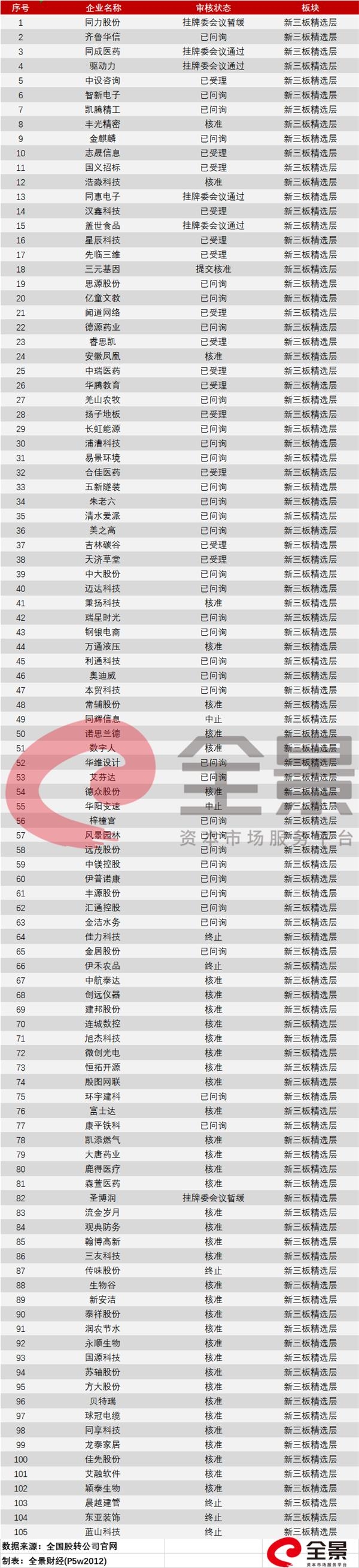

据全景数据监测显示,截止11月27日,IPO信息披露在审企业共计1233家,其中,传统板块192家(上交所主板、深交所主板、中小板),上交所科创板和深交所创业板共计936家,新三板精选层105家。

本周(11月21日-11月27日),19家过16家,2家暂缓表决,1家未通过。

据全景数据监测显示,11月21日至11月27日期间,IPO企业相关新闻共有14041条。本期市场关注热点有:“中国‘最牛’打印店容大科技申请IPO、”‘香菇一哥’仲景食品四闯IPO“、”50场创业板上市会问得最多的是什么“、”扎堆上市,食品企业竞速资本市场“、”创业板注册制IPO上市竞速“、”硬石创新科创板IPO状态变更为‘已问询’等。

据全景数据监测显示,资本市场IPO在审企业相关敏感新闻224篇,涉及广东农商行、齐德新材、爱慕股份、沃福枸杞、兴嘉生物、金冠电气、凯淳股份、康拓医疗、咏声动漫等。

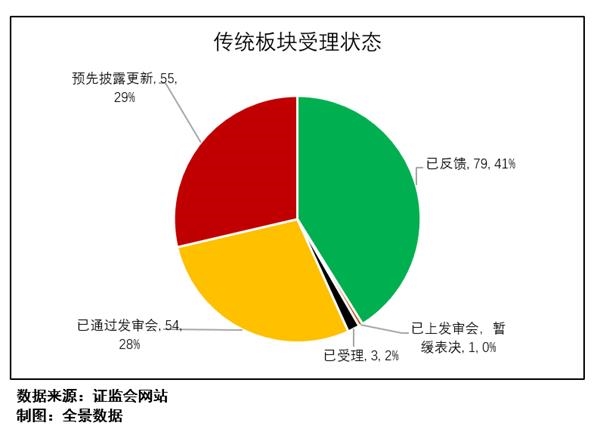

(一)传统板块

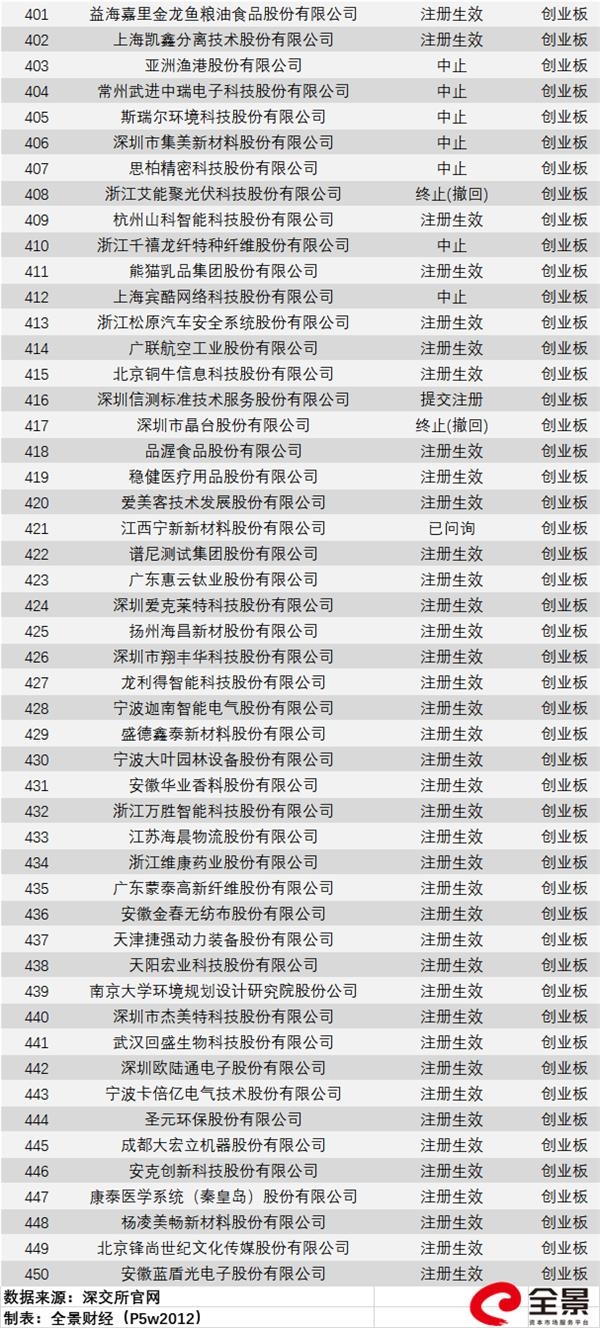

据证监会公开数据显示,截止11月27日,共计192家(上交所主板、深交所主板中小板)企业进行IPO信息披露。

已反馈企业79家,数量最多

据证监会最新数据显示,截止目前,占比最高的是已反馈企业,共计79家,占比41%;预披露更新企业55家,占比29%;已通过发审会54家,占比28%。

图1:传统板块受理状态

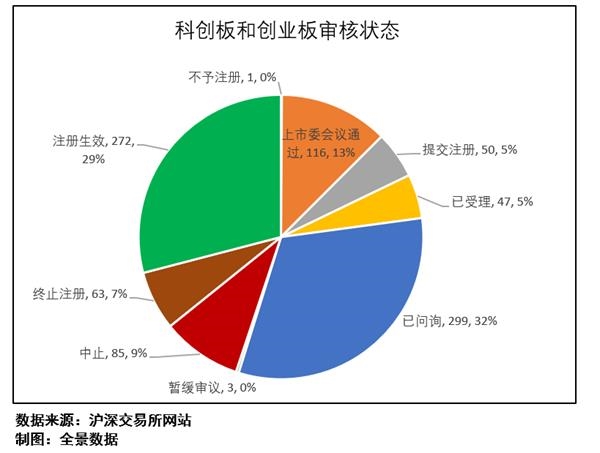

(二)科创板和创业板

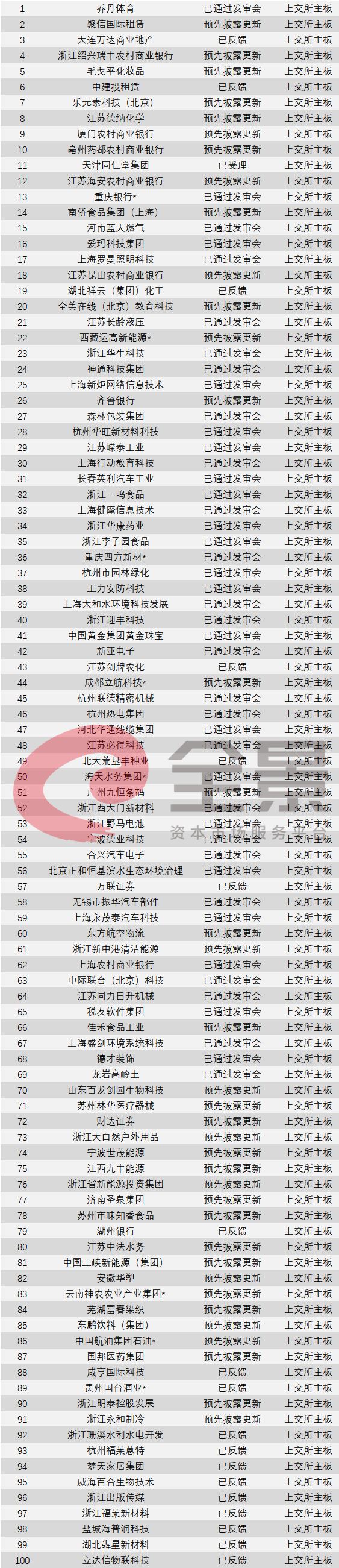

据上交所和深交所网站公开数据显示,截止11月27日,共计936家企业进行IPO信息披露。

已问询企业已达299家

据上交所和深交所网站公开数据显示,截止目前,已问询299家,占比32%;注册生效272家,占比29%;上市委会议通过116家,占比13%。

图2:科创板和创业板受理状态

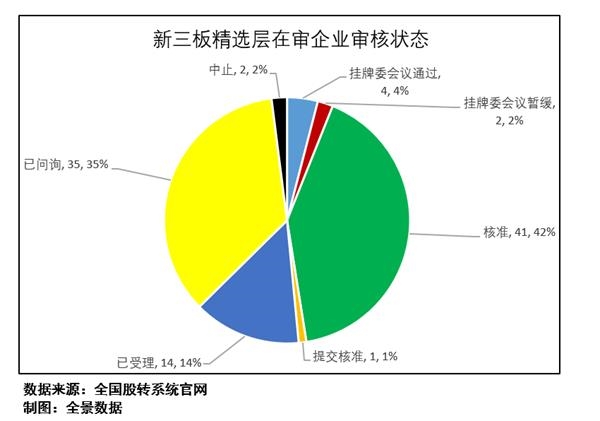

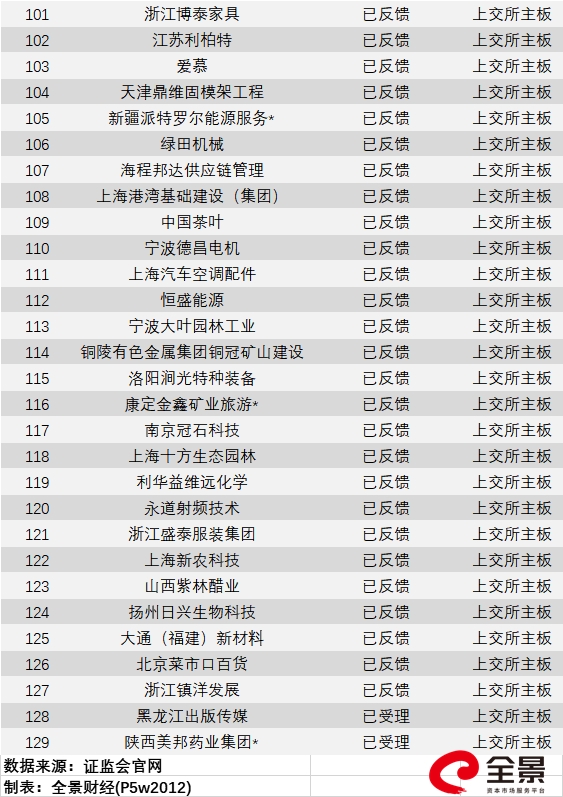

(三)新三板精选层

截止11月27日,据全国中小企业股份转让系统网站公开数据显示,共计105家新三板精选层企业进行IPO信息披露。

核准企业39家

据全国中小企业股份转让系统网站公开数据显示,截止目前,已核准41家;问询35家;已受理14家。

图3:新三板精选层IPO在审企业审理状态图

二、本周IPO市场动态

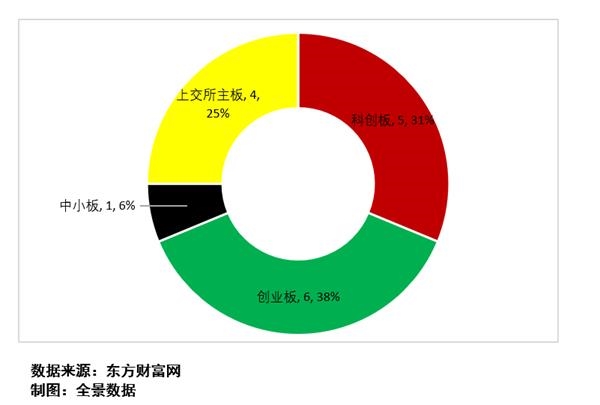

(一)本周IPO企业上会情况:19过16,2暂缓表决,1未通过

本周(11月21日-11月27日),19家企业上会,16家企业通过,深圳市鼎阳科技股份有限公司、金冠电气股份有限公司等2家企业暂缓表决,长沙兴嘉生物工程股份有限公司上会未通过。

图4:上会通过企业板块分布图

(二)询价

根据沪深交所网站数据显示,本周联泓新科、兆龙互连、兆威机电、凯龙高科、博迁新材、新致软件、确成股份、友发集团、兰剑智能等9家企业公布询价结果。

表1:本周新三板精选层IPO企业审核状态变化表

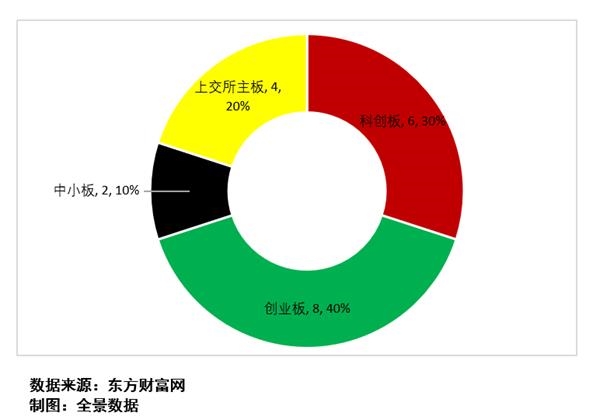

三、下周IPO市场动态

(一)下周IPO上会情况

下周(11月28日-12月4日)有20家企业上会接受IPO审核,分别为科创板8家,创业板6家,上交所主板4家,中小板1家。

图5:下周IPO上会企业板块分布

(二)下周IPO申购情况

根据新股发行安排,下周A股将有10只新股申购。

表2:下本周申购企业列表

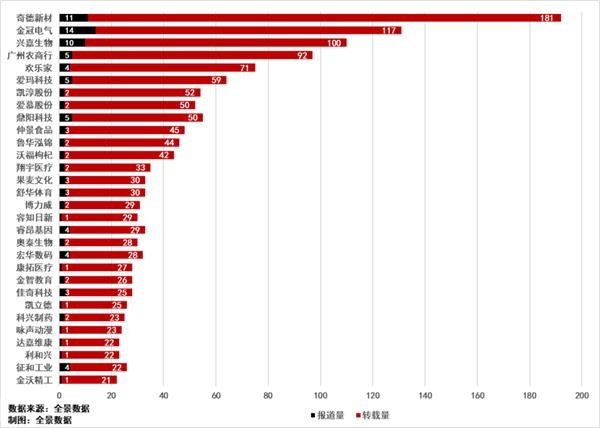

四、IPO 一周舆情汇总

据全景数据监测显示,11月21日-11月27日,资本市场IPO在审企业相关敏感新闻224篇,涉及广东农商行、齐德新材、爱慕股份、沃福枸杞、兴嘉生物、金冠电气、凯淳股份、康拓医疗、咏声动漫等。

近日,ST中捷发布公告称公司证券部工作人员收到广州农商行的函件,25亿元信托严重违约,广州农商行要求各债务人向广州农商行承担偿付贷款本金25亿元、利息、罚息、复利、违约金等责任。

一家叫做奇德新材的创业板拟IPO公司,因申报材料存在多处事实错误,今年10月3日遭深交所第二轮审核问询。近日,奇德新材在深交所披露了对问询的回复,公开了历次申报材料中存在的27处信息错误并修订的情况。

排队5个月,金冠电气IPO于11月23日迎来大考。不过,金冠电气首发申请被暂缓审议,在科创板上市委会议上,金冠电气股权代持安排真实性被关注。

据全景数据监测显示,截至11月27日,123家IPO在审企业出现敏感舆情信息,其中,齐德新材已181篇转载量位列第一,金冠电气和兴嘉生物分别排在第二、第三位,转载量分别为117篇和100篇。首发敏感新闻量最多的为金冠电气,共有14篇原发。

图6:IPO在审企业舆情预警图

附最新拟IPO排队名单

- 为情怀干杯!红星二锅头、北冰洋汽水要来A股(附最新拟IPO排队名单)2020-11-29

- 兴嘉生物回应科创板IPO被否2020-11-28

- 迈信林冲击IPO:两项主要经营认证异常 第二大业务领域快速增长存疑2020-11-28

- 这家公司数据改了又改 曾被列入经营异常7个月 对此只字不提 现想上科创板2020-11-28

- 迈拓股份应收款高净现比直坠 分红理财猛募资远超资产2020-11-27

- 云知声近三年半亏损7.9亿欲IPO 官网所列名企均非前五大客户2020-11-27

- 下一篇:兴嘉生物回应科创板IPO被否