摘要:日前,证监会第十八届发行审核委员会2020年第172次发审委会议审核结果显示,宁波世茂能源股份有限公司(下称:世茂能源)首发获通过。虽然世贸能源已经过审,但其招股书所披露信息的若干疑点,仍然让投资者及机构对其实际经营情况产生质疑。

股权结构独立性与完整性存疑

近年来,在企业IPO过程中,股权独立性和完整性一直是关注重点之一。

招股书显示,世茂能源的控股股东为宁波世茂投资控股有限公司(下称:世茂投资)。世茂投资直接间接合计持有世茂能源81.07%股份。李立峰、郑建红、李象高、周巧娟、李春华、李思铭6名自然人合计控制世茂能源100%的股份,为世茂能源实际控制人。其中李立峰和郑建红为夫妻关系,李象高和周巧娟为夫妻关系,李象高、周巧娟为李立峰的父母,李春华为李立峰的胞妹,李思铭为李立峰、郑建红的女儿,上述6人为一致行动人,并于2019年1月18日签署《一致行动协议》。

貌似其股权完整性和独立性不存在瑕疵,但其股本演变的历程中,“0”元转让事件却让人对其股权完整性存疑。

2006年12月29日,世茂能源的前身---宁波众茂姚北热电有限公司(下称:姚北热电)股东会议决定,将宁波世茂铜业股份有限公司(下称:世茂铜业)所持公司25%股权作价500万元,转让给实际控制人堂姐李虹所控制的伊斯特维尔国际集团公司(下称:伊斯特维尔),公司性质也因此变更为中外合资企业。

2009年1月1日,伊斯特维尔所持姚北热电25%股权却以“0”元价格回转给了世贸铜业。公司性质又变更为内资有限责任公司。

虽然招股书声称为家族内部转让,但“0”元转让的不合理性,让人质疑其背后是否还有“抽屉协议”未披露。

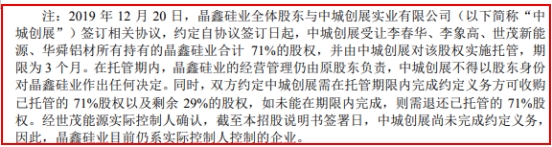

此外,工商信息显示,2020年1月13日,新疆晶鑫硅业有限公司(下称:晶鑫硅业)股东李春华、李象高、宁波世茂新能源科技有限公司(下称:世茂科技)、宁波华舜铝材有限公司(下称:华舜铝材)将合计持有晶鑫硅业71%的股份转让给了中城创展实业有限公司(下称:中城创展)。晶鑫硅业作为实控人不可分割的一部分资产,虽然招股书陈述,因“中城创展尚未完成约定义务,仍系实控人控制”。究竟中城创展尚未完成约定的义务是什么,是否合理、合法、合规不得而知。但从公司法角度而言,晶鑫硅业的控股股东实际已变为了中城创展,其潜在的股权纠纷仍然存在,或会进而影响到世茂能源股权的不稳定性。

(图片来源:企业招股书)

溢价168万受让或涉嫌利益输送

2010年3月10日,世茂投资将其持有姚北热电51%的股权以人民币989.91万元的价格转让给余姚市环境卫生投资开发有限公司(下称:余姚环投),随之公司注册资金2000万增资至12000万元。

而不到两年后的2012年6月18日,余姚环投又将其所持有姚北热电3720万元的出资额(占注册资本的31%)作价3888万转让给世茂投资。显然相较溢价168万元。

国家企业信用信息系统中,姚北热电于2014年披露的2013年年报显示,2013年度企业仍处于筹建状态。也就意味着截止2013年末,企业尚未创造利润。既然如此,溢价受让就有点显得不合常理。

(图片来源:国家企业信用信息系统)

同时,国家企业信用信息系统显示,余姚环投退出的时间为2017年11月,并非招股书所披露的2012年6月。显然招股书存在虚假披露之嫌。

(图片来源:国家企业信用信息系统)

值得注意的是,余姚环投是由余姚市环境卫生管理处100%持股,而发行人所需生活垃圾全部由余姚市环境卫生管理处负责运输提供。

环保处罚设备抵押均未披露

世茂能源声称,报告期内公司未发生环保事故或因环保问题受到处罚,且陈述宁波市生态环境局余姚分局于2020年2月19日出具《证明》,自2017年1月1日至2020年2月18日不存在因违反环境保护方面的法律、法规而受到处罚的情形。

而据余姚市政府信息公开系统显示,发行人第二大股东---世茂铜业(世茂能源实控人集体控制)的全资子公司--宁波世茂铜业科技有限公司2018年发生“突发水污染事故”,且“未采取有效措施”、“未向有关部门报告”,被余姚市环境保护局罚款2.4万元。且根据处罚信息,在此次事件中,企业还涉嫌存在“瞒报”或“不报”行为。

(图片来源:余姚市政府网)

此外,设备资产作为企业重要资产组成部分,国家企业信用信息系统显示,世茂能源的固定资产设备中,“3#生活垃圾焚烧炉烟气净化处理系统1×500t/d”和“3#多级液压机械式生活垃圾焚烧炉排炉1×500t/d”均已作价2057.016万元均已抵押给宁波金通融资租赁有限公司。

(图片来源:国家企业信用信息系统)

不仅如此,世茂能源实控人所控制的17家企业中,相当一部分“劣迹斑斑”。如申明地产、天威钢结构、舜江电器、晶威电极多次为“被执行人”;晶威电极多次被处罚,涉及税务、消防、安全等方面内容;晶鑫硅业不仅历史“失信”,历史被执行金额达5433万,且尚需执行金额仍达781.74万元。

部分重大事件未公开,世茂能源招股书不得不让人质疑是否做了选择性披露?

原材料采购信息不合常理

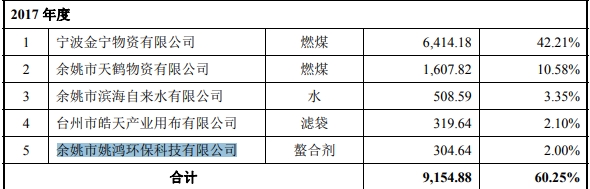

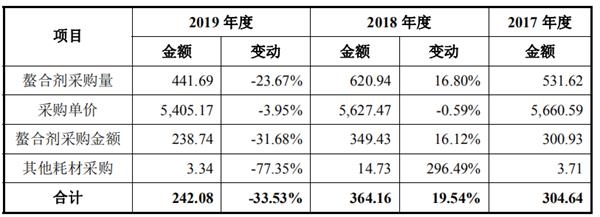

螯合剂作为垃圾焚烧发电中的主要材料之一,全称为“飞灰稳定螯合剂”。招股书披露2017年度,“余姚市姚鸿环保科技有限公司”为年度第五大供应商,2017年度采购额为304.64万元。

(图片来源:企业2019招股说明书)

而在2020年招股书中,“余姚市姚鸿环保科技有限公司”年度采购额变更为300.93万元。较前次招股书数据少了3.74万元。

之前也有声音质疑“余姚市姚鸿环保科技有限公司”于2018年才成立不合常理。尽管世茂能源的解释为:“余姚市姚鸿环保科技有限公司”前身为“余姚市姚鸿农业科技有限公司”,但工商信息显示,“余姚市姚鸿农业科技有限公司”主业为“研究和实验发展”,并不同于“余姚市姚鸿环保科技有限公司”的“化学原料和化学制品制造”且从业人员仅为2人。而披露2017年螯合剂采购额为531.62吨,不知2人是如何完成531.62吨螯合剂生产的。

(图片来源:企业招股说明书)

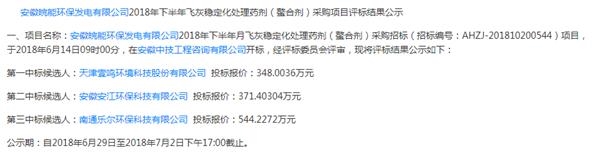

经同行业对比,和世茂能源业务类似的“安徽皖能环保发电有限公司”,2018年下半年螯合剂的采购中,七个项目下半年需要处理的原灰合计达43752吨,所需螯合剂第一中标人报价为348万元。

(图片来源:中国采购招标网)

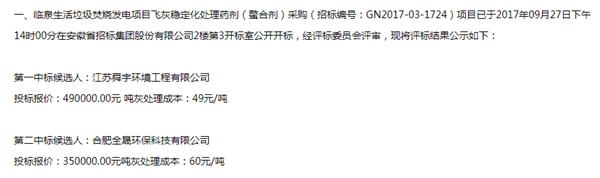

同样,临泉市垃圾焚烧发电一期项目,日处理垃圾能力为600吨,其年度螯合剂招标中标价为49万元。

(图片来源:千里马招标网)

若以此计算,依照此次中标价,日处理1500吨垃圾的项目所需螯合剂成本约150万元即可。而世茂能源2017年度中,日处垃圾1500吨的能力所需螯合剂的成本超出同行业一倍有余。

原材料采购的不合理性还体现在煤炭的采购中。招股书披露,余姚市天鹤物资有限公司和余姚市金能煤炭贸易有限公司2011年起即为其煤炭供应商。按照世茂能源的前身---姚北热电的年报信息,2013年企业尚处于筹备期,在此情况下,不知所采购的煤炭用于了何处。

企业IPO步入资本市场无可厚非,但信披需要实事求是、及时公开。这不仅是合规化的要求,也是对投资者应尽的义务。过会只是走完了IPO的一步,距离公开发行尚有一段距离,在以后的发行和经营过程中,如何得到机构投资者的认可是企业需要深思的问题。

郑重声明:智慧观察网发布此信息的目的在于传播更多信息,与本站立场无关。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

- 信披内容疑点重重 世茂能源招股书可信度几何2020-12-24

- 江泰保险历时八年完成上市辅导2020-12-23

- 又有账户被“拉黑”!年内836个账户IPO打新被限 这16条红线要记牢2020-12-23

- 新三板转战创业板 中兰环保IPO信披遮遮掩掩为哪般2020-12-23

- 史玉柱终于等到了?这家游戏公司要冲刺IPO!2020-12-22

- 注册制助力A股IPO保持活跃 2020年上交所IPO数量全球第一2020-12-22

- 下一篇:江泰保险历时八年完成上市辅导