摘要:作为一家以农药原药及制剂研发、生产销售为主,产品出口额多年排名全国第一,作物保护产品销售额全国同行业前三的公司,山东潍坊润丰化工股份有限公司(下称:润丰化工)此次拟在创业板公开发行不超过6905万股新股,拟募集资金13.42亿元,投向6个扩大产能类项目和2个研发及全球营销网络类项目。

据招股书披露,2017年至2020年上半年末,润丰化工的营收分别为50.47亿元、54.02亿元、60.74亿元和35.83亿元,归母净利润分别为2.62亿元、3.10亿元、3.39亿元和2.70元。2018年和2019年度,同比营收增幅比分别为7.03%、12.44%,归母净利润同期增幅比为18.32%和9.35%。

然而,经梳理发现,该企业的业绩主要依赖于产品出口,且企业利润对出口退税的依赖度较高,并呈逐年上升趋势。

营收靠出口,利润靠退税

招股书显示,报告期内润丰化工产品外销收入分别为49.76亿元、52.38亿元、56.40亿元和35.19亿元,占相应期间主营业务收入比例分别为99.11%、97.16%、93.22%、99.03%。

因出口产品大都享受增值税出口退税政策,据招股书披露,各报告期内,润丰化工享受的出口退税率分别为9%、10%、11%和13%,增值税出口退税额分别为2.23亿元、2.10亿元、3.08亿元和1.77亿元。

以此计算,其归母净利润中,增值税出口退税额占比已达85.11%、67.74%、90.86%和65.56%

显然,增值税出口退税额已成为润丰化工利润的主要支柱。

与此同时,因润丰化工的主要收入来自境外,而外销收入大都以美元进行计价和结算,其业绩还受到汇率波动的影响。2017年至2020年上半年末,润丰化工汇兑收益金额分别为-1.25亿元、945.59万元、1.61亿元和-1.21亿元。

而随着各国环保要求日益严格,全球主要农药进口国对于农药产品的进口和使用越来越严格,包括提高产品登记标准、限制进口高毒、高残留农药品种等。

若干产品欧盟将禁用或不再登记

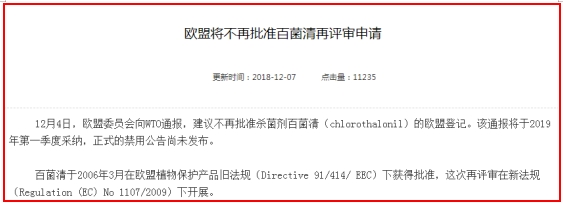

此前在2018年12月,欧盟委员会向WTO通报,建议不再批准杀菌剂百菌清(chlorothalonil)的欧盟登记。

(图片来源:农药快讯信息网)

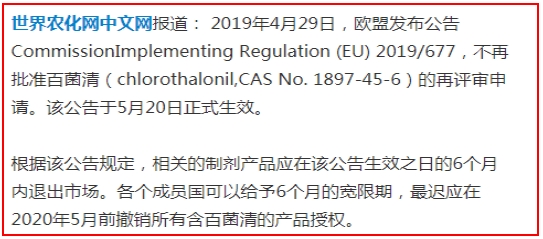

随后的2019年4月29日,欧盟发布公告正式不再批准百菌清的再评审申请。该公告于2019年5月20日正式生效,并要求各成员国最迟在2020年5月前撤销所以含百菌清的产品授权。而润丰化工的百菌清产品2017年到2019年的销售额分别为5.23亿元、6.51亿元、7.51亿元。

(图片来源:世界农化网)

经综合搜索,近年来,被欧盟公告禁用或不在登记的农药品种越来越多,润丰化工所生产的若干品种名列其中。

2019年10月,欧盟委员会向WYO通告,建议不再批准毒死蜱和甲基毒死蜱的再评审。

(图片来源:世界农化网)

而在美国,夏威夷州早就规定2019年1月起禁用毒死蜱,成为美国第一个禁用毒死蜱的州。今年年初,纽约州也宣布到2021年12月1日禁止所有毒死蜱的用途。另外,今年5月份加州也宣布要取消毒死蜱的登记并禁用毒死蜱。

此外,高效氟氯氰菊酯、灭线磷、吡蚜酮、乙螨唑、苯氧喹啉、吡蚜酮和福美双等产品,欧盟近年来也陆续公告将禁用或不再评审登记。

(图片来源:世界农化网)

百菌清、毒死蜱、高效氟氯氰菊酯、灭线磷、吡蚜酮等均属于润丰化工所生产品种。这些可能对润丰化工未来业绩产生重大影响的不利因素,招股书中丝毫没有披露。

除此之外,润丰化工多个在建项目出现“违规未批先建”情况。

未批先建涉及淘汰项目

据绿网平台数据,润丰化工“违规未批先建”现象多达五次,然而在招股书中并没有提及。且其中“900吨/年敌稗(N-〔3,4-二氯苯基〕并酰胺)及其制剂加工项目”和“7500吨/年莠灭净项目”属于要求限期淘汰的项目。

(图片来源:绿网)

关于违规未批先建的项目属于“限期淘汰项目”是否属于决策失误,润丰化工没有回应。显然润丰化工决策层的项目前瞻性值得怀疑。

销售环节、产品质量或存隐患

润丰化工披露,在所经营的210个产品中,有些产品特意标明“专供出口,不得在国内销售”。其中“2,4滴丁脂原药”就是其中一种。

(图片来源:中国农药信息网)

中国农药信息网也显示,该产品登记时备案信息为“专供出口,不得在国内销售”

而国内一些网站却出现有润丰化工生产的“96%2,4滴丁脂原药”招商信息。

且在招商网站表明,厂家会给予“不可想象的奖励政策”及“完整合法有效的手续”。

(图片来源:农资招商网)

不知为何“不得在国内销售”的产品却出现在国内相关网站进行着招商,是销售环节的漏洞还是安全环节的隐患不得而知。

此外,根据山东省农业厅发布的信息,2019年4月山东省农药管理评审委对52家企业和经营者农药生产经营许可评审,润丰化工生产的“阿维菌素和百菌清”为不合格范围。

2019年7月,山东省农业厅再次公布该公司生产的“噻苯隆、乙烯利、甲哌鎓”生产范围不合格。

也不知所认定的“生产范围不合格”是对该产品质量的否定还是生产环境的否认。

2017年至2020年上半年末,润丰化工的应收账款账面价值分别为15.70亿元、17.54亿元、17.56亿元、23.20亿元,占总资产的比例分别为33.13%、36.00%、33.26%和35.39%;占流动资产比例分别达41.18%、44.71%、41.67%和42.99%。面对越来越高的应收账款,尽管公司声称绝大部分在中国出口信用保险公司、中国人民财产保险公司等办理了出口信用保险,但70~90%的赔偿比例,对整个公司仍然是一笔不小的风险。

显然,作为国内农药行业的润丰化工,IPO路上潜在的经营风险仍不小,其能否在未来的资本市场中走的更远,一切还是未知数。

- 依赖出口若干品种被拒 润丰化工未来经营难料2020-12-31

- 全球IPO强劲表现预计2021年会继续延续2020-12-31

- 2020年IPO井喷 监管力求“严进畅出”2020-12-30

- 10年来营收难破2亿成长性存疑 润科生物近1年半净利润来自子公司欲IPO2020-12-30

- 一鸣食品募投项目未批先建 以租代征占用农田或涉违法2020-12-30

- 正弦电气IPO四疑:盈利“水” 负债高 采购“假” 研发“乱”2020-12-29