摘要:上市前业绩变脸,可能会牵扯出一系列问题。近日,宁德时代2018年第一大供应商振华新材提交了IPO申报稿,拟登陆科创板,公司计划募集资金12亿元。需要指出的是,振华新材2019年和2020年前三季度就已发生了业绩变脸的情况。

一口气“亏光”

据了解,振华新材从事锂离子电池正极材料的研发、生产及销售,主要提供新能源汽车、消费电子及储能领域产品所用的锂离子电池正极材料。

2017年-2019年以及2020年前三季度(下称“报告期”),振华新材的营业收入分别为13.47亿元、26.55亿元、24.28亿元、6.84亿元,归母净利润分别为4658.97万元、6776.09万元、3376.36万元、-1.32亿元。

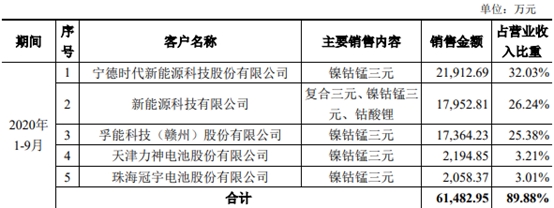

振华新材报告期内的第一大客户均为A股上市公司宁德时代,相关销售金额占营业收入的比重分别为51.72%、65.22%、74.44%、32.03%。

从宁德时代方面来看,除2020年前三季度财报未详细披露外,宁德时代2017年至2019年前五大供应商中均有振华新材身影,且振华新材在2018年是宁德时代的第一大供应商。

前五大客户摘要,数据来源:申报稿

但是两者业绩却出现反向变动,比如,振华新材2019年业绩三指标下滑——营业收入同比下滑8.53%,归母净利润同比下滑50.17%,扣非后归母净利润同比下滑71.49%。而宁德时代2019年营业收入同比增长54.63%,归母净利润同比增长34.64%,扣非后归母净利润同比增长25.15%。

另外,宁德时代2020年前三季度业绩略微下滑,而振华新材却业绩暴跌。具体数据方面,宁德时代2020年前三季度营业收入同比下滑4.06%,归母净利润同比下滑3.1%。而振华新材2020年前三季度营业收入同比猛降68.12%,归母净利润更是巨亏1.32亿元,亏损金额为2019年归母净利润的3.88倍。

这导致振华新材2020年9月30日的未分配利润转正为负,低至-2370.28万元。

上海汉盛律师事务所合伙人王建新对IPO日报表示,依据法律法规,在公司弥补亏损和提取法定公积金之前向股东分配利润的,股东必须将违反规定分配的利润退还公司。这意味着,在年末的未分配利润转负为正前,振华新材无法向股东进行分红。

产能利用率仅23.99%,还要扩产

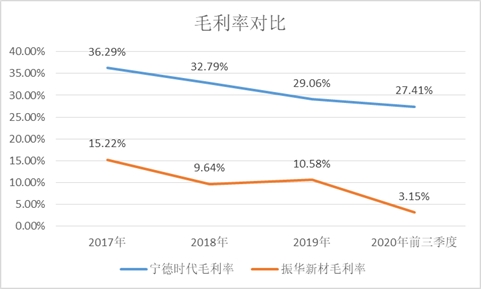

从毛利率角度来看,大客户宁德时代报告期内毛利率虽然连续下降,分别为36.29%、32.79%、29.06%、27.41%,但仍然远高于振华新材的毛利率。振华新材报告期内的毛利率分别为15.22%、9.64%、10.58%、3.15%。

毛利率对比摘要,数据来源:IPO日报整理

需要指出的是,振华新材报告期内主营业务的成本构成中,直接材料占成本的比例均超过80%。振华新材2020年前三季度主要产品镍钴锰酸锂三元正极材料单位成本降幅为9.01%,但相比之下,公司销售均价的降幅高达16.18%。正是因为这种不匹配关系,导致振华新材2020年前三度毛利率“雪崩”。

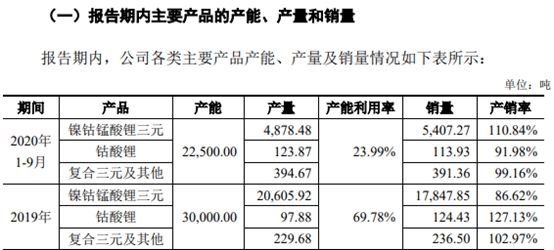

这就导致产生了一个尴尬的现象,即振华新材在产能利用率较低的情况下却计划募资扩产。

振华新材申报稿披露的产能利用率针对的是锂离子电池正极材料,锂离子电池正极材料包含镍钴锰酸锂三元正极材料、钴酸锂、复合三元及其他。

2019年和2020年前三季度,振华新材锂离子电池正极材料的年化产能均为3万吨,但产能利用率却分别为69.78%和23.99%。

此次科创板IPO,振华新材拟使用募集资金最多的募投项目是锂离子电池正极材料生产线建设项目(沙文二期),公司预计使用募集资金6.5亿元,总投资为7.81亿元。根据投资计划,该项目建设期为2019年11月至2021年12月。项目建成后,将形成年产1.2万吨锂离子电池正极材料的生产能力,包括三元正极材料、钴酸锂及复合三元等。

这可能导致振华新材相关的产能利用率进一步下滑。

产能利用率摘要,数据来源:申报稿

与龙头差距较大

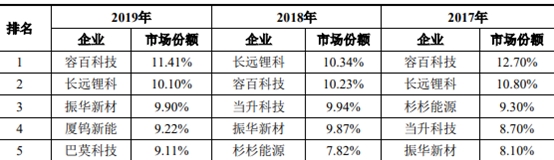

振华新材在申报稿中表示,根据高工产研锂电研究所(GGII)数据,2017年至2019年,我国前十大三元正极材料生产商出货量合计占比分别为75.8%、74.51%、71.8%,其中振华新材市场份额分别为8.1%、9.87%、9.9%,分列第五名、第四名、第三名。

同一时期,前两名为容百科技和长远锂科。其中,容百科技在2017年、2019年占据第一名,长远锂科则在2018年占据第一名。

市场份额摘要,数据来源:申报稿

值得一提的是,作为2019年的市场份额第三名,振华新材与前两名的差距较大。

利润方面,振华新材2019年营业收入相当于容百科技和长远锂科的57.96%和87.8%,但归母净利润只相当于两家公司的38.62%和16.37%。

在利润背后,振华新材2019年的毛利率比容百科技和长远锂科分别低了3.42个百分点和6.6个百分点。另外,振华新材2020年前三季度毛利率与龙头的差距被拉大,除了长远锂科未披露数据外,振华新材与容百科技的毛利率差距扩大至8.34个百分点。

资产负债方面,振华新材因为2020年前三季度大额亏损,导致负债率由2019年末的59.34%攀升至2020年9月底的67.34%。某券商研发部的高管对IPO日报表示, 一般来说,资产负债率超过70%,企业就可能面临债务偿还拥堵的风险。毛利水平要跟上,负债利息要能被完全覆盖,才能抵抗风险。

而容百科技2020年9月30日的负债率只有27.19%,长远锂科最新数据显示,其2019年年末负债率为21.23%,均远低于振华新材。

在负债率攀升的同时,振华新材现金流方面的表现也令人担忧。振华新材报告期内只有2017年的经营性现金净流量为正,报告期合计经营性现金净流量为-6.29亿元。其中2020年前三季度,振华新材的经营性现金净流量为-4.26亿元。

换句话说,从现金流角度来看,振华新材报告期内经营活动不但没有带来现金的净流入,反而还流出了六个多亿。

而容百科技虽然2017年和2018年经营性现金净流量为负,但2019年和2020年前三季度均为正数,分别为1.17亿元和4.47亿元。

长远锂科2017年至2019年经营性现金净流量均为正,合计为2.08亿元。

关于公司负债率攀升,经营性现金净流量较差是否有偿债压力,以及募投项目产能能否消化等问题,IPO日报向振华新材发去采访提纲,但截至发稿尚未收到回复。

郑重声明:智慧观察发布此信息的目的在于传播更多信息,与本站立场无关。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

- 石羊农科IPO:业绩暴增全凭猪周期 现金被实控人抽干2021-01-14

- 振华新材闯关科创板 业绩“变脸”扯出一系列问题2021-01-14

- 用了14年走到最后一公里 中间还换了老板 新柴股份IPO难度依然不小2021-01-14

- 业绩持续改善 2021银行IPO有望回暖2021-01-13

- 蓝箭电子IPO过会:研发能力成问询焦点 保荐机构涉财务造假案遭重罚2021-01-13

- 创业板IPO 研发不能停?金道科技欲闯关创业板IPO募资投入项目建设2021-01-13